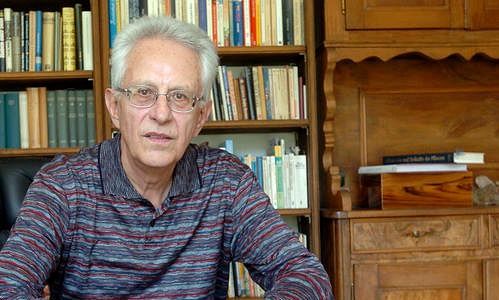

Walter Wittmann: «Auf dem Weg ins Desaster»

Dieser Beitrag von Walter Wittmann erscheint in der Rubrik finews.first. Darin nehmen renommierte Autorinnen und Autoren wöchentlich Stellung zu Wirtschafts- und Finanzthemen. Dabei äussern sie ihre eigene Meinung. Die Texte erscheinen auf Deutsch und Englisch. finews.first erscheint in Zusammenarbeit mit der Genfer Bank Pictet & Cie. Die Auswahl und Verantwortung der Beiträge liegt jedoch ausschliesslich bei den Herausgebern von finews.ch Bisherige Texte von: Rudi Bogni, Adriano B. Lucatelli, Peter Kurer, Oliver Berger, Rolf Banz, Dieter Ruloff, Samuel Gerber, Werner Vogt und Claude Baumann.

Seit Jahren läuft eine intensive Diskussion darüber, ob Grossbanken, die auch Investmentbanking betreiben, zu entflechten sind. Dafür gibt es Gründe genug. Die Investmentbanker haben die Welt immer wieder in Börsencrashs, Finanzkrisen und Depressionen gestürzt – zum Beispiel in den 1930er-Jahren.

Die Ära zwischen 1830 und dem Bürgerkrieg 1861-1865 ging in den USA als Zeit der Gründung von Investmentbanken ein. Eine Reihe von solchen Häusern entstanden damals. Es kam eine Generation von Spekulanten zum Zuge, die ihre Vorgänger an Skrupellosigkeit weit übertrafen (wie man etwa bei Charles R. Geisst, «Wall Street: A History» nachlesen kann).

Nation von Schwindlern

Das war insofern möglich, als sich die Spekulation in einem vollkommen unregulierten Umfeld ausbreiten konnte. Neben Aktien bekamen Anleihen von Städten, Bundesstaaten und der Regierung in Washington eine wachsende Bedeutung. Leerverkäufe in grossem Stil führten von einer Krise in die nächste.

Konsequenzen wurden keine gezogen. Charles R. Geisst, Finanzprofessor in New York, spricht in diesem Zusammenhang von einer «Nation von Schwindlern». Und für danach, 1870 bis 1890, diagnostiziert er eine «Zeit der Raubritter».

Zeitalter der Trusts

Der Crash von 1873 schreckte in- und ausländische Anlager und Spekulanten nur vorübergehend ab. Sie kehrten bald wieder an den Markt zurück. Zu einer fundamentalen Innovation von Unternehmen kam es zwischen 1880 und 1910: Die Welt gelangte ins Zeitalter der Trusts. Diese kauften kleine und mittlere Unternehmen auf, vorbei an den Investmentbanken wie Goldman Sachs. Bezahlt wurde nicht in Geld, sondern mit Trust-Zertifikaten; diese wurden an der Börse gehandelt.

Da es damals keine Börsenaufsicht gab, war der Manipulation Tür und Tor geöffnet. Mächtige Familien wie die Carnegies, Rockefellers oder Vanderbilts machten mit.

Trennbanken-Gesetz als Lektion

Masslos und dominant auf Kredit wurde dann in den «Goldenen Zwanzigern» spekuliert. Zum Zuge kamen auch Vehikel wie die Investment-Trusts. Mit geborgtem Geld, selbst von kleinen Anlegern, wurden ausgewählte Aktien gekauft, die sich zur Manipulation eigneten. Die Kurse solcher Trusts wurden in schwindelerregende Höhen getrieben – bis die Blase platzte. Schon vor dem grossen Crash vom Oktober 1929 waren zahlreiche solcher Investment-Trusts pleite gegangen.

Die schlechten Erfahrungen beim Krach von 1929 und der folgenden weltwirtschaftlichen Depression beförderten ein fundamentales Umdenken. Die USA beschlossen 1933 den berühmten Glass-Steagall-Act, der die Aktivitäten von Investment- und Geschäftsbanken trennte. Den Investment-Bankern wurde verboten, gleichzeitig Emissionsgeschäfte zu betreiben und Kundengelder anzunehmen.

Ein zweiter Geld-Kreislauf

Ab den 1980er-Jahren wurde das Investmentbanking mit verschiedenen Innovationen forciert. Zum einen kam es zur Verbriefung («Securitization») von Krediten aller Art – ob Hypotheken, Darlehen, Studentenkredite oder Kreditkarten-Kredite (!). Das bedeutete allerdings nur eine Vermehrung bestehender originärer Produkte, eine Umwandlung in künstlich konstruierte und handelbare Papiere.

Zum anderen schuf man mit der Verbriefung einen von der Zentralbank unabhängigen «zweiten» Geldkreislauf. Die Derivate wurden mit attraktiven Namen versehen, um den Eindruck zu erwecken, es handle sich um konservative und sichere Anlagen.

In der zweiten Hälfte der 1990er Jahre kam es zu einer Welle von Liberalisierungen:

- Der US-Hypothekarmarkt wurde 1995 voll liberalisiert.

- Unmittelbar vor dem Platzen der Internet-Blase im Jahr 2000 wurde das «Glass-Steagall»-Trennbanken-Gesetz von 1933 aufgehoben. Fortan gab es keine Trennung von Investment- und Geschäftsbanken mehr.

- Im Jahr 1999 wurde der Bereich der spekulativen Anlagen (zum Beispiel Futures) liberalisiert.

Es droht ein Kollaps

Damit war der Weg frei für eine atemberaubende Entwicklung, die ab Juni 2007 in eine Finanz- und Wirtschaftskrise führte.

Die Probleme, die in die Finanzkrise führten, sind heute nicht gelöst. Die Schuldenkrise verschärft sich sogar. Hier tickt eine Zeitbombe, namentlich bei den Ausfallversicherungen (CDS) für Staatsanleihen.

Das grösste Problem sind jedoch die Derivatemärkte, die sich seit den 1990er-Jahren explosionsartig entwickelt haben. Es geht um 700'000 Milliarden Dollar. Sie sind nur hauchdünn mit Eigenkapital unterlegt.

Hier – und anderswo – sind wir auf dem Weg ins Desaster. Es droht der Kollaps des globalen Finanzsystems.

Walter Wittmann (1935-2016) war ein Schweizer Wirtschaftswissenschaftler, der sich ebenso als erfolgreicher Autor betätigte. In den vergangenen Jahren verfasste er auch zahlreiche Artikel exklusiv für finews.ch. Ein Beispiel ist der hier nochmals publizierte Beitrag, der am 6. November 2013 erschien. Walter Wittmann verstarb am 12. Februar 2016. Er hinterlässt seine Ehefrau und zwei erwachsene Kinder.