Der Einfluss von ESG auf die institutionelle Kapitalanlage

Die Berücksichtigung von Umwelt-, sozialen und Governance-Aspekten ist zu einer der wichtigsten Prioritäten für Asset Manager und Asset Owner geworden.

Weltweit ist eine Verschiebung zu erkennen, weil sich die Investment-Firmen für eine Zukunft positionieren, in der Environmental-, Social- und Governance-Aspekte (ESG) in die Entscheidungsfindung und den Anlageprozess eingebettet sind.

Nach Ansicht von Asset Managern und Asset Ownern (Wertschriftenbesitzern) ist jedoch noch ein weiter Weg zurückzulegen, um dieses Ziel in der Zukunft zu erreichen.

Mit einer Vielzahl von Problemen konfrontiert

Im zweiten Quartal 2022 führte Northern Trust zusammen mit PricewaterhouseCoopers eine globale Marktstudie über ESG durch, um die Einstellungen, künftigen Bedürfnisse und Präferenzen institutioneller Anleger sowie die wichtigsten Trends und Auswirkungen auf Unternehmen herauszufinden.

Die Studie zeigt, dass viele Asset Owner und Asset Manager sich als Vorreiter für verantwortungsbewusstes Investieren positionieren möchten, dabei aber mit einer Vielzahl von Problemen konfrontiert sind. Mehrere Megatrends prägen die Investment-Landschaft und führen zu neuartigen Überlegungen bei den Marktakteuren.

Die sich kontinuierlich entwickelnde Regulierung, regionale Unterschiede, die enorme Zunahme von Daten sowie die Notwendigkeit, digitale Innovationen im Bereich ESG zu nutzen, bereiten dem Investment-Sektor nicht nur Herausforderungen; sie eröffnen auch Chancen.

Eine neue Landschaft

Im laufenden Jahr könnten die weltweiten ESG-Vermögenswerte 41 Billionen Dollar (= 41'000 Milliarden Dollar) überschreiten, was einem Drittel des prognostizierten, weltweit gesamthaft verwalteten Vermögens – also aller Assets under Management – entspricht. Es wird erwartet, dass die ESG-Vermögenswerte im Jahr 2025 rund 50 Billionen Dollar erreichen werden1.

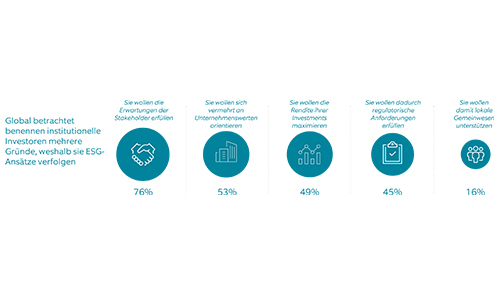

Die von Northern Trust durchgeführte Studie mit institutionellen Investoren verschiedener Regionen und unterschiedlicher Couleur ergab, dass sich die Finanzinvestoren aus vielen unterschiedlichen Gründen auf ESG-Komponenten konzentrieren.

Erwartungen der Stakeholder

Exakt 76 Prozent der institutionellen Investoren verfolgen verantwortungsbewusste Anlagestrategien, um dadurch die Erwartungen ihrer Stakeholder zu erfüllen. 53 Prozent wollen sich besser an den Unternehmenswerten orientieren und 49 Prozent möchten sich auf ESG konzentrieren, um die Anlagerendite zu maximieren.

Genau 45 Prozent sind der Meinung, dass sie ESG-Ansätze implementieren müssen, um regulatorischen Anforderungen gerecht zu werden, während 16 Prozent ihre lokalen Gemeinwesen damit unterstützen wollen.

Weshalb Investoren ESG-Ansätze verfolgen

(Quelle: Northern Trust; zum Vergrössern Grafik anklicken)

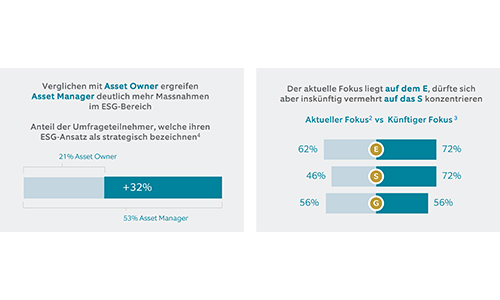

Unsere Umfrage zeigt weiter, dass Asset Manager im Vergleich zu Asset Ownern inzwischen deutlich mehr Massnahmen im Bereich ESG ergreifen: 53 Prozent der Asset Manager bezeichnen ihren Ansatz als «strategisch», verglichen mit bloss 21 Prozent der Asset Owner (vgl. nachstehende Abbildung links).

Es ist allerdings interessant und durchaus erwähnenswert, dass ein Grossteil der Aktivitäten der Asset Manager als Reaktion auf den verstärkten Fokus ihrer Kunden beziehungsweise deren Investoren betrachtet werden kann2. Während 62 Prozent der Befragten sich derzeit am meisten auf das «E» im ESG-Kontext konzentrieren, wird erwartet, dass der Fokus auf das «S» in naher Zukunft am stärksten zunehmen dürfte (vgl. nachstehene Abbildung rechts).

Von Faktor «E» hin zu einem Fokus auf «S»

(Quelle: Northern Trust; zum Vergrössern Grafik anklicken)

Asset Owner räumen dem Klimarisiko inzwischen eine sehr hohe Priorität ein und ergreifen Netto-Null-Initiativen. Laut einem Whitepaper von Cerulli Associates verpflichten sich Asset Owner vor allem in Europa (43 Prozent) und Asien (44 Prozent) – in geringerem Masse (32 Prozent) aber auch in den USA – formell zu Netto-Null-Zielen.

Ausserdem wurde festgestellt, dass weitere 49 Prozent der europäischen institutionellen Asset Owner planen, innerhalb der nächsten zwei Jahre eine formelle Verpflichtung einzugehen, dies im Vergleich mit 31 Prozent in Asien und 29 Prozent in den Vereinigten Staaten von Amerika3.

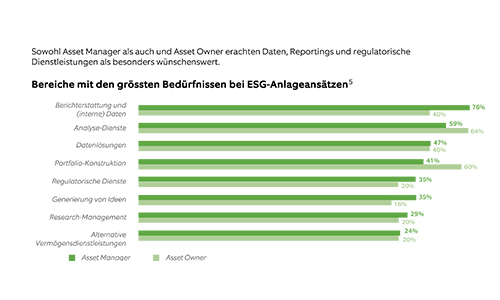

Bedarf an analytischen Dienstleistungen

Auf die Frage, welches die wichtigsten Erfordernisse für ESG-konforme Investment-Praktiken sind, nannten 76 Prozent der Asset Manager interne Reports und Daten. Rund 40 Prozent der Asset Owner stimmten dieser Aussage zu (vgl. nachstehende Abbildung).

Von Belang war ebenfalls der Bedarf an analytischen Dienstleistungen (59 Prozent bzw. 64 Prozent) und Datenlösungen (47 Prozent bzw. 40 Prozent).

Wie lauten die wichtigsten Bedürfnisse?

(Quelle: Northern Trust; zum Vergrössern Grafik anklicken)

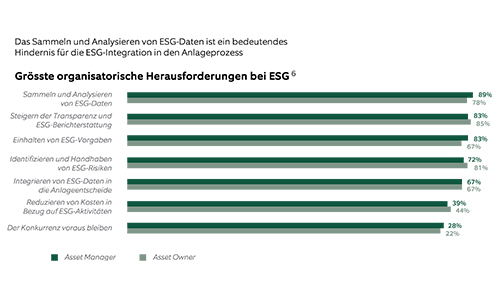

Auf die Frage nach den grössten Herausforderungen bei der Einbeziehung verantwortungsbewusster Vorgehen in ihren Investment-Prozessen nannten die Befragten vor allem das Sammeln und Analysieren von Daten, die Verbesserung der Transparenz und Berichterstattung sowie die Einhaltung von Anlagevorschriften (vgl. nachstehende Abbildung).

Welches sind die grössten Herausforderungen?

(Quelle: Northern Trust; zum Vergrössern Grafik anklicken)

- Lesen Sie hier weiter und besuchen Sie Northern Trust Switzerland für weitere Informationen.

1 Bloomberg

2 Investors push companies for specific ESG actions this proxy season | Pensions & Investments (pionline.com)

3 Pionline