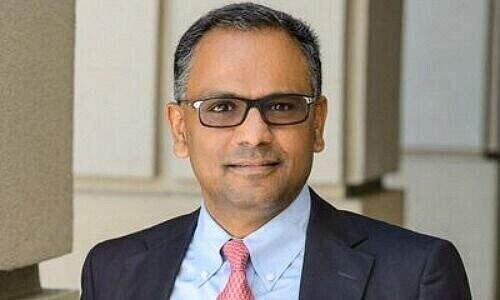

Rajiv Jain: Ex-Vontobel-Star hat nun Einhorn-Status

Es ist schlicht der grösste Börsengang (IPO) an der australischen Börse ASX des ganzen Jahres: Wie unter anderem das örtliche Finanzmedium «Australian Financial Review» berichtet, haben GQG Partners dieser Tage ein Fünftel ihrer Aktien kotieren lassen und damit umgerechnet mehr als 800 Millionen Franken gelöst.

Dies verleiht der Vermögensverwalterin eine Bewertung von über 4 Milliarden Franken – GQG hat damit den begehrten «Einhorn»-Status von mehr als 1 Milliarde Dollar Wert deutlich übertroffen.

Gleich wieder investiert

Der IPO dürfte bei Firmengründer Rajiv Jain richtig eingeschenkt haben. Auch nach dem Börsengang hält Jain noch 68 Prozent am Unternehmen, das im US-Bundesstaat Florida beheimatet ist. Das allermeiste Geld aus dem Verkauf hat der indischstämmige Börsenprofi aber gleich wieder in die Fonds der eigenen Firma investiert.

Damit legt er einerseits Unternehmertum an den Tag, anderseits die von ihm bekannte Portion Selbstvertrauen.

Schmerzhafter Abschied

Jain hatte es als Fondsmanager beim Zürcher Investmenthaus Vontobel zum Star gebracht, als Co-Chef des Aktienteams leitet er dort 15 Fonds mit 50 Milliarden Dollar Vermögen; sein unbestrittener Erfolg beim Schweizer Traditionshaus war damals auch von einer gewissen Kapriziosität begleitet.

Sein Abgang erwies sich für die Schweizer dann als schmerzhaft – 2016 startete Jain mit seiner eigenen GQG Partners frisch in den USA.

UBS im Lead

Inzwischen hat er die Dimensionen aus der Zeit bei Vontobel hinter sich gelassen. Im Coronajahr 2020 vermochte Jain dank flexiblem Anlagestil die von seinem Unternehmen verwalteten Vermögen zu verdoppeln; inzwischen beinhalten seine Fonds insgesamt mehr als 80 Milliarden Dollar; dies ist das Hundertfache dessen, womit er als Gründer einst angefangen hatte.

Beim Gang an die ASX hatte er nun eine andere Schweizer Bank an der Seite. Die UBS, die in «Down Under» im Investmentbanking ein grosses Rad dreht, begleitete den IPO zusammen mit der amerikanischen Konkurrentin Goldman Sachs.