Raiffeisen ist bereits auf dem Abstieg vom Margengipfel

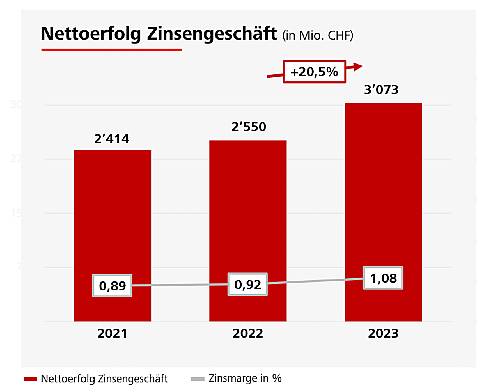

Es war nicht anders zu erwarten gewesen: Die Raiffeisen Gruppe hat im Jahr 2023 im Zinsengeschäft ein blendendes Resultat erwirtschaftet. Der Nettozinserfolg kletterte zum Vorjahr um mehr als einen Fünftel auf über 3 Milliarden Franken. Er erwies sich damit als wichtiger Treiber für den Gewinn. Wie auch finews.ch am Donnerstag berichtete, legte dieser um 17,7 Prozent auf 1,39 Milliarden Franken zu.

Damit befindet sich die Grossbank hierzulande in guter Gesellschaft. Die allermeisten Inlandbanken haben dank den hohen Erträgen im Zinsengeschäft im vergangenen Geschäftsjahr einen Gewinnsprung hingelegt. Zu verdanken hat die Branche dies vorab der Abkehr der Schweizerischen Nationalbank (SNB) von den Negativzinsen.

Erstmals seit Jahren über 1 Prozent

Denn während die Leitzinsen kletterten, passten Institute die Zinsen von neuen Hypotheken umgehend dem neuen Niveau an; auf der Passivseite der Bilanz liessen sie sich hingegen mit einer höheren Verzinsung der Kundeneinlagen in der Regel mehr Zeit. Und schliesslich profitierten die Banken von einer besseren Verzinsung der Gelder, die sie bei der SNB parkiert haben.

Bei der Raiffeisen Gruppe bewirkte dies, dass die Zinsmarge erstmals seit fünf Jahren über die 1-Prozent-Marke hinweg auf 1,08 Prozent kletterte (siehe Grafik unten).

(Grafik: Raiffeisen)

Bereits wieder rückläufig

Wie Heinz Huber (Bild unten) nun aber am Donnerstag vor den Medien ausführte, ist die Marge seit Mitte 2023 bereits wieder rückläufig; auch deshalb geht der CEO von Raiffeisen Schweiz nun davon aus, dass die Gewinnzahlen des Vorjahres 2024 nicht mehr erreicht werden. Insbesondere die zwar verzögerte, aber trotzdem stetige Erhöhung der Sparzinsen schmälert inzwischen die Ertragskraft der Gruppe.

Für die Raiffeisenbanken hat damit der Abstieg vom Zinsgipfel bereits begonnen. Wenn die Nationalbank dann in Sommer oder im Herbst die Leitzinsen wie erwartet senkt, wird der Trend wohl noch deutlicher ausfallen.

Zurück in altes Muster?

Das könnte für die Marktführerin bedeuten, dass sie im Hypotgeschäft wieder ins alte Muster zurückfällt, das von zahlreichen Schweizer Mitbewerbern kopiert wurde: Die niedrige Marge wird mit hohem Volumen wettgemacht.

Wie sich zeigt, legte die Raiffeisen bereits 2023 eine hohe Dynamik an den Tag und baute den Marktanteil bei den Wohnbaukrediten nach eigenen Angaben von 17,6 auf 17,8 Prozent aus. Die Hypothekarforderungen nahmen um 3,6 Prozent zu, auf einen riesigen Bestand von 211 Milliarden Franken. Die Genossenschaftsbanken dürften damit schneller als die Konkurrenz gewachsen sein.

(Bild: Screenshot finews.ch)

Dank Digitalisierung noch mehr Tempo

Mittlerweile liegen zudem Instrumente bereit, um das Tempo noch zu steigern. Wie Huber ausführte, hat Raiffeisen die Prozesse rund um die Beratung und die Hypothekarvergabe digitalisiert. Im zweiten Halbjahr 2024 geht zudem die neue Raiffeisen App «live». Diese wird soll zu einem späteren Zeitpunkt auch ein so genanntes Immobilien-Cockpit enthalten.

Mit online verfügbaren Informationen rund um den Zustand und den Investitionsbedarf einer Liegenschaft konstruiert die Gruppe zudem eine ganzes Service-Paket rund um das Thema «Wohnen» – etwas, was Raiffeisen zuvor mit dem Versicherer Mobiliar und dem Joint-Venture Liiva angestrebt hatte.

Bremsen könnte das Hypogeschäft von Raiffeisen höchstens der Umstand, dass die zur Refinanzierung nötigen Kundeneinlagen mit dem rasanten Wachstum der Ausleihungen zuletzt nicht mitgehalten haben. Dieser Posten nahm 2023 um 1,5 Prozent auf 208 Milliarden Franken zu. Auch wenn die Raiffeisenbanken ihren Marktanteil bei den Einlagen ebenfalls auszubauen vermochten, ist der Refinanzierungsgrad im Kundengeschäft mit 93,4 Prozent Ende 2023 leicht gesunken.

Noch unberührt vom Gebührengerangel

Vor diesem Hintergrund stellt sich die Frage, ob die Raiffeisen Gruppe nicht noch auf einen Entscheid aus früheren Jahren zurückkommt. Damals entschied man sich, Gebührenerlasse und weitere Vorteile vorab Genossenschaftsmitgliedern zukommen zu lassen oder solchen Kunden, welche Raiffeisen als ihre Hauptbank betrachten. Angesichts von Gebührenrabatten von Konkurrenten, zumal diverser Kantonalbanken, muss sich die Gruppe überlegen, ob sie nicht von dieser «Zweiklassengesellschaft» unter den Sparern abkommen will.

Gegenwärtig, erklärte Huber auf die Anfrage eines Journalisten, fühlt sich Raiffeisen mit den bisherigen Konditionen sehr komfortabel.