Welche Banken sich höhere Sparzinsen leisten können

Von einer Sondersteuer, welche Übergewinne der Banken abschöpft, ist die Schweiz noch weit entfernt. Doch auch hierzulande heizt sich die Stimmung gegen die Geldhäuser auf. So sind etwa die Kantonalbanken öffentlich bezichtigt worden, sie zockten ihre Kundschaft ab.

Der Stein des Anstosses: während die Leitzinsen und auch die Sätze für Hypotheken kräftig klettern, hinken die Sparzinsen dieser Entwicklung hinterher. Stehen die Leitzinsen der Schweizerischen Nationalbank (SNB) derzeit bei 1,75 Prozent – am Donnerstag steht der nächste Zinsentscheid an – notieren die Sparzinsen bei im Schnitt etwa 0,75 Prozent deutlich tiefer.

Nicht alle bolzen Zinsertrag

Angesichts der zumeist zweistelligen Zugewinne beim Zinsertrag der Banken ist da der Vorwurf der Margenausweitung auf Kosten der Sparer nicht weit.

Doch zwei Dinge fallen auf, jenseits der Polemik. Erstens, die Sparzinsen variieren stark zwischen den einzelnen Instituten. Des Weiteren hat sich das Zinsengeschäft der Schweizer Banken zwar in der Regel sehr positiv entwickelt. Aber es gibt Ausnahmen. Während der Brutto-Zinserfolg bei den meisten Kantonal- und Regionalbanken im ersten Halbjahr 2023 zum Vorjahr zweistellig anstieg, wies die Post-Tochter Postfinance hier einen Rückgang um 15 Prozent aus.

Wie viel Wettbewerb?

Die Unterschiede ergeben sich dadurch, dass die Banken bei der Festlegung der Zinsen je von verschiedenen Bilanzsituationen, unterschiedlichem Kundenverhalten und Unternehmenszielen ausgehen. Was die Institute jedoch eint ist die Frage, wie viel Wettbewerb sie sich bei den Sparzinsen leisten wollen.

Just dieser Fragestellung ist die Beratungsfirma Orbit36 nachgegangen. Das Wort des von ehemaligen UBS-Kadern gegründeten Unternehmens hat in der gegenwärtigen Zinsdiskussion Gewicht: Die Firma, die Banken und Versicherungen bei der strategischen Planung berät, hat bereits vergangenen März und im Auftrag der Schweizerischen Bankiervereinigung (SBVg) eine Studie zur Entwicklung der Sparzinsen erstellt.

Replikations-Annahmen untersucht

In ihrem neuesten Report haben die Experten nun untersucht, wie die Replikations-Annahmen der Banken für Spareinlagen mit ihrer

Zinsfestsetzung-Strategie zusammenhängen.

Das klingt technisch. Doch die Fragen, die sich die Orbit36-Berater stellten, sind einfach: Wie hohe Sparzinsen kann eine Bank zahlen, ohne dass ihre Marge leidet? Und: könnte sich das jeweilige Institut eigentlich eine höhere Verzinsung leisten? Die Antwort auf letztere Frage birgt vor dem Hintergrund der Abzocker-Debatte erwartungsgemäss Zündstoff.

Die Krux mit dem Kündigungsfrist

Der Begriff der Replikations-Annahme meint dabei die angenommene Zinsbindungsdauer für variabel verzinsliche Kundeneinlagen, mit der die Geldhäuser arbeiten. So sind Banken stets mit dem Widerspruch konfrontiert, dass Spargelder teils sofort abgezogen werden können, in der Praxis aber über Jahre hinweg liegenbleiben.

Ausserdem folgt die Zinsfestsetzung für solche Einlagen keiner mechanischen Formel, sondern ergibt sich aus der Rendite auf dem Bestand der Kredite, der Entwicklung der Geld- und Kapitalmarktzinsen sowie der Konkurrenzsituation zwischen den Banken. Damit lässt sich schlecht kalkulieren.

Frei zugängliche Daten

Um das Zinsänderungsrisiko mittels Derivaten abzusichern, müssen Banken deshalb auf subjektive Annahmen zurückgreifen – nämlich darüber, wie lange es dauert, bis sich eine Veränderung der kurz- und mittelfristigen Zinssätze in den Sparzinssätzen niederschlägt. In der Fachsprache spricht man von der sogenannten Zinsbindungsdauer.

Die Geldhäuser müssen diese Replikations-Annahmen als Teil des Offenlegungsberichts publizieren. Die Daten sind damit frei zugänglich. Die Analyse berücksichtigt die Werte der vier systemrelevanten Banken der Schweiz, also UBS, Postfinance, Raiffeisen und Zürcher Kantonalbank sowie von 15 Kantonalbanken mit Bilanzsummen zwischen 20 bis 60 Milliarden Franken.

Optimistische Walliser

Eine Annahme hat Orbit36 insofern getroffen, als die Analyse davon ausgeht, dass die Banken die angenommene Zinsbindungsdauer mittels Swaps in der Bilanz abbilden. Der Einsatz von Zins-Swaps, das sind Finanzderivate, ist aber bei grösseren Schweizer Häusern für diesen Zweck gebräuchlich.

Die Untersuchung zeigt nun, dass die Graubündner Kantonalbank (GKB) für Spargelder eine relativ kurze Zinsbindungsdauer von 1,16 Jahren annimmt (siehe Grafik oben) und daher ihre Absicherungsgeschäfte für eine entsprechend kurze Laufzeit tätigen dürfte. Die UBS bewegt sich mit 1,93 Jahren im Mittelfeld, während die Walliser Kantonalbank (WKB) recht optimistisch davon ausgeht, dass sich die Zinserhöhungen erst nach im Schnitt 3,48 Jahren in den Sparzinssätzen widerspiegeln. Konsequenterweise müsste die Swap-Absicherungsstrategie der WKB auf eine entsprechend lange Laufzeit ausgelegt sein.

Trend zeigt nach oben

Aus der fortlaufenden Erneuerung von noch zu niedrigen Zinssätzen abgeschlossenen Absicherungsgeschäften leitet sich der Zins ab, den sich die Banken theoretisch leisten könnten, ohne ihre Marge zu gefährden.

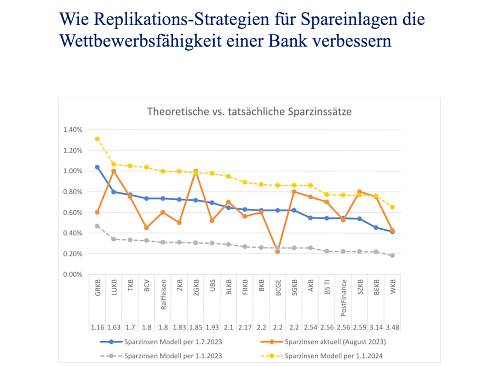

In der Grafik zeigen dies die blaue Linie für den Zeitpunkt vom 1. Juli 2023, die graue Linie für Anfang 2023 (als noch ein Grossteil der Absicherungsgeschäfte niedrige Zinsen aufwies) und die gelbe Linie für Anfang 2024, wo sich die Erneuerung zusätzlicher Absicherungsgeschäfte zu den gegenwärtigen Zinssätzen wiederspiegelt. Aufgrund dieses Effekts erwarten die Experten von Orbit36 übrigens, dass die Sparzinssätze noch weiter ansteigen dürften, selbst wenn keine weitere Leitzinserhöhungen der SNB mehr folgen sollen.

Tatsächlicher und möglicher Zins

Eine Bank, die wie die GKB eine kurze Zinsbindungsdauer annimmt, ist nun von ihrer Bilanzstruktur eher in der Lage, die Zinsen schnell zu erhöhen, ohne an Marge einzubüssen. Das kommt einem Wettbewerbsvorteil gleich. Ein Institut wie die WKB, welche von mehreren Jahren Zinsbindungsdauer ausgeht, wird hingegen Leitzinsschritte jedoch nur verzögert an die Kunden weitergeben können.

Die orange Linie zeigt schliesslich, welche Zinsen die einzelnen Banken am 1. Juli auf Spareinlagen tatsächlich zahlten – im Gegensatz zu den Zinsen (blaue Linie), die basierend auf der Modellrechnung ohne Margenverlust möglich gewesen wären.

Träge Grossbanken

Das Bild, dass sich aus der Modellrechnung ergibt, kann nun auf zwei Weisen interpretiert werden. Einerseits halten sich die Abweichungen der tatsächlichen von den möglichen Zinsen nach oben wie nach unten ungefähr die Waage. Das würde die Abzocker-Polemik gegen die Schweizer Zinsinstitute entkräften.

Anderseits gibt es Ausreisser, die ins Auge stechen. Die Bündner, Waadtländer und Genfer Kantonalbanken zahlen in der Modellrechnung einen deutlich tieferen Zins, als es ihnen ohne Margenverlust möglich wäre. Im Umkehrschluss haben diese Institute ihre Marge also dank tiefen Sparzinsen ausgeweitet. Dasselbe lässt sich auch für die Grossbanken UBS, Raiffeisen und Zürcher Kantonalbank (ZKB) sagen. Doch jene Häuser stehen aufgrund ihre grossen Kundenstamms bei Zinsanpassungen kaum unter Zugzwang.

Trade-off in Luzern

Die Luzerner, Zuger, St.Galler und Schwyzer Kantonalbanken zeigen sich eher grosszügig und riskierten Marge – es darf angenommen werden, dass diese Staatsinstitute nebst der Finanzierung des Wachstums im Kreditgeschäft auch bei der Kundschaft punkten wollen. Tatsächlich hat die Luzerner Kantonalbank (LUKB) in ihrem Haljahresbericht explizit auf diesen Trade-off hingewiesen – das Institut hoffte mit dem Vorgehen «auf eine hohe Kundenzufriedenheit», wie es vergangenen August hiess.

Harter Zinswettbewerb in der Zentralschweiz, Margenmaximierung in der Romandie und lukratives Zuwarten bei den Grossbanken – so lässt sich die Modellrechnung von Orbit36 also auch verstehen.

Doppelt vorsichtig

Andreas Ita, Mitgründer und geschäftsführender Partner der Beratungsfirma, kommt in der Analyse zu folgendem Schluss: «Es wird interessant sein zu sehen, wie sich die unterschiedliche Dynamik in den kommenden Monaten auf die Preisfindungs-Entscheidungen im Passivgeschäft auswirken wird und die Profitabilität der einzelnen Banken im Zinsdifferenzgeschäft beeinflusst.»

Angesichts der aufgeheizten Stimmung unter den Konsumenten werden die Schweizer Banker dabei doppelt umsichtig vorgehen müssen.