Japan wird 2023 eine der am schnellsten wachsenden grossen Volkswirtschaften sein. Ein kontinuierlicher Wandel und Reformen tragen dazu bei.

Von Carl Vine, Co-Head of Asia Pacific Equities, M&G Investments

Bei japanischen Aktien sehen wir überzeugende langfristige Anlagemöglichkeiten. Unserer Ansicht nach bieten sie in den kommenden Jahren das Potenzial für attraktive Renditen. Kurzfristige taktische Aspekte könnten einige Investoren abschrecken.

Diese Aspekte sollten jedoch mit Blick auf das Chancenprofil der Anlageklasse betrachtet werden.

Langfristiger strategischer Investment-Case

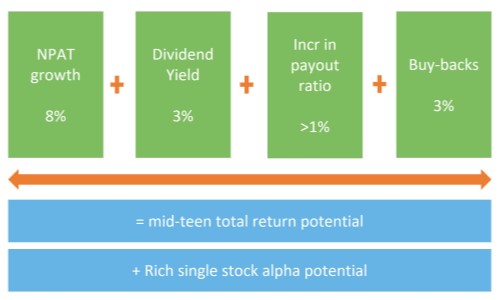

In den nächsten fünf bis zehn Jahren könnten japanische Aktien unseres Erachtens eine jährliche Gesamtrendite im mittleren Zehnprozentbereich erzielen (vgl. nachstehende Abbildung).

Treiber des Renditepotenzials japanischer Aktien

(Quelle: M&G, Bloomberg, 10-Jahres-Zeitraum bis 31. Dezember 2022)

Haupttreiber der potenziellen Renditen dürften die Erträge sein. Diese könnten unserer Meinung nach im Durchschnitt jährlich um 8 Prozent wachsen – so wie die japanischen Firmen es bereits in den letzten zehn Jahren erreicht haben. Dividenden könnten dieses Renditepotenzial weiter erhöhen.

Die Dividendenrendite des Aktienmarktes liegt derzeit bei knapp 3 Prozent. Zudem sind die Dividenden in den letzten zehn Jahren schneller gewachsen als die Gewinne: Denn die Ausschüttungsquote ist gestiegen – wenn auch von einem sehr niedrigen Niveau aus –, und die Unternehmen haben starke Bilanzen.

Sehr attraktive Renditen

Erhöhte Ausschüttungsquoten könnten das Dividendenwachstum unseres Erachtens um mehr als 1 Prozent pro Jahr steigern. Hinzu kommen mögliche Aktienrückkäufe. Der Aktienmarkt hat sich jedes Jahr zu etwa 3 Prozent selbst «zurückgekauft». Alle vier Renditetreiber zusammen machen deutlich, warum wir eine Gesamtrendite im mittleren Zehnerbereich für plausibel halten. Dies gilt vor jeglicher Änderung der Bewertung, also vor einer möglichen Erhöhung der Multiplikatoren.

Der Ausgangspunkt für die Bewertungen in Japan ist niedrig – sowohl im Vergleich zum Rest der Welt als auch zur Geschichte des Landes. Berücksichtigt man die überschüssigen Barmittel und Vermögenswerte, sind die Multiplikatoren sogar noch niedriger. Sollten zusätzlich zu den genannten Faktoren auch die Bewertungen steigen, könnten wir über einen mehrjährigen Zeitraum möglicherweise eine sehr attraktive Rendite erzielen.

Stockpicking eröffnet eine Fülle an Möglichkeiten

Die japanische Volkswirtschaft ist die drittgrösste der Welt, doch der Aktienmarkt wird unserer Meinung nach von den Investoren nur wenig beachtet. Die mangelnde Abdeckung macht den Markt ineffizient. Für uns als Investoren mit Fokus auf gezielte Titelauswahl (Stockpicking) eröffnet dies eine Fülle an Möglichkeiten.

Für selektive, aktive Investoren könnten die möglichen Aktienrenditen also noch höher sein.

Kontinuierlicher Wandel

Die Dividendenrendite des japanischen Aktienmarktes ist bekannt. Die starken Bilanzen und klare Trends belegen, dass die Firmen ihre Ausschüttungsquoten erhöhen und Aktien zurückkaufen können. Beim Renditepotenzial japanischer Aktien geht es daher vor allem um eine grosse Frage: Wie sollen die Unternehmen ihre Gewinne um 8 Prozent steigern?

Vielleicht ist dafür kein so grosser Vertrauensvorschuss nötig, wie es auf den ersten Blick scheinen mag.

Abenomics-«Drei-Pfeile»-Programm

Vor einem Jahrzehnt startete der damalige Premierminister Shinzo Abe sein «Drei-Pfeile»-Programm für Wirtschafts- und Unternehmensreformen, das als «Abenomics» bekanntgeworden ist. Damit ermutigte er die Unternehmen, Gewinne zu erzielen. Die «Abenomics» sorgten für enormes Aufsehen.

In den folgenden Jahren kauften ausländische Investoren japanische Aktien im Wert von einer Viertel Billion Yen. Und in den darauffolgenden acht Jahren verkauften sie ihre Aktien dann wieder – aus Enttäuschung über die mangelnden Fortschritte bei der Unternehmensreform.

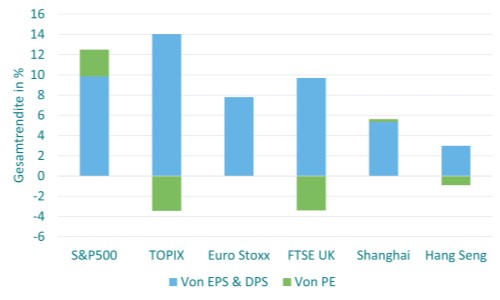

Die ausländischen Investoren sollten sich darüber aufregen, denn in den letzten zehn Jahren wuchs der Markt in lokaler Währung im Jahresdurchschnitt um rund 12 bis 13 Prozent (CAGR). Das ist im Vergleich zu anderen Märkten sehr respektabel. Selbst der grosse S&P 500 Index erreichte kein vergleichbares Gewinnwachstum (vgl. nachstehende Abbildung)

Bewertung vs. Fundamentaldaten

Beiträge zu den Gesamtrenditen wichtiger Aktienmärkte über 10 Jahre (Quelle: M&G, Bloomberg. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.)

Angesichts dieser Erfolgsbilanz finden wir: Der Vertrauensvorschuss für die Vorhersage eines attraktiven Gewinnwachstums und attraktiver Renditen für die nächsten zehn Jahre sollte grösser sein als für das letzte Jahrzehnt.

Wirtschaft im Jahr 2023 – ein Goldlöckchen-Szenario?

Japan wird den Prognosen zufolge im Jahr 2023 eine der am schnellsten wachsenden grossen Volkswirtschaften sein. Fairerweise muss man allerdings sagen, dass dies teilweise auf einen «Basiseffekt» zurückzuführen ist: Das Land befand sich Anfang 2022 noch in einem Lockdown. Darüber hinaus steigen Löhne und Inflation deutlich an – zum ersten Mal seit 25 Jahren. Dieses Marktumfeld könnte die Rentabilität der Unternehmen unserer Meinung nach stark beeinflussen.

- Lesen Sie den gesamten Artikel hier.

- Weitere Informationen zu Investitionen in Japan

Der Wert der Investments kann sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die Künftige dar. Die in diesem Dokument zum Ausdruck gebrachten Ansichten sollten nicht als Empfehlung, Beratung oder Prognose aufgefasst werden.

Die Weiterleitung dieses Dokuments in oder von der Schweiz aus ist nicht zulässig, mit Ausnahme der Weitergabe an Qualifizierte Anleger im Sinne des Schweizerischen Kollektivanlagengesetzes («Qualifizierte Anleger»). Ausschliesslich für den Gebrauch durch den ursprünglichen Empfänger bestimmt (vorausgesetzt dieser ist ein Qualifizierter Anleger). Diese Finanzwerbung wird herausgegeben von M&G Luxembourg S.A. Eingetragener Sitz: 16, boulevard Royal, L 2449, Luxembourg.