Teilweise. Hans-Peter Bauer über die Gefahren im Bereich der Eigenheime – im Vergleich zu den Renditeliegenschaften.

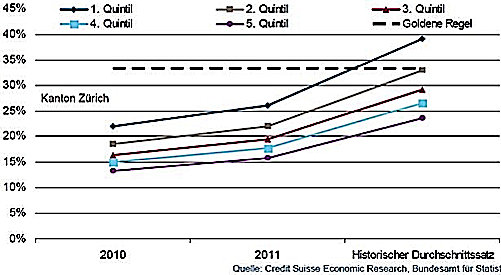

Seit 2000 fand eine unterschiedlich starke Abkoppelung der Eigenheimpreise von den regionalen Haushalteinkommen statt. Bei einem Anstieg der Zinsen auf den historischen Durchschnittssatz würden zum Beispiel im Kanton Zürich 40 Prozent der Eigenheimbesitzer (1. und 2. Quintil) die «goldene Regel der Tragbarkeit» nicht mehr erfüllen. Diese Regel besagt, dass nicht mehr als 33 Prozent der Haushalteinkommens für Hypo-Zinsen ausgeben sein soll.

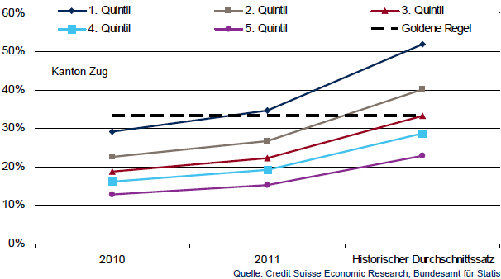

Im Kanton Zug ist sogar eine Mehrheit der Eigenheim-Haushalte gefährdet – die Quote liegt bei 60 Prozent! Die Sorge der Nationalbank, dass mit einem Anstieg der Zinsen zumindest in den «Hot spots» (Zürich, Zug, Waadt, Genf) Kreditausfälle in höherem Masse möglich sind, ist hier also berechtigt (s.a. Grafik unten).

Besonders tragisch kann es bei Haushalten werden, welche zur Eigenheimfinanzierung Vorsorgegelder eingesetzt haben. Hier sind also die Kreditinstitute gefordert, bei der Hypothekarvergabe die Tragbarkeitsprüfung sorgfältig durchzuführen.

Die Profis haben umgeschichtet

Zusätzlich erkennen wir ein gewisses Preisrisiko von Anlageimmobilien: Gemäss Auswertung/Darstellung von IAZI haben 2010 institutionelle Investoren in den erwähnten «Hot spots» netto verkauft. Dagegen wurde in den Räumen ausserhalb von Zürich, Zug und der Genferseeregion netto gekauft (erfasstes Handelsvolumen total rund 2 Milliarden Franken, davon 83 Prozent Verkäufe, 17 Prozent Käufe).

Die Auswertung zeigt, dass institutionelle Anleger (gemäss IAZI) «Hoffnung» verkauften, dagegen «Cash» kauften. Will heissen: Finden sich Käufer, welche bereit sind, zu 4 Prozent Bruttomietrendite (und weniger) eine Immobilie zu kaufen, so haben diese die Hoffnung, weiter stark steigende Mieten realisieren zu können. Institutionelle schichten ihr Portolio in diesem Umfeld dagegen um, realisieren Verkaufsgewinne aus dieser Nachfrage und investieren dagegen in Lagen ausserhalb dieser «Hot spots». Das sind Lagen, die weniger von der «Hoffnung» stark steigender Mieten gepreist sind als vielmehr von hohen und stabilen Mietrenditen.

Die Frage ist: Hält die Disziplin?

Dem Gros der von uns überwachten Fonds- und Aktienmanager dürfen wir attestieren, dass sie auch 2010 sehr umsichtig ihre Investitionen getätigt haben. Wir erkennen nur wenige Verwässerungen der Cashflow-Rendite durch Zukäufe. Um aber im Vergleich zum Bestandesportfolio ähnliche Cashflow-Renditen aus Zukäufen oder Investitionen zu erhalten, müssen Anlageimmobilien aus Eigenentwicklung erworben werden (Yield at cost liegen höher als die Rendite der Kaufobjekte).

Den verschärften Bieterwettbewerb auf Kern-Bestandesliegenschaften haben sich Fonds- und Aktiengesellschaften dagegen zunutze gemacht, um ihre Portfolios zu bereinigen (Verkauf von Liegenschaften an schlechter Lage und/oder hohem Unterhaltsstau; Objekte, deren Sanierungskosten sich nach ihrer Einschätzung nicht ausreichend auf die Mieten überwälzen lassen).

Allerdings müssen wir bei Immobilienankäufen und –entwicklungen genau hinschauen, ob der Portfoliomanager weiter diszipliniert investiert respektive konsequenterweise auf Investitionen verzichtet. Selektivität in der Fondsauswahl wird (einmal mehr) wichtig.

Das Tragbarkeitsrisiko bei fremdfinanzierten Eigenheimen: Zwei Charts von CS Economic Research für die Kantone Zürich und Zug.

Tragbarkeit nach Einkommensklassen im Falle einer Rückkehr der Zinsen auf deren historischen Mittelwert