Mark Munro: Neue Chancen für Anleger mit Total Return Credit

Anleger, die in Unternehmensanleihen investiert sind, stehen angesichts niedriger Renditen und eines begrenzten Steigerungspotenzials vor enormen Herausforderungen: Wie können sie ordentliche Erträge im Kreditbereich generieren, wenn die Volatilität Abwärtsrisiken erzeugt?

Von Mark Munro, Senior Portfolio Manager

Zu Beginn des zweiten Halbjahres 2017 sorgt die globale Wachstumserholung für eine Verbesserung der wirtschaftlichen Rahmenbedingungen im Unternehmenssektor. Unsere Einschätzung der Anlageklasse ist jedoch gemässigt, da wir die Bewertungen insgesamt für angemessen halten und diese einige ungünstige Entwicklungen bis zu einem gewissen Grad abfedern können.

In diesem Umfeld sollten Anleger offen sein für neue Wege neben dem herkömmlichen Kreditengagement, um das gewünschte Renditeniveau zu erreichen.

Alternative Strategien einsetzen

Eine Lösung besteht darin, alternative Strategien einzusetzen, um das Renditepotenzial eines breiter gefassten Rentenportfolios zu stärken. Allokationen in andere Anleihemärkte können bisher noch nicht genutztes Renditepotenzial ergeben und die Diversifizierung verbessern

Wir haben die Total Return Credit (TRC) Strategie entwickelt, um Anleger bei der Bewältigung dieser Herausforderung zu unterstützen. Im Portfolio streben wir ein hohes Niveau kreditbasierter Renditen an und versuchen gleichzeitig, Volatilität und Rückschläge aktiv zu reduzieren.

Geminderte Auswirkungen

Obwohl wir eine annualisierte Rendite von 6 bis 8 Prozent über einen kompletten Zyklus anstreben, ist TRC keine Absolute-Return-Strategie, die auf eine spezifische Rendite in einem bestimmten Jahr abzielt.

Um unser Ziel zu erreichen, kombinieren wir innerhalb unseres speziellen TRC-Ansatzes eine Auswahl unserer besten Ideen aus einem globalen Renten-Universum mit einer Reihe von Makrostrategien. Diese Makrostrategien sorgen dafür, dass die Auswirkungen eines Einbruchs am Kreditmarkt gemindert werden können.

Starke Ideen

Das Kreditportfolio macht üblicherweise 85-90 Prozent des gesamten Fonds aus und ist wesentlicher Renditetreiber der Strategie. Bei unserem TRC sind wir nicht eingeschränkt durch eine Benchmark, sondern können innerhalb eines globalen Kredituniversums unter anderem auf Hochzinsanleihen, Unternehmensanleihen mit Investment Grade, fest und variable verzinsliche forderungsbesicherte Wertpapiere, Schwellenmarktanleihen und nachrangige Finanzwerte zurückgreifen.

Auf dieser Grundlage bauen wir ein nach Bonitätsbewertungen, Sektoren und Regionen diversifiziertes Portfolio auf, das jedoch 70 bis 100 unserer überzeugungsstärksten Ideen vereint.

Solide Titel

TRC ist vor allem eine renditeorientierte Anlageform. Über eine individuelle Titelauswahl versuchen wir, überdurchschnittliche Renditen zu erzielen. Zu diesem Zweck identifizieren wir Unternehmensanleihen, von denen wir glauben, dass ihre idiosynkratischen Risiken fehlbewertet sind. Ebenso halten wir nach soliden Titeln mit verlässlichen Geschäftsmodellen Ausschau.

Die Erfahrung zeigt, dass die Titelauswahl eine entscheidende Rolle für die Erzielung einer überdurchschnittlichen Wertentwicklung spielt. Ein unbeschränktes Mandat wie das unsere bietet dabei den grössten Spielraum an Möglichkeiten, um dieses Ziel zu erreichen.

Moderates Niveau

Während wir davon ausgehen, dass sich unsere Kreditpositionen auf lange Sicht überdurchschnittlich entwickeln, werden die restlichen 10 bis 15 Prozent innerhalb der TRC-Strategie für unsere risikomindernden Makrostrategien zurückgestellt.

Diese sind speziell darauf ausgerichtet, den Risiken innerhalb des Kreditportfolios Rechnung zu tragen. Wichtig ist, dass diese positive Renditen in Zeiten einer schlechteren Kreditentwicklung generieren, die Wertentwicklung aber nicht beeinträchtigen sollen, wenn sich der Kreditmarkt gut entwickelt.

Indem wir die Gesamtduration ausserdem auf moderatem Niveau halten (üblicherweise zwischen zwei und fünf Jahren), dürfte der Fonds gut mit einem steigenden Zinsumfeld zurechtkommen. Seit seiner Auflegung hat er eine sehr geringe Sensitivität gegenüber Staatsanleihenrenditen gezeigt und somit dazu beigetragen, die Erträge gegen die negativen Auswirkungen steigender Renditen zu schützen.

Total Return Credit in Aktion

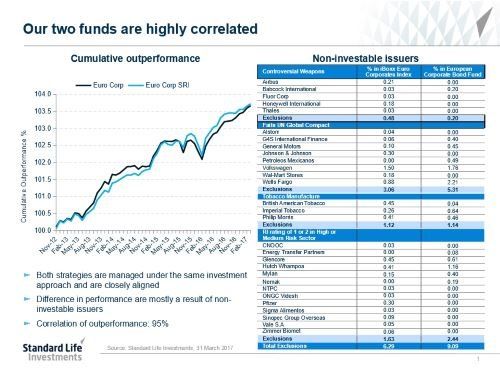

Durch die Kombination des Kreditportfolios mit den Makrostrategien konnte der TRC höhere Renditen bei geringerer Volatilität generieren (siehe Diagramm). Gemessen an einem Index mit globalen Investment-Grade-, globalen High-Yield- und Schwellenländer-Staatsanleihen, weist unser TRC ein asymmetrisches Risiko-/Ertragsprofil auf, das nahezu das gesamte Aufwärtspotenzial, aber nur zwei Drittel des Abwärtspotenzials des Marktes erfasst.*

Mit einer nur niedrigen bis mässigen Korrelation zu den wichtigsten Renten- und Aktienindizes ist der Fonds nicht nur als Motor für die Erwirtschaftung von Renditen ausgelegt, sondern bietet auch gute Diversifizierungsmöglichkeiten innerhalb einer breiten Portfolio-Allokation.

Erhöhte Renditen bei reduzierter Volatilität

Mit Blick auf die Zukunft sieht es so aus, als würde die Herausforderung, ein gewünschtes Renditeziel in einem niedrigen Zinsumfeld bei gleichzeitiger Reduzierung von Abwärtsrisiken zu erreichen, noch für einige Zeit bestehen bleiben.

Da wir immer mehr über den Tellerrand herkömmlicher Rentenallokationen und Strategien hinausschauen müssen, könnte der innovative Total-Return-Credit-Ansatz erhebliche Vorteile in puncto Risiko und Renditen innerhalb eines breiter gefassten Rentenportfolios bieten.

*Ausgewiesene Wertentwicklung seit 1. Oktober 2014. Global Credit Multiverse: 33,3 Prozent Global Corporate Index, 33,3 Prozent Sovereign EMD Index, 33,3 Prozent Global High Yield Index. Quelle: Standard Life Investments, Barclays, J.P. Morgan, Renditen in Euro, Stand: 31. März 2017.

Der Wert einer Anlage und daraus erzielte Erträge sind nicht garantiert und können sowohl steigen als auch fallen. Anleger erhalten unter Umständen ihren investierten Betrag nicht in vollem Umfang zurück. Die Wertentwicklung der Vergangenheit erlaubt keine Aussagen über die Zukunft. Standard Life Investments Limited ist eine in Schottland (unter der Nummer SC123321) eingetragene Gesellschaft mit Sitz in 1 George Street, Edinburgh EH2 2LL. Standard Life Investments Limited ist in Grossbritannien von der Financial Conduct Authority zugelassen und wird von dieser beaufsichtigt. Standard Life Investments (Hong Kong) Limited ist von der Securities and Futures Commission in Hongkong zugelassen und wird von dieser beaufsichtigt. Sie ist eine hundertprozentige Tochtergesellschaft von Standard Life Investments Limited.