Die Sterne stehen günstig für Merger-Arbitrage

Der Carmignac Portfolio Merger Arbitrage Plus erzielte seit seiner Auflegung1 eine Rendite von 10,94 Prozent, was einer annualisierten Performance von 4,62 Prozent bei einer Volatilität von 2 Prozent entspricht. Sein Aktien-Beta von 0,03 unterstreicht seine geringe Sensitivität gegenüber Marktbewegungen und stärkt seine Rolle als robuste, unkorrelierte Strategie innerhalb eines diversifizierten Portfolios.

Käufer kommen aus der Deckung

Während 2024 den Beginn einer Erholung im Bereich M&A markierte, zeigte sich die geopolitische Volatilität nach den Wahlen stärker als erwartet, was das Vertrauen der Unternehmen erschütterte und die Transaktionsaktivitäten verlangsamte. Dennoch hat sich das Jahr 2025 widerstandsfähig gezeigt: Die Transaktionsvolumina seit Jahresbeginn sind insbesondere in Europa und Asien solide, und ein Grossteil dieser Aktivitäten konzentrierte sich vor allem auf die letzten Monate, was die Voraussetzungen für eine dynamische und potenziell lohnende zweite Jahreshälfte schafft.

M&A-Aktivitäten sorgen in den letzten Monaten für Schlagzeilen; im Eisenbahnbereich ist M&A ein häufiges Thema, hier wir haben die geplante Übernahme von Norfolk Southern durch Union Pacific für 85 Milliarden Dollar in bar und Aktien gesehen; Baker Hughes wird Chart Industries in einem 13,6 Milliarden Dollar schweren Bargeschäft übernehmen, was einem Aufschlag von rund 30 Prozent gegenüber dem früheren Angebot von Flowserve entspricht; und Palo Alto Networks hat eine seltene öffentliche Cybersicherheitstransaktion angekündigt, bei der CyberArk mit mehr als 20 Milliarden Dollar bewertet wird.

Insbesondere im Juli kam es zu einem Anstieg der öffentlichen M&A-Aktivitäten: Es wurden elf Transaktionen mit einem Volumen von über 1 Milliarde Dollar angekündigt, deren Gesamtvolumen sich auf rund 165 Milliarden Dollar belief – der höchste Monatswert der letzten Jahre. Ausserdem wurden wieder grössere öffentliche M&A-Transaktionen durchgeführt; darunter vier Transaktionen im Wert von mindestens zehn Milliarden Dollar im Monatsverlauf.

Der August war für Dealmaker alles andere als ruhig – das 18-Milliarden-Dollar-Angebot von Keurig Dr. Pepper für den niederländischen Giganten JDE Peet's signalisiert nicht nur die Geburt eines neuen Kaffee-Giganten, sondern unterstreicht auch die anhaltende Dynamik grenzüberschreitender M&A-Transaktionen.

Die Dynamik der Mega-Deals und die Breite der Sektoren bieten eindeutig wieder einen fruchtbaren Boden für Merger-Arbitrage-Investoren. Noch ermutigender ist, dass die «Animal Spirits» des Marktes zurückkehren und die Aussichten auf attraktive Renditen stärken.

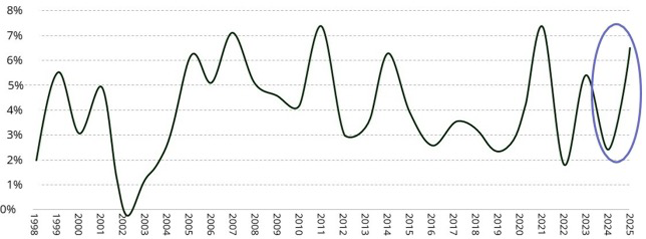

Bieterkämpfe nehmen 2025 zu

Quelle: UBS Special Sits, Bloomberg, Stand: 30.06.2025. Fusionen mit einem Eigenkapitalwert von über 400 Millionen Dollar, an denen börsennotierte Unternehmen in den USA beteiligt sind. Die Quote konkurrierender Angebote wird berechnet als Anzahl der konkurrierenden Angebote in einem bestimmten Jahr im Verhältnis zur Anzahl der in diesem Jahr angekündigten Transaktionen.

Der Wettbewerb auf dem M&A-Markt hat sich zweifelsohne verschärft. Daten zeigen einen starken Anstieg der Bieterkämpfe, wobei strategische Käufer und insbesondere Private-Equity-Sponsoren ihre Preisgestaltungsmacht durch verbesserte Angebote und günstigere Konditionen unter Beweis stellen. In der Vergangenheit haben sich in solchen wettbewerbsintensiven Umfeldern Arbitrage-Strategien im Zusammenhang mit Fusionen als besonders alpha-stark erwiesen, sodass jetzt ein besonders günstiger Zeitpunkt ist.

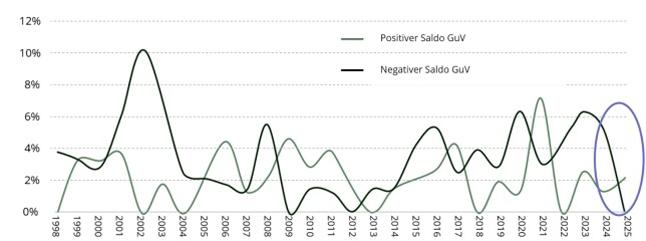

Am schmerzhaftesten für ein Merger-Arbitrage-Portfolio sind abgebrochene Transaktionen, sodass der starke Rückgang solcher Transaktionsabbrüche in diesem Jahr ein willkommener Rückenwind ist. Mehrere Veränderungen treiben diese Verbesserung voran: Die neue US-Regierung neigt nun eher zu ausgehandelten Abhilfemassnahmen als zu vollständigen Blockaden, was den Anlegern mehr regulatorische Transparenz verschafft. Gleichzeitig haben der nachlassende Druck durch Zölle, die geringere Inflation und sinkende Leitzinsen einen Grossteil der makroökonomischen Unsicherheit beseitigt, die einige Transaktionen zuvor zum Scheitern gebracht hatte.

Wichtig ist, dass das Portfoliomanagementteam auf eine 20-jährige Erfolgsgeschichte zurückblicken kann, die auf einem robusten qualitativen und quantitativen Anlageprozess basiert und es uns ermöglicht hat, die Rate negativer Abschlüsse um 50 Prozent zu senken. Zusammen haben diese Faktoren das Risiko von Transaktionsabbrüchen erheblich verringert und das Ertragsprofil der Strategie verbessert.

Beendigung strategischer Transaktionen in den USA rückläufig in 2025

Quelle: UBS Special Sits, Bloomberg. Daten zum 30.06.2025. Fusionen mit einem Eigenkapitalwert von über 400 Millionen Dollar, an denen börsennotierte Unternehmen in den USA beteiligt sind. Die Quote konkurrierender Angebote wird berechnet als Anzahl der konkurrierenden Angebote in einem bestimmten Jahr im Verhältnis zur Anzahl der in diesem Jahr angekündigten Transaktionen.

Weitere Chancen am Horizont

In Zeiten von Volatilität und Verwerfungen an den Aktienmärkten ergeben sich Chancen. Da die M&A-Landschaft weiter an Dynamik gewinnt, dürften die Verfügbarkeit von Investitionsreserven in Verbindung mit zunehmendem Aktivismus und geografischen Bewertungslücken die Aktivität ankurbeln und grenzüberschreitende Transaktionen fördern.

Gleichzeitig profitieren Merger-Arbitrage-Anleger von verbesserten Spreads, einem deutlich geringeren Abbruchrisiko, einer besseren regulatorischen Transparenz und einem Umfeld sinkender Zinsen, was insgesamt das risikobereinigte Renditeprofil der Strategie verbessert.

Goldman Sachs berichtete Anfang August 2025, dass die annualisierten Spreads für Merger-

Arbitrage in den USA ausschliesslich auf der Grundlage angekündigter Transaktionen einen Medianwert von 7,7 Prozent2 aufwiesen. Während sich die Spreads im April aufgrund der Zollkrise kurzzeitig ausweiteten, haben sie sich seitdem wieder normalisiert und sind auf ein Niveau zurückgekehrt, das weitgehend dem historischen Durchschnitt entspricht. Diese Normalisierung in Verbindung mit einer starken Transaktionsdynamik untermauert die positiven Aussichten für Merger-Arbitrage-Strategien.

Der Carmignac Portfolio Merger Arbitrage Plus (CMAP) (Anteilsklasse I EUR) liegt mit einer Performance von +3,71 Prozent seit Jahresbeginn im positiven Bereich.3 Durch die Investition in offiziell angekündigte Transaktionen können wir Renditen erzielen, die nicht mit den Marktbewegungen korrelieren. Dank eines diversifizierten Portfolios verzeichnete der Fonds einen maximalen Drawdown von nur -1,35 Prozent, der innerhalb von 16 Tagen vollständig wieder aufgeholt wurde, was seine Fähigkeit unterstreicht, auch in Zeiten erhöhter Volatilität dekorrelierte Renditen zu erzielen.

1Daten zum 31.07.2025. Der Fonds wurde am 14.04.2023 aufgelegt.

2Median: Die Hälfte der Transaktionen wird mit einem engeren Spread und die andere Hälfte mit einem breiteren Spread gehandelt.

3Carmignac. Daten zum 31.07.2025.

Carmignac Portfolio Merger Arbitrage Plus I EUR Acc

|

ISIN: LU2585801330 Empfohlene Mindestanlagedauer: 3 Jahre *Die Definition der Risikoskala finden Sie im KID/BIB (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. **Die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation - SFDR) 2019/2088 ist eine europäische Verordnung, die Vermögensverwalter dazu verpflichtet, ihre Fonds u. a. als solche zu klassifizieren: «Artikel 8» - Förderung ökologischer und sozialer Eigenschaften; «Artikel 9» - Investitionen mit messbaren Zielen nachhaltig machen; bzw. «Artikel 6»- keine unbedingten Nachhaltigkeitsziele. Weitere Informationen finden Sie hier. Hauptrisiken des Fonds

|

Kosten

| Einstiegskosten | Wir berechnen keine Einstiegsgebühr. |

| Ausstiegskosten | Wir berechnen keine Ausstiegsgebühr für dieses Produkt. |

| Verwaltungsgebühren und sonstige Verwaltungs- oder Betriebskosten | 1,11 Prozent des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung auf der Grundlage der tatsächlichen Kosten des letzten Jahres. |

| Erfolgsgebühren | 20,00 Prozent Anteil an der Outperformance, wenn die Wertentwicklung positiv ist und der Nettoinventarwert die High-Water Mark übertrifft. Der tatsächliche Betrag hängt davon ab, wie gut sich Ihre Anlage entwickelt. Die vorstehende Schätzung der kumulierten Kosten enthält den Durchschnitt der letzten fünf Jahre bzw. seit der Auflegung des Produkts, wenn diese vor weniger als fünf Jahren erfolgte. |

| Transaktionskosten | 0,45 Prozent des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung der Kosten, die anfallen, wenn wir die Basiswerte für das Produkt kaufen oder verkaufen. Der tatsächliche Betrag hängt davon ab, wie viel wir kaufen und verkaufen. |

Performance

| Wertentwicklung nach Kalenderjahren (in Prozent) | 2023 | 2024 | 2025 |

| Carmignac Portfolio Merger Arbitrage Plus | 3,2 | 3,7 | 3,7 |

| Annualisierte Performance | 1 Jahr | 3 Jahre | Seit Auflage |

| Carmignac Portfolio Merger Arbitrage Plus | +5,2 | – | +4,6 |

Quelle: Carmignac am 31. Jul 2025. Die Wertentwicklung der Vergangenheit ist keine Garantie für die zukünftige Wertentwicklung. Sie verstehen sich nach Abzug von Gebühren (ausser eventuellen Ausgabeaufschlägen, die von der Vertriebsstelle erhoben werden).

Marketing-Anzeige. Bitte lesen Sie den KID /Prospekt bevor Sie eine endgültige Anlageentscheidung treffen. Dieses Dokument ist für professionelle Kunden bestimmt.

Diese Unterlagen dürfen ohne die vorherige Genehmigung der Verwaltungsgesellschaft weder ganz noch in Auszügen reproduziert werden. Diese Unterlagen stellen weder ein Zeichnungsangebot noch eine Anlageberatung dar. Diese Unterlagen stellen keine buchhalterische, rechtliche oder steuerliche Beratung dar und sollten nicht als solche herangezogen werden. Diese Unterlagen dienen ausschließlich zu Informationszwecken und dürfen nicht zur Beurteilung der Vorzüge einer Anlage in Wertpapieren oder Anteilen, die in diesen Unterlagen genannt werden, oder zu anderen Zwecken herangezogen werden. Die in diesen Unterlagen enthaltenen Informationen können unvollständig sein und ohne vorherige Mitteilung geändert werden. Sie entsprechen dem Stand der Informationen zum Erstellungsdatum der Unterlagen, stammen aus internen sowie externen, von Carmignac als zuverlässig erachteten Quellen und sind unter Umständen unvollständig. Darüber hinaus besteht keine Garantie für die Richtigkeit dieser Informationen. Dementsprechend wird die Richtigkeit und Zuverlässigkeit dieser Informationen nicht gewährleistet und jegliche Haftung im Zusammenhang mit Fehlern und Auslassungen (einschließlich der Haftung gegenüber Personen aufgrund von Nachlässigkeit) wird von Carmignac, dessen Niederlassungen, Mitarbeitern und Vertretern abgelehnt.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können). Die Rendite von Anteilen, die nicht gegen das Währungsrisiko abgesichert sind, kann infolge von Währungsschwankungen steigen oder fallen.

Die Bezugnahme auf bestimmte Werte oder Finanzinstrumente dient als Beispiel, um bestimmte Werte, die in den Portfolios der Carmignac-Fondspalette enthalten sind bzw. waren, vorzustellen. Hierdurch soll keine Werbung für eine Direktanlage in diesen Instrumenten gemacht werden, und es handelt sich nicht um eine Anlageberatung. Die Verwaltungsgesellschaft unterliegt nicht dem Verbot einer Durchführung von Transaktionen in diesen Instrumenten vor Veröffentlichung der Mitteilung. Die Portfolios der Carmignac-Fondspalette können ohne Vorankündigung geändert werden.

Der Verweis auf ein Ranking oder eine Auszeichnung, ist keine Garantie für die zukünftigen Ergebnisse des OGAW oder des Managers. Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. Die empfohlene Anlagedauer stellt eine Mindestanlagedauer dar und keine Empfehlung, die Anlage am Ende dieses Zeitraums zu verkaufen.

Morningstar Rating™ : © Morningstar, Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen: sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; und deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen.

Bei der Entscheidung, in den beworbenen Fonds zu investieren, alle Eigenschaften oder Ziele des beworbenen Fonds berücksichtigt werden sollten, wie sie in seinem Prospekt oder in den Informationen beschrieben sind. Der Zugang zu den Fonds kann für bestimmte Personen oder Länder Einschränkungen unterliegen. Diese Unterlagen sind nicht für Personen in Ländern bestimmt, in denen die Unterlagen oder die Bereitstellung dieser Unterlagen (aufgrund der Nationalität oder des Wohnsitzes dieser Person oder aus anderen Gründen) verboten sind. Personen, für die solche Verbote gelten, dürfen nicht auf diese Unterlagen zugreifen. Die Besteuerung ist von den jeweiligen Umständen der betreffenden Person abhängig. Die Fonds sind in Asien, Japan und Nordamerika nicht zum Vertrieb an Privatanleger registriert und sind nicht in Südamerika registriert. Carmignac-Fonds sind in Singapur als eingeschränkte ausländische Fonds registriert (nur für professionelle Anleger). Die Fonds wurden nicht gemäß dem «US Securities Act» von 1933 registriert. Gemäß der Definition der US-amerikanischen Verordnung «US Regulation S» und FATCA dürfen die Fonds weder direkt noch indirekt zugunsten oder im Namen einer «US-Person» angeboten oder verkauft werden. Die Risiken, Gebühren und laufenden Kosten sind in den wesentlichen Anlegerinformationen (Basisinformationsblatt, KID) beschrieben. Die wesentlichen Anlegerinformationen müssen dem Zeichner vor der Zeichnung ausgehändigt werden. Der Zeichner muss die wesentlichen Anlegerinformationen lesen. Anleger können einen teilweisen oder vollständigen Verlust ihres Kapitals erleiden, da das Kapital der Fonds nicht garantiert ist. Die Fonds sind mit dem Risiko eines Kapitalverlusts verbunden. Die Verwaltungsgesellschaft kann den Vertrieb in Ihrem Land jederzeit einstellen.

Carmignac Portfolio bezieht sich auf die Teilfonds der Carmignac Portfolio SICAV, einer Investmentgesellschaft luxemburgischen Rechts, die der OGAW-Richtlinie oder AIFM- Richtlinie entspricht.Bei den Fonds handelt es sich um Investmentfonds in der Form von vertraglich geregeltem Gesamthandseigentum (FCP), die der OGAW-Richtlinie nach französischem Recht entsprechen.

• Für Deutschland: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.com/de-de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft erhältlich. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 5.

• Für Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.com/de-at zur Verfügung. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz.

• In der Schweiz: die Prospekte, KID und Jahresberichte stehen auf der Website www.carmignac.com/de-ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienst ist die CACEIS Bank, Montrouge, Zweigniederlassung Nyon / Schweiz Route de Signy 35, 1260 Nyon. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 5.