Corporate Direct Lending: Attraktive Renditen im Tiefzinsumfeld

Die Bruttorendite aus Sicht eines institutionellen Investors für Direct Lending setzt sich aus einer variablen Basisverzinsung plus Spread und einer Strukturierungsgebühr zusammen.

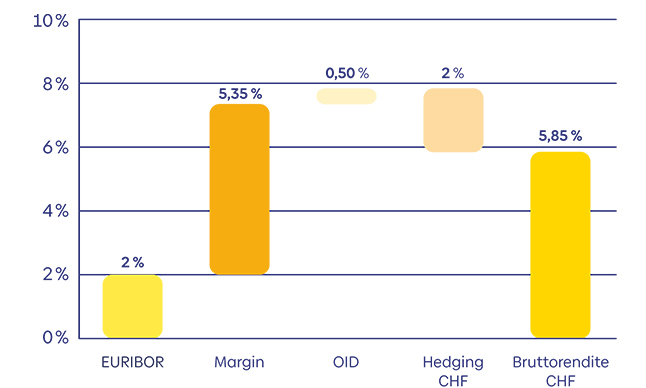

Mit der weitverbreiteten Annahme, dass die Differenz der Leitzinsen einzelner Regionen in etwa den Hedging-Kosten entspricht, bedeutet dies, dass ein Investor mit Referenzwährung CHF eine Bruttorendite von 5.85 Prozent1 in Schweizer Franken erzielt (Zinsbasis 0 Prozent + 5.35 Prozent Spread + 0.5 Prozent annualisierte OID; siehe Grafik weiter unten). Im Vergleich zu einer 10-jährigen Anleihe der Eidgenossenschaft ist dies eine um rund 5 Prozent höhere laufende Rendite.

Attraktive Renditen im aktuellen Tiefzinsumfeld

Dies ist speziell im aktuellen Umfeld niedriger Zinsen interessant, da die meisten Pensionskassen ihre Sollrendite in Anleihen der Eidgenossenschaft nicht erwirtschaften können.

Auch im Vergleich zu europäischen Hochzinsanleihen liefert Direct Lending aktuell einen Spread-Mehrwert von mehr als 2 Prozent und dies in Kombination mit besserer Kreditdokumentation (Covenants). Auch die hohe Eigenkapitalhinterlegung von 55-65 Prozent sowie ein tiefer Verschuldungsgrad bei neuen Transaktionen überzeugen.

Durchschnittlich erzielte Kreditmargen im Jahr 2025

(Quelle: Hayfin & Permira für das Baloise Portfolio; Daten per 30. Juni 2025)

Blick über den grossen Teich

Die wirtschaftlichen Entwicklungen in den ersten Monaten des Jahres 2025 – darunter neue Handelszölle und geopolitische Verschiebungen – haben die Rahmenbedingungen für Investoren anspruchsvoller gestaltet.

In diesem wirtschaftlichen Umfeld sehen wir eher lokal und regional ausgerichtete mittelständische Unternehmen besser aufgestellt als Unternehmen, welche im internationalen Spannungsfeld aktiv sind. Zudem scheint uns aktuell das politische Umfeld in Europa mit weniger Unsicherheiten behaftet zu sein als in den USA.

Entsprechend favorisieren wir European Direct Lending gegenüber US Direct Lending. Zusätzlich zum aktuellen makroökonomischen und politischen Umfeld bietet der europäische Markt auch strukturelle Vorteile, welche sich Investoren zu Nutzen machen können:

1. Darlehensvergaben durch Banken sind weiterhin im Rückgang in Europa, während in den USA die Ablösung der Banken für die KMU-Kreditvergabe schon fast vollständig geschehen ist.

2. Die verschiedenen Jurisdiktionen in Europa führen zu einer stärker fragmentierten Landschaft als in den USA, was den Wettbewerb (Spread-Druck) in gewissen Segmenten reduziert.

3. Regulatorische Unterschiede zwischen den einzelnen europäischen Ländern schaffen Marktnischen.

4. Ein höheres Zinsniveau in den USA führt zu Druck auf Spreads, da die absolute Zinsbelastung für US-Unternehmen höher ist.

Partnerselektion und Umsetzungsform als Schlüssel zum Erfolg

Gemäss einer Untersuchung von Complementa ist die Private Debt Allokation bei Schweizer Pensionskassen über die letzten 10 Jahre auf 1,6 Prozent des verwalteten Investitionsvolumens angewachsen.

Entscheidend für Investoren ist die Auswahl der optimalen Investitionspartner sowie des effizientesten Investitionsgefässes. Innerhalb der Baloise Anlagestiftung für Personalvorsorge bietet Baloise mit der neugeschaffenen Anlagegruppe Corporate Direct Lending eine schlüsselfertige Lösung für Schweizer Pensionskassen an.

Baloise arbeitet nicht nur mit mehreren Best-in-Class-Investmentmanagern zusammen, sondern bietet im Vergleich zu klassischen Fund-of-Funds Schweizer Investoren auch eine attraktive Kostenstruktur an, da parallel zur Versicherungsbilanz der Baloise Versicherung investiert wird (Skaleneffekt bei Gebührenverhandlung mit den unterliegenden Investmentmanagern).

«Corporate Direct Lending stellt aufgrund des geringeren Risikos eine interessante Alternative zu Hochzinsanleihen dar. Durch eine Partnerschaft mit Baloise erhalten Anleger effizienten Zugang zu Top Tier Managern», sagt Marc Schreier, Senior Portfolio Manager Private Assets bei der Baloise.

Zusätzlich kommt die Anlagegruppe im investorenfreundlichen Evergreen-Format daher, sodass klassische Erneuerungsrunden von geschlossenen Programmrunden wegfallen. Hinzu kommt, dass die Kapitaleffizienz hoch ist und der administrative Zeichnungsprozess im Vergleich zu ausländischen Strukturen vereinfacht ist. Weitere Vorteile der Anlagegruppe sind, dass diese OAK reguliert ist und in der Regel keine Courtagen bei Zeichnungen anfallen.

Marc Schreier ist seit August 2025 beim Asset Management von Baloise als Portfolio Manager für Private Markets tätig. Er verfügt über mehr als 20 Jahre Erfahrung im Finanzwesen, davon über 12 Jahre im Bereich Private Assets & Alternatives, mit einem Schwerpunkt auf Private Credit.

Seit mehr als 160 Jahren bewirtschaftet die Baloise erfolgreich Versicherungsgelder. Seit 2001 ist diese Anlagekompetenz im Asset Management der Baloise zusammengefasst, welches die konzerneigenen Vermögen sowie die Anlagegelder von Drittkunden betreut. Als einer der grössten Schweizer Vermögensverwalter mit verwalteten Vermögen von rund 53 Milliarden Franken (per Mitte 2025) trägt das Asset Management dem wachsenden Bedürfnis des Konzerns und von Drittkunden nach hochwertigen Finanzprodukten und qualifiziertem Portfoliomanagement Rechnung. Seit über 20 Jahren investiert die Baloise mit einem erfahrenen Team in Private Assets und verwaltet heute rund 5 Milliarden Franken (per Mitte 2025) in diesem Bereich.

1Frühere Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

2Complementa Pensionskassen-Studie 2025

Das vorliegende Werbedokument dient ausschliesslich Informationszwecken und stellt keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Ansprüchen von Anlagegruppen dar, noch ist es als Aufforderung anzusehen, ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder Nebenleistung abzugeben. Performancezahlen sind Vergangenheitswerte und geben keinen Hinweis auf zukünftige Wertentwicklungen. Die dargestellte Performance lässt allfällige bei Zeichnung und Rücknahme von Ansprüchen erhobene Kommissionen und Kosten unberücksichtigt. Kommissionen und Kosten wirken sich nachteilig auf die Performance aus. Mit jeder Anlage sind Risiken, insbesondere Wert- und Ertragsschwankungen, verbunden. Trotz sorgfältigem Vorgehen können Daten unvollständig oder unkorrekt dargestellt sein. Für die Richtigkeit, Vollständigkeit oder Aktualität der in diesem Dokument enthaltenen Angaben sowie allfälligen Empfehlungen und Meinungen zur Marktentwicklung wird keine Haftung übernommen.

Der Anlagestiftung können sich Vorsorgeeinrichtungen sowie steuerbefreite Einrichtungen mit Sitz in der Schweiz, die nach ihrem Zweck der beruflichen Vorsorge dienen anschliessen; des Weiteren können sich Personen, die kollektive Anlagen der vorerwähnten Einrichtungen verwalten und von der Eidg. Finanzmarktaufsicht beaufsichtigt werden und bei der Anlagestiftung ausschliesslich Gelder für diese Einrichtungen anlegen, anschliessen. Ansprüche an Anlagegruppen der Baloise Anlagestiftung für Personalvorsorge dürfen ausserhalb der Schweiz weder angeboten noch verkauft werden. Statuten und Reglement, Anlagerichtlinien, Gebührenreglement sowie Jahres- und Halbjahresberichte und der Prospekt sind auf der Webseite unter www.baloise.ch/baloise-anlagestiftung abrufbar oder können kostenlos bei der Baloise Anlagestiftung für Personalvorsorge, Aeschengraben 21, CH-4002 Basel angefordert werden.