Compliance: Jetzt geht es den Bankkontrolleuren an den Kragen

Als Folge der Finanzkrise und zahlreicher Finanzskandale mussten die Banken ihren Compliance-Apparat personell massiv ausbauen. Jenen Kontrolleuren obliegt die Aufgabe, den regelkonformen Geschäftsablauf sicherzustellen – sowie rufschädigende Skandale und milliardenteure Bussen zu verhindern.

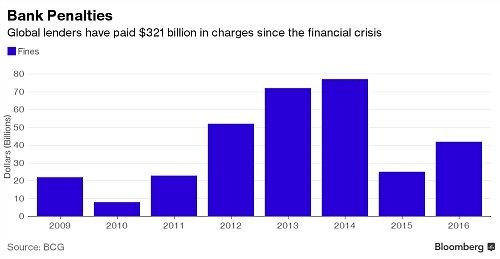

Tatsächlich haben Banken seit dem Jahr 2008 weltweit insgesamt 321 Milliarden Dollar Strafen für die Verletzung von Vorschriften gezahlt. Das geht aus einer aktuellen Studie des Beratungsunternehmens Boston Consulting Group (BCG) hervor (siehe Grafik).

UBS setzt auf Technologie

Doch die goldenen Zeiten in diesem Sektor sind nun vorbei. So ersetzt beispielsweise die UBS eigen Compliance-Kräfte durch Technologie, um Kosten zu sparen, wie die Nachrichtenagentur «Bloomberg» mit Verweis auf Insider kürzlich berichtete. Die Schweizer Grossbank hat sich zum Ziel gesetzt, bis Ende 2017 netto 2,1 Milliarden Franken an Kosten einzusparen. Per Ende Jahr erreichte die UBS 1,6 Milliarden Franken.

Konkrete Abbauzahlen sind bei der Royal Bank of Scotland (RBS) bekannt geworden. Demanch sollen laut dem Bericht gegen 2'000 Stellen in der Compliance wegfallen. Auch andere Häuser wie die Deutsche Bank oder die amerikanische Morgan Stanley haben den hohen Compliance-Kosten den Kampf angesagt.

Faktisch sinkt die Anzahl Jobs in der Sparte bereits, stellen Branchenkenner im Bericht fest. «Der Panikmodus ist vorbei», erklärte ein Headhunter gegenüber der Agentur.

Druck auch von politischer Seite

Heutzutage seien die Banken besser in der Lage, mit der täglich grösser werdenden Flut an Regulierungen umzugehen, hiess es weiter. Dabei spielt Technologie eine zunehmend wichtigere Rolle. Fintechfirmen, die sich auf die Automatisierung von Complianceprozessen spezialisiert haben – sogenannte Regtechs — erleben derzeit eine starke Nachfrage.

Aus der politischen Ecke sind derweil Bestrebungen im Gange, welche künftig möglicherweise den Bedarf an Compliance-Personal dämpft. So hat sich der amtierende US-Präsident Donald Trump die Deregulierung des Finanzbereichs auf die Fahne geschrieben. Ein Dorn im Auge ist ihm der Dodd-Frank-Act – ein seit 2010 geltendes amerikanisches Gesetzeswerk, das den Staat unter anderem vor der Too-big-too-fail-Problematik schützen soll.

Diese Compliance-Jobs sind noch sicher

Trotz zunehmender Digitalisierung und Deregulierungs-Bemühungen der internen Regelwerke braucht es aber wohl weiterhin Kontrolleure aus Fleisch und Blut. Am sichersten im Sattel sitzen nach wie vor Compliance-Fachkräfte, die den Handel observieren, wie es weiter hiess.

Skanale um Trader wie die beiden ehemaligen UBS-Banker Kweku Adoboli und Tom Hayes brockten der Schweizer Grossbank neben hohen Bussen auch einen riesigen Imageschaden ein. Der Fall Adoboli kostete dem einstigen UBS-CEO Oswald Grübel gar den Posten.