So schnell sind die Neobanken N26, Revolut & Co unterwegs

Die deutsche Mobilbank N26 steht hierzulande ante portas: Der Markteintritt werde noch im ersten Halbjahr 2019 erfolgen, präzisierte eine Sprecherin gegenüber finews.ch diverse Medienberichte.

Anfang Januar hat das Institut, das Retailbanking übers Smartphone umsonst anbietet, 260 Millionen Euro eingesammelt und ist vor den britischen Konkurrenten Revolut und Monzo mit einer Bewertung von gut 2,3 Milliarden Euro die wertvollste Neobank Europas.

Den Etablierten Volumen abjagen

Das frische Kapital, daran lassen die Deutschen keinen Zweifel, wollen sie gleich wieder in Wachstum ummünzen. Zumindest auf dem mit Banking-Diensten gesättigten Alten Kontinent wird das aber nicht anders gehen, als etablierten Instituten Volumen abzujagen.

Revolut bedient nach eigenen Angaben schon 50'000 Schweizer Kunden. Die Schweizer Zeitung «Tagesanzeiger» wiederum berichtete, dass sich 10'000 Schweizer für N26-Dienste vorangemeldet hätten. Genug, dass sich hiesige Bankmanager fragen müssen, wie sie auf die Preisbrecher-Strategie und schlanken Strukturen der Neobanken antworten wollen.

Gut im Geldeinsammeln

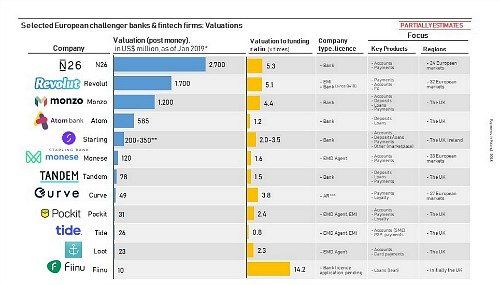

Da ist es empfehlenswert, die neue Analyse des polnischen Strategieberaters Marcin Mazurek zu lesen. In Grafiken hat der Experte aufbereitet, wie gefährlich die neuen Player wirklich sind – und damit auch gleich etwas Transparenz geschaffen gegenüber den notorisch zugeknöpften Fintech-Herausforderern.

Mazurek stellt dabei fest, dass N26 & Co bisher gut darin waren, Investorengelder anzuziehen. Bis im Januar beliefen sich die Kapitalrunden der grössten sieben Anbieter nach seinen Berechnungen auf 1,8 Milliarden Dollar. Die Bewertung liesst dies ingesamt auf 6,7 Milliarden Dollar klettern, was zeigt, wie «heiss» die Branche derzeit eingeschätzt wird (siehe Grafik unten).

Schnelles Wachstum – auf tiefer Basis

Die Mittel werden allerdings dringend gebraucht. Zwar können sich N26 & Co auch in der Schweiz eine Banklizenz sparen, weil sie hier keine Strukturen unterhalten. Doch die Kundenakquise verbrennt viel Geld. Damit stellt sich sogleich die Frage nach dem Wachstum: Die Neobanken setzten meist nicht auf Markt-Durchdringung, sondern springen in Windeseile in neue Länder und Regionen über.

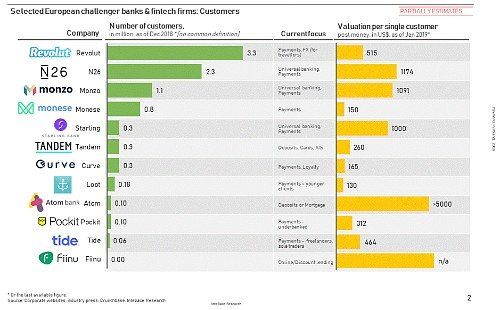

In Europa haben die Top-7-Anbieter den Kundenstamm seit 2015 von 200'000 auf über 8 Millionen Nutzer gesteigert (siehe Grafik unten). 2020 sollen sich diese Zahl Schätzungen zufolge auf 16 Millionen verdoppeln.

Das klingt nach viel, relativiert sich aber angesichts von 430 Millionen Bankkunden in Europa. Der Marktanteil beläuft sich damit gerade mal auf 2 Prozent. So gesehen ist es noch ein Stück hin zur grossen Disruption.

Konkurrieren oder paktieren?

Damit stellt sich die noch wichtigere Frage: Ist das schnelle Wachstum für die digitalen Herausforderer auch rentabel? Wie auch Mazurek feststellt, gehen die neuen Anbieter oft von einem Lockangebot aus, um dann in einem «Premium»-Segment teurere Dienste anzubieten. Die meisten von ihnen haben es jedoch bis heute nicht geschafft, damit richtig Geld zu verdienen. Auch die Platzhirsche Revolut und N26 warten auf die schwarze Null.

Die Analyse zeigt: Den etablierten Banken verbleibt noch eine Atempause, um auf die digitale Herausforderung zu reagieren. In der Schweiz hat das die Basler Kantonalbank bereits mit der eigenen Mobilbank Zak unternommen.

Weiter besteht die Möglichkeit, sich mit den Angreifern zu verbünden. Die agile Hypothekarbank Lenzburg hat dies mit der digitalen Bank Neon getan – und die Grossbank Credit Suisse stellte Revolut letzten Dezember ein Korrespondenz-Konto zur Verfügung.