Wo Banker am meisten verdienen

Der Druck auf die Löhne steigt zwar stetig an, doch die Banker zählen über alle Wirtschaftssektoren gesehen nach wie vor zu den bestbezahlten Angestellten. Die Unterschiede innerhalb der Bankbranche sind allerdings markant.

So verdienen Investmentbanker auf Stufe Director im Schnitt über 30 Prozent mehr als jene im Asset Management oder bei Hedgefonds (Buy-Side). Dies ergab eine aktuelle Umfrage des britischen Lohnspezialisten «Emolument». Insgesamt nahmen daran 1'160 Londoner Directors teil. In der Themsestadt unterhalten auch die Schweizer Grossbanken UBS und Credit Suisse bedeutende Investmentbank-Operationen.

M&A-Banker an der Spitze

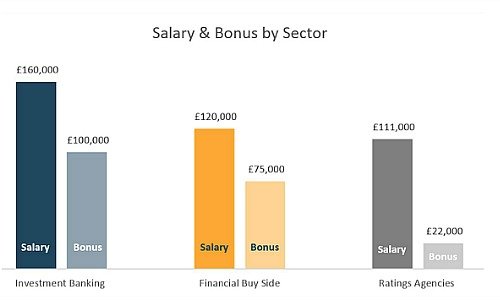

Im Schnitt beziehen Investmentbanker eine Gesamtvergütung (Salär zuzüglich Bonus) von umgerechnet 369'000 Franken (260'000 Pfund), derweil jene Finanzspezialisten auf der Buy-Side-Seite insgesamt 277'000 Franken (195'000 Pfund) erhalten. Bei Direktoren von Rating Agenturen sind es gar bloss 189'000 Franken (133'000 Pfund (siehe Grafik).

Innerhalb der Investmentbank-Branche liegen die Spezialisten für Firmenfusionen und -Übernahmen (M&A) mit 326'000 Pfund an der Spitze. Sie verdienen 16 Prozent mehr als Händler (siehe Grafik). Wird der Lohn ins Verhältnis zum Arbeitsaufwand gesetzt, sieht die Rechnung indes anders aus.

M&A-Banker arbeiten oft sieben Tage die Woche bis späte in die Nacht, und dies über mehrere Monate. Händler hingegen sind zwar während des Tages stark gefordert. Nach dem Closing der Märkte hingegen winkt das Feierabendbier – im Prinzip ein «Nine-to-Five-Job».

In der Falle

Alice Leguay, Mitgründerin von Emolument, weist zudem noch auf einen weiteren Aspekt hin. So seien Investmentbanker oft in einer Falle gefangen. Sie möchten sich ihrem über Jahre angewohnten sehr teuren Lebensstil weiter frönen. Doch sinkende Erträge in der Branche rechtfertigen die hohen Lohnerwartungen oft nicht mehr.