Embedded Finance: Ist Embedded Wealth der nächste Schritt?

Der Begriff «Embedded Finance» ist mittlerweile allgegenwärtig. Es handelt sich dabei um ein Geschäftsmodell für Finanzdienstleistungen, bei dem die Bedürfnisse der Kunden im Vordergrund stehen, indem ihnen über einen beliebigen Vertriebskanal zielgerichtete Produkte angeboten werden, und zwar dort, wo sie eh interagieren.

Viele halten es für eine natürliche Weiterentwicklung des Open Banking, das die gemeinsame Nutzung von Daten durch ein Ökosystem von Akteuren und APIs fördert und damit die Interaktion über Plattformen hinweg erleichtert. Und angesichts der Tatsache, dass Konkurrenten ausserhalb des Finanzsektors wie Amazon inzwischen ihre eigenen Finanzdienstleistungen anbieten, besteht kein Zweifel daran, dass «Embedded Finance» mehr als nur ein Trend ist – es wird die neue Norm.

Einbettung an der relevantesten Stelle der User Journey

Embedded Finance ermöglicht, dass Produkte zu einem integralen Bestandteil bestehender Dienstleistungen werden und an der Stelle des User Journey angeboten werden, an der sie am wichtigsten sind.

Dies ist zentral, denn es beseitigt Reibungsverluste und Suchaufwände des Kunden, was die Akzeptanz und Benutzung drastisch erhöht. Kein Wunder, dass laut dem Branchenexperten Simon Torrance die Ertragsmöglichkeiten im Bereich Embedded Finance bis 2030 auf insgesamt 7 Billionen Dollar geschätzt werden.

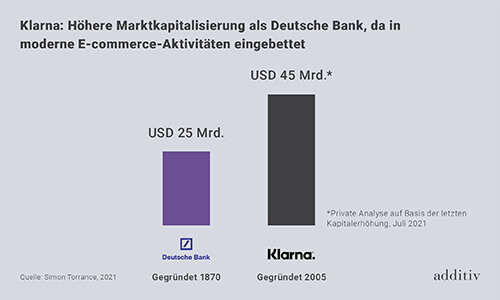

Nehmen wir Klarna als Beispiel, ein schwedischer Kreditanbieter, der sich auf Sofortkauf-Kredite bei späterer Zahlung spezialisiert hat. Im Jahr 2020 erzielte das Unternehmen einen Umsatz von über 1 Milliarde Dollar und erreichte eine Marktkapitalisierung von 45 Milliarden Dollar.

Heutige Embedded Finance Beispiele konzentrieren sich auf Kredite und Payment, das heisst auf Bereiche wie in Online-Kassen eingebettete Sofortkauf-Kredite, in Apps für die Lebensmittelbestellung oder Mobilität eingebettete Zahlungen und Reiseversicherungen, die bei der Buchung eines Urlaubs angeboten werden. Aber der Markt ist deutliche grösser.

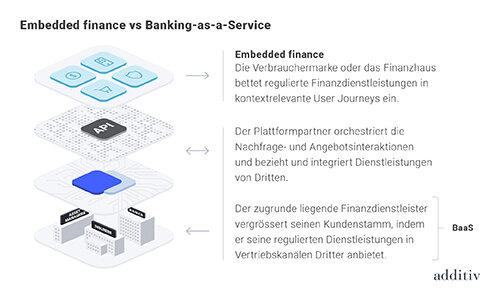

Embedded Finance vs. Banking-as-a-Service (BaaS)

Aber auch die grossen, etablierten Finanzanbieter haben die Chance nicht verpasst.

(Quelle: Embedded Wealth Management, additiv Report, September 2021)

Universalbanken wie Standard Chartered und Goldman Sachs bieten BaaS-Plattformen, Nexus respektive Marcus, an, um diese Chance zu nutzen und grössere Skaleneffekte zu erzielen.

Trotz dieser Beispiele haben wir erst an Oberfläche dessen gekratzt, was Embedded Finance für uns alle bedeutet. Insbesondere die Möglichkeiten zur Einbettung von Vermögensverwaltungsdienstleistungen (Embedded Wealth) sind enorm.

Die 100-Milliarden-Dollar-Umsatzchance

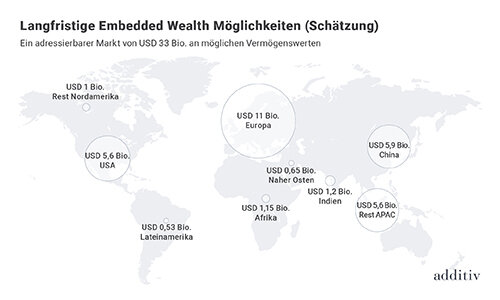

Embedded Wealth ist eine ungenutzte Chance, die den Anlagemarkt in den nächsten 15 Jahren weltweit um etwa ein Drittel, das heisst um 33 Billionen Dollar an Vermögenswerten, vergrössern könnte.

Wir gehen davon aus, dass Vermögensverwalter (und ihre Partner) im Durchschnitt 30 Basispunkte für die Verwaltung dieser Vermögenswerte verdienen könnten, was ein langfristiges Gebührenpotenzial von 100 Milliarden Dollar ergibt.

(Quelle: Embedded Wealth Management, additiv Report, September 2021)

Die Anwendungsfälle für Embedded Wealth

Wir haben sechs Anwendungsfälle identifiziert:

- Retail- und Challenger-Banken, die ideal positioniert sind, um den Customer Lifetime Value zu erhöhen, indem sie die Brücke zu integrierten Spar- und Anlagedienstleistungen schlagen.

- Financial-Wellbeing-Platformen für Mitarbeiter, die helfen die persönlichen Finanzen zu planen, einen finanziellen Puffer anzulegen, das Ersparte intelligenter zu verwalten und sich gleichzeitig als Tor zu Vermögensverwaltungsdienstleistungen zu positionieren.

- Asset Manager, die Kunden direkt über Online-Kanäle erreichen möchten und ihre Asset Management Produkte mit Wealth-Management-Dienstleistungen bündeln können.

- Krankenversicherer, die einzigartige Einblicke in die Lebensgewohnheiten ihrer Kunden haben und ihnen helfen, für neue Versicherungsleistungen oder einen komfortablen Ruhestand zu sparen.

- Rentenversicherer und Lebensversicherer, die heute isolierte Dienstleistungen für die Altersvorsorge und den Vermögensabbau in einem einheitlichen, transparenten Prozess zusammenführen können.

- Konsum- oder Vergleichsplattformen, deren starke Kundennutzung, reichhaltige Datensätze und Anziehungskraft auf jüngere Bevölkerungsgruppen Zugang zu einer weitgehend unerschlossenen Zielgruppe für Vermögensverwaltungsdienste bieten – cash back als Stichwort.

Wenn wir unsere positiven Schätzungen und Anwendungsfälle betrachten, besteht kein Zweifel, dass Embedded Wealth zu einem attraktiven Geschäftsfall wird für die beteiligten Parteien. Wie bei jeder Marktveränderung werden die Chancen für diejenigen am grössten sein, die sie als Erste ergreifen und bereits sind neue Lösungen auszuprobieren. Sofern Sie mehr Informationen benötigen, kontaktieren Sie uns, um mehr über diese bedeutende Gelegenheit zu profitieren.

- Den vollständigen Bericht finden Sie hier zum kostenlosen Download.