Die Bank Julius Bär hat ihre Präsenz in Deutschland zwar deutlich vergrössert. Doch ein erneuter Jahresverlust zeigt, dass eine ungestüme Wachstumsstrategie in diesem Markt nicht zum Ziel führt.

Heiko Schlag, der starke Mann der Privatbank Julius Bär in Deutschland, hat den Mund wohl zu voll genommen. Im Sommer 2014, befeuert durch die Übernahme der Kundengelder von Merrill Lynch, verkündete der heutige Chef von Julius Bär Europe, eine Reihe von Erfolgsmeldungen zu Kundengeldwachstum, Beratungsexpansion und Breakeven-Zielen.

Seine Ankündigung, bereits im Laufe des Jahres 2014 auf Monatbasis erstmals in Deutschland schwarze Zahlen zu schreiben, sorgte für Aufsehen. Denn am deutschen Private-Banking-Markt hatte sich bislang mit wenigen Ausnahmen jeder Schweizer Konkurrent die Finger verbrannt. Die UBS musste massiv zurück buchstabieren, die Credit Suisse zog sich aus dem Onshore-Geschäft zurück, wenig später auch J. Safra Sarasin.

Erneut ein Verlust

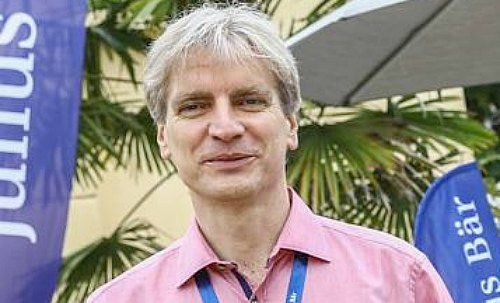

Die Bilanz von Heiko Schlag (Bild unten) seit dieser Ankündigung rückt die Verhältnisse zurecht: Julius Bär mag zwar die Aussenwahrnehmung in Deutschland deutlich verbessert haben. Doch die Ergebnisse lassen weiterhin auf sich warten.

So hat Julius Bär Europe, die in Frankfurt domizilierte Gesellschaft für das Deutschland-Geschäft und die Buchung der EU-Kunden, in diesen Tagen erneut einen Verlust publiziert: 2016 resultierte ein Minus von 8,7 Millionen Euro.

Das ist zwar eine Reduktion des Verlustes von 2015, der sich auf 13,8 Millionen Euro belaufen hatte. Doch bleiben die Aussichten rot: Auch für das soeben beendete Geschäftsjahr 2017 wird ein Verlust erwartet.

Mit angezogener Handbremse

- Seite 1 von 2

- Weiter >>

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.51%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.84%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.08%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.01%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.55%