Während die meisten Banken vor allem ihre rückwärtigen Services-Bereiche digitalisieren, um Kosten zu sparen, liegt das wahre Potenzial im Front- und Middle Office. Der Schlüssel dazu hat einen Namen.

Artificial Intelligence (AI) , zu deutsch Künstliche Intelligenz ist seit geraumer Zeit der Hype im Technologiesektor – und in der Finanzindustrie. Den selbstlernenden und intelligenten Systemen oder Robotern wird zugetraut, das Banking neu zu erfinden.

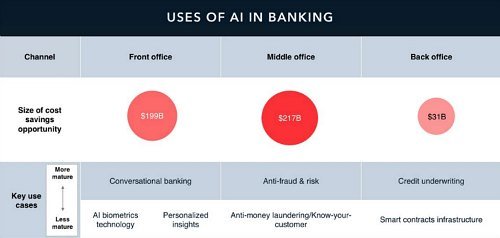

Der Hype um AI hat gute Gründe. Das Sparpotenzial für Banken, die mit AI-Anwendungen arbeiten ist enorm. Das US-Wirtschaftsportal «Business Insider» hat in einem jüngst erstellten Bericht eine Summe von 447 Milliarden Dollar errechnet, welche allein bis Ende des Jahres 2023 eingespart werden könnte.

Der grösste Teil der Kosten liesse sich im Front- und im Middle Office abschneiden, zitiert «Business Insider» aus einer Studie von Autonomous Next, einem Forschungsunternehmen.

Grössere Banken sind schneller unterwegs

Vier von fünf Banken wissen um das Potenzial von AI, hat eine weitere Untersuchung ergeben, dieses Mal von OpenText. Grössere Banken sind dabei schneller unterwegs, dieses Potenzial einzulösen. Gemäss einer Untersuchung des UBS Evidence Lab sind 75 Prozent aller Institute mit mehr als 100 Milliarden Dollar an verwalteten Vermögen im Begriff, AI-Strategien anzuwenden. Von den Banken mit weniger als 100 Milliarden Dollar sind es 46 Prozent.

Im Front Office sind es insbesondere Chatbots, welche sich als AI-Anwendung bereits bewährt haben. Im Middle Office seien es Anwendungen zur Entdeckung von Betrug bei Zahlungen.

Einsatz an der Kundenfront

Der Report (bezahlpflichtig) von «Business Insider» fokussiert entsprechend auf AI-Anwendungen im Front- und Middle Office. Ausserdem verspricht der Report jene AI-Strategien hervorzuheben, welche bei den Banken das grösste Potenzial freigesetzt haben.

Der AI-Report will dabei konkrete Beispiele von Kosteneinsparungen durch die Anwendung von AI nennen. Er zeigt auf, wie Banken vor allem in Technologie zur Identifizierung und Authentifizierung von Kunden investiert haben, wie sie an der Kundenfront Chatbots und Sprachcomputer einsetzen und dadurch eine engere Kundenbindung erreicht haben, indem sie personalisierte Dienstleistungen anbieten können.

AI im Kampf gegen Geldwäscherei

Weitere Beispiele von AI-Anwendungen im Middle Office heben die Verbesserungen im Kampf gegen Kreditkartenbetrug oder Geldwäscherei hervor sowie bei der Überprüfung der Kunden und ihres Hintergrundes (Know your customer).

Ein weiterer Teil des Reports zeigt die effizientesten Strategien auf, AI zu implementieren.

Die besten Ergebnisse, so «Business Insider», hätten jene Banken erzielt, welche AI als Mittel zur Transformation ihres Geschäftsmodells nutzen würden und die Anwendungen nicht auf einen Bereich, sondern in den verschiedenen Geschäftszweigen einsetzen würden. Notwendig seien dabei aber ein gut etabliertes Datenmanagement, qualifiziertes Personal wie auch Partnerschaften mit externen Spezialisten.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.49%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.97%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.97%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.8.96%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.62%