Wollen die Schweizer Privatbanken ihr Geschäft mit den Reichen dieser Welt in die Zukunft retten, müssen sie deren Kinder eng begleiten. Damit kann, wie sich zeigt, nicht früh genug begonnen werden.

«Mama, sind wir reich?»: Die Frage aus dem Mund einer Neunjährigen bringt die Entrepreneurin ganz schön in Erklärungsnot. Das eigene Unternehmen verkaufen und dafür einen hübschen Erlös einzustreichen – das ist die eine Sache. Mit dem Kind übers viele Geld zu reden, eine andere. Doch zum Glück gibt es Privatbanken.

Das Beispiel stammt aus Ratgebern der US-Bank J.P. Morgan, darunter das mehr als 50 Seiten starke Heft «Teaching your Children about Wealth», das das Institut für reiche Eltern und Grosseltern zusammengestellt hat.

Das Werk, für das J.P. Morgan nicht nur die eigenen Finanzprofis, sondern auch Erziehungswissenschafter und Jugendpsychologen aufgeboten hat, wird im Rahmen des «Nextgen»-Programms des Hauses auch in der Schweiz vertrieben.

Schweigen rächt sich

Die mächtige US-Bank betreut hierzulande nach eigenen Angaben das oberste Prozent der Superreichen. Und, wie sich zeigt, auch deren Kinder – dem Ratgeber nach zu urteilen schon ab dem zarten Alter von drei Jahren.

J.P. Morgan zufolge macht es Sinn, mit der Finanzerziehung schon bei den Jüngsten einzusetzen. Die Bank, das ist jeweils kursiv gedruckt in den Materialien zum Thema, steht dabei gerne mit Rat und Tat zur Seite. «Wir können Ihnen helfen in Ihren Bemühungen, die Kinder anzuleiten und Vorbildfunktion zu übernehmen», heisst es da etwa.

Heikle Gratwanderung

Reiche Eltern sind, wissen die Banker weiter, in der Finanzerziehung besonders gefordert. Sie begeben sich auf die heikle Gratwanderung, ihrem Nachwuchs die schiere Grösse ihres Vermögens begreiflich zu machen – ohne dabei den Ehrgeiz, es selber zu etwas zu bringen, zu ersticken.

Übers Geld zu schweigen, ist noch gefährlicher. Der Ratgeber zitiert ein Studie, wonach es 70 Prozent der Familien nicht schaffen, den Reichtum bis in die dritte Generation weiterzugeben. Als Grund dafür wurde in 60 Prozent der Fälle mangelndes Vertrauen und Kommunikation als Ursachen ausgemacht.

Cybercrime und Philanthropie

Neuartige Gefahren kommen hinzu: Cybercrime. Die Hacker haben bei Kindern leichtes Spiel, und können bei Millionärserben entsprechenden Schaden anrichten. Sich davor zu schützen, ist eine von sieben Fähigkeiten, welche superreiche Eltern ihrem Nachwuchs vermittelt müssen, findet J.P. Morgan.

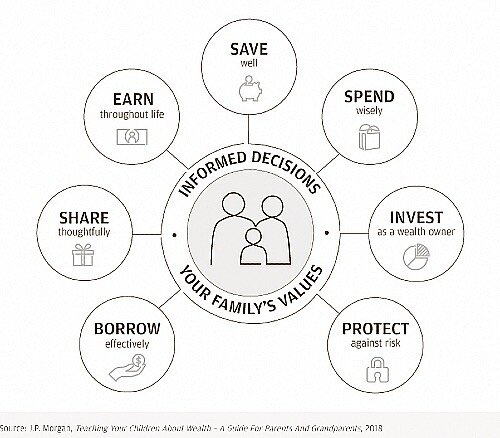

Ebenfalls müssen die jungen Reichen verdienen, sparen, ausgeben, investieren, ausleihen und teilen lernen (siehe Grafik unten).

Das alles natürlich nicht aufs Mal. Der Anleitung zufolge sollten die Lektionen schrittweise mit dem Alter und dem Entwicklungsstand des Kindes vermittelt werden. Während 19-Jährige schon Lebenziele definieren und sich als Philanthropen betätigten sollten, dürfen die Drei- bis Fünfjährigen noch ein Liedchen singen (wobei hierzulande Rappen statt Pennies eingesetzt werden müssten).

One penny is just a penny

Five pennies make a nickel

Ten pennies make a dime

Twenty-five pennies make a quarter

Fifty pennies make a half-dollar

One hundred pennies make a dollar

One dollar is what I’m saving in my piggy bank!

Dran bleiben

Was harmlos klingt, ist für die Privatbanken bitterer Ernst. Laut dem Wirtschaftsmagazin «Bilanz» (Artikel bezahlpflichtig) besassen die 300 reichsten Personen im Land letztes Jahr zusammengenommen 707 Milliarden Franken Vermögen, 7 Milliarden Franken mehr als im Vorjahr. Die wenigsten in dieser Stichprobe genannten Personen sind jünger als 50 Jahre – das Private Banking ist und bleibt ein Geschäft mit Senioren.

Umso wichtiger ist es, mit den Erben in Kontakt zu stehen. Denn kommt es zum Hinschied des Kunden, wir das Vermögen neu verteilt – ein «liquidity event», auf den die Konkurrenz nur gewartet hat.

Entsprechend ist es geboten, diese Kontakt schon früh zu knüpfen. J.P. Morgan ist nicht das einzige Institut, welches dies mit einigem Aufwand betreibt. Mit ihrem «Young Successors Program» bietet die weltgrösste Privatbank, die UBS, dem superreichen Nachwuchs mehrtägige Seminar-Reihen – das Programm machte schon als «camp rich» Schlagzeilen. Die Erzrivalin Credit Suisse führ mit dem «Next Generation Education Program» ein entsprechendes Angebot, während das Zürcher Traditionshaus Julius Bär überhaupt zu den Pionieren in dem Feld zählt.

Seitensprung zu Google

An den Erbengenerationen dran zu bleiben, erscheint für hiesige Privatbanken gar wichtiger denn je. Zum einen zeichnet sich deren Geschäft seit Jahren durch schwaches Wachstum ab. Das Neugeld stagniert.

Zweitens zeigen Erhebungen, dass die Loyalität der reichen Kundschaft abnimmt: Laut einer Erhebung der für ihre Reichen-Studien bekannten Beratungsfirma Capgemini vom letzten Sommer waren 74 Prozent der befragten Superreichen gewillt, Vermögensverwaltungs-Angebote von grossen Tech-Firmen wie Google, Apple, Amazon und Facebook in Betracht zu ziehen; 22 Prozent der Milliardäre geben gar an, in den nächsten zwölf Monaten einem Tech-Anbieter das meiste Geld anzuvertrauen.

Nicht auszudenken, was hier dem tradierten Private Banking bevorsteht, wenn von Finanzerziehung unbeleckte «Digital Natives» dereinst das Ruder bei den grossen Vermögen dieser Welt übernehmen.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.6%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.59%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.23%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.06%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.52%