Das Bankgeschäft wird im Schweizer Retailbanking zunehmend digitalisiert. Welche neuen Herausforderer dabei die etablierten Anbieter vor sich hertreiben, hat eine Studie beleuchtet.

Die Bestrebungen zur Digitalisierung von Bankleistungen nehmen in der Schweiz weiter zu. Dabei verringert sich die Kluft zwischen Retailbanken und digitalen Banken. Am grössten bleiben die Unterschiede bei den angebotenen Funktionen und der Kundenerfahrung, wo die Neobanken durch Innovation und eine hauptsächlich digitale Kundenbeziehung hervorstechen.

Dies sind zentrale Befunde der 5. Ausgabe der Digitalisierungsstudie der Schweizer Beratungsgesellschaft Colombus Consulting.

Grossbanken dominieren

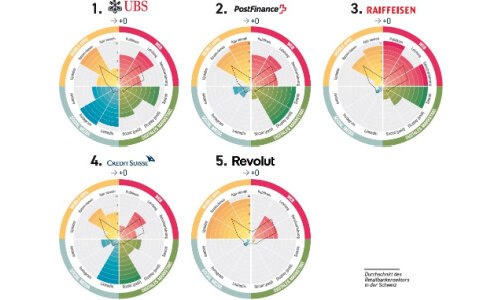

Die Digitalisierungs-Rangliste wird weiterhin von den Grossbanken UBS, Postfinance, Raiffeisen und Credit Suisse angeführt (vgl. Tabelle unten). Auf dem achten Platz folgt mit Yuh der erste Neuling. Die Neo-Bank, die aus einer Partnerschaft von Postfinance und Swissquote hervorgegangen ist, überholte Swissquote nach nur 18 Monaten, bleibt aber noch hinter der zweitplatzierten Postfinance.

Quelle: Colombus Consulting

Die Retailbanken holen mit ihren hybriden Dienstleistungen gegenüber den digitalen Banken auf, wie aus dem Bericht weiter hervorgeht. So ist die digitale Reichweite der Retailbanken in der Schweiz um 12 Prozent auf 26 Millionen monatliche Besuche gestiegen. Die Reichweite in den sozialen Netzwerken hat um 7 Prozent auf 2,3 Millionen Abonnenten zugenommen.

Gemäss Jean Meneveau, Direktor von Colombus Consulting Schweiz, müssen die traditionellen Retailbanken auf dem hart umkämpften Mark vor allem mit Innovationen punkten. Beispielsweise habe die Credit Suisse mit ihrer Marke CSX mehr digitale Dienstleistungen angeboten. Als letzte Bank sei die CIC in diese Nische eingestiegen und habe mit CIC ON eine ganze Reihe von digitalen und persönlichen Finanzlösungen lanciert.

Twint behauptet sich

Innerhalb weniger Jahre haben sich mobile Apps von einem einfachen Schaufenster für Kundendienstleistungen rund um das E-Banking zu einem Angebot entwickelt, in dem sich die gesamte Innovation des Bankensektors konzentriert.

In diesem Bereich bleibt Revolut gemäss den Studienautoren unschlagbar. Spezielle Funktionen wie zeitlich begrenzte Bankkarten und Sofortzahlungen konkurrieren direkt mit Twint. Trotzdem bevorzugen vor allem die grossen Banken weiterhin diese Bezahllösung, die inzwischen aber 80 Prozent aller Befragten einsetzen.

Seriöser Anstrich in sozialen Netzwerken

Bei den sozialen Netzwerken nutzen 58 Prozent der befragten Banken Linkedin, während lediglich 20 Prozent ein aktives Konto auf Tik Tok führen. Offensichtlich sollen eher Berufstätige in einem seriösen Rahmen anstatt Jüngere in einem unkonventionellen Umfeld angesprochen werden, heisst es im Bericht.

Ein weiterer Unterschied liegt bei den verbreiteten Inhalten. Traditionelle Banken betonen ihre ESG-Produkte und ihr CSR-Engagement stärker, wogegen Neo-Banken eher über neue Technologien und Kryptowährungen sprechen.

Persönliche Beratung je nach Bedarf

Zunehmend digitalisiert wird die Kontoeröffnung, die zwei Drittel der Teilnehmenden anbieten. Allerdings setzen vor allem die konservativeren Institute auf eine hybride Kundenbeziehung, bei der sowohl digitale Kanäle für einfache Aufgaben sowie persönliche Beratungen für komplexere Kundenbedürfnisse eingesetzt werden.

Vor allem wichtige Projekte wie ein Immobilienkauf oder die Altersvorsorge würde die Kundschaft noch nicht über digitale Kanäle regeln wollen, heisst es.

Beim nachhaltigen Anlegen sind die digitalsten Banken im Rückstand. Gemäss der Auswertung stellt diese Bankgruppe vor allem neue Produkte mit einer technologischen Dimension in den Vordergrund, namentlich Kryptowährungen.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.41%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.86%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.13%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.8.99%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.62%