Europweit beklagen Trader ein massives Liquditätsproblem im öffentlichen Börsenhandel. Hingegen haben so genannte Dark Pools für den nach aussen unsichtbaren Blockhandel Hochkonjunktur.

Die Profis an den Handelsdesks europäischer Banken und Wertpapierhäuser sind besorgt. Laut einer Umfrage der Schweizer Börsenbetreiberin SIX beklagt fast die Hälfte von ihnen die tiefe Liquidität im Handel mit Wertschriften.

Jeder vierte Befragte sähe zudem gerne auch mehr Volatilität.

Bleierne Inaktivität

Damit macht die Inaktivität der Anleger, über die nicht zuletzt hiesige Geldhäuser und Vermögensverwalter seit Monaten klagen, auch den Händlern das Leben schwer. Die SIX führte den «Trader Survey» im abgelaufenen dritten Quartal durch und gelangte dazu an 2’000 Händlern aus der Schweiz, Frankreich, Deutschland, Grossbritannien und Irland, den Niederlanden und Liechtenstein.

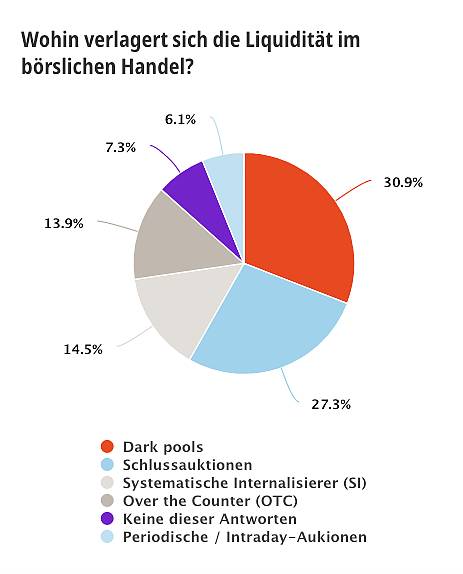

Weil an den öffentlichen, regulierten Börsen kaum noch etwas geht, wandern die Volumen Richtung «Dark Trading», wie die Befragten berichteten. So offenbarte die Umfrage, dass sich die Handelsaktivitäten von den regulierten Börsen entweder zu speziellen, abgeschotteten Plattformen verlagern, wie den so genannten Dark Pools für den Blockhandel, oder zu ausserbörslichen Märkten (Over-the-Counter, OTC).

Öffentliche Auftragsbücher in Nachteil

Fast jeder dritte Umfrageteilnehmer war der Meinung, dass die Liquidität, die im laufenden börslichen Handel abnimmt, am ehesten in Dark Pools fliesst (siehe Grafik unten). Handelsplätze, die eine Vielzahl von Auftragsbüchern und Ausführungsmechanismen offerieren, seien daher klar besser aufgstellt als solche, die nur den Handel im öffentlichen Auftragsbuch anbieten, folgert die SIX.

Das muss zu denken geben, haben doch die Dark Pools einen durchzogenen Ruf. Nach der Finanzkrise von 2008 wurde die Kritik immer lauter, dass Grossunternehmen so den Markt verzerrten und über den Dark-Pool-Handel bessere Preise erhalten, als Teilnehmer an den öffentlichen Märkten. Sorgen bereitete damals auch die vermuteten grossen Volumen, die über solche Plattformen gehandelt wurden.

Obskure Hochgeschwindigkeit-Deals

Der amerikanische Journalist und Autor Michael Lewis zerrte die Debatte mit seinem Bestseller «Flash Boys» ins Rampenlicht. Darin beschrieb er die obskure Rolle von Dark Pools im Hochfrequenz-Handel mit Wertschriften. Auch in Europa gingen danach Regulatoren gegen die Plattformen vor und schränkten deren Marktgebiet ein – offensichtlich ohne nachhaltige Wirkung, wie sich nun zeigt.

«Das wachsende Interesse an diesen alternativen Handelsmechanismen folgt auf die Einführung der zweiten Richtlinie der Europäischen Union über Märkte für Finanzinstrumente (Mifid II), die 2018 in Kraft getreten ist und Handelsströme auf transparente Handelsplätze verlagern sollte», stellt die SIX-Studie lapidar fest.

«Damit ist niemandem gedient»

Bei der SIX sieht betrachtet man den Trend nun ebenfalls mit Sorge. «Alternative Handelsmechanismen erleichtern verschiedene Interaktionen, um unterschiedliche Ergebnisse zu erreichen», kommentierte André Buck, Vertriebschef bei SIX Swiss Exchange, die Ergebnisse der Studie.

«Aber wenn dies ausschliesslich zu Lasten der öffentlichen Auftragsbücher geht, ist niemandem gedient. Eine faire und transparente Preisbildung bleibt das Herzstück liquider Märkte», findet Buck.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.46%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.78%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.1%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.01%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.65%