Das asiatische Private Banking durchlebte 2016 ein kontrastreiches Jahr. Die Konsolidierung schlug voll durch, gleichzeitig löste der 1MDB-Skandal Schockwellen aus, und der Wettbewerb verschärfte sich weiter.

Trotz der schwächeren Wirtschaft in China und einer Reihe von geopolitischen Ereignissen schaffte es die Mehrheit der Banken, ihre verwalteten Kundenvermögen im vergangenen Jahr weiter zu steigern. Zum einen über die Akquisition eines Konkurrenzinstituts oder durch die Anwerbung von zusätzlichen Kundenberatern.

Allerdings zeigte sich 2016 auch, dass der asiatische Private-Banking-Markt an seine Grenzen stösst: Das Wachstum der Kundengelder ist deutlich geringer als noch vor ein paar Jahren, und gleichzeitig steigen die Kosten, sowohl für gute Mitarbeiter als auch für die Compliance.

Jäger und Gejagte

Das blieb 2016 nicht ohne Folgen. Wie selten zuvor verabschiedeten sich diverse europäische Banken aus dem asiatischen Wealth-Management-Geschäft oder liessen sich von stärkeren Rivalen übernehmen; die Singapurer DBS Bank übernahm Teile der Vermögensverwaltung der ANZ-Gruppe (Singapur, Hongkong, Indonesien, China und Taiwan), während die ebenfalls im Stadtstaat ansässige OCBC-Gruppe (mit ihrer Tochter Bank of Singapore) das asiatische Private-Banking-Geschäft der britischen Barclays akquirierte.

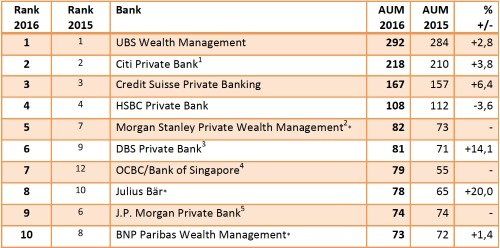

Asiens grösste Vermögensverwalter und ihre Kundengelder

(Quelle: Jahresberichte und Recherche finews.asia, per Ende 2016 in US-Dollar)

Unangefochten an der Spitze der neusten Rangliste liegt die UBS (mit 292 Milliarden Dollar an verwalteten Kundenvermögen, +2.8%). Allerdings musste die Bank im vierten Quartal 2016 einen Rückschlag in ihren Wachstumsplänen hinnehmen, wie auch finews.ch berichtete.

Für den führenden Vermögensverwalter in Asien wird es offensichtlich immer schwieriger, weiter auf hohem Niveau zu wachsen. Vor diesem Hintergrund überrascht es nicht, dass sich die UBS neuerdings auch um sogenannte Affluent-Kunden (mit investierbaren Vermögen von weniger als einer Million Dollar) bemüht, etwa in Taiwan oder in China.

Grosszügige Rechnung

An zweiter Stelle rangiert die amerikanische Citi Private Bank (mit 218 Milliarden Dollar an verwalteten Vermögen, +3,8%); das ist nicht neu, wobei stets festzuhalten ist, dass das Institut ebenfalls Affluent-Kunden einrechnet.

Würde die Citi ausschliesslich traditionelle Private-Banking-Kunden mit mehr als einer Million Dollar an investierbaren Vermögen berücksichtigen, würde sie nicht so weit vorne figurieren. Zugute halten muss man der US-Bank, dass sie es 2016 geschafft hat, ihr Angebot über weite Teile zu digitalisieren.

Florierendes Geschäft

An dritter Stelle figuriert die Credit Suisse (mit 167 Milliarden Dollar, +6.4%). Während die Grossbank in der Schweiz mit zahlreichen Problemen konfrontiert ist, floriert das Geschäft in Asien.

Das Institut hat denn auch im vergangenen Jahr eine ganze Reihe von Kundenberatern engagiert, was sich angesichts des Wachstums der Kundengelder ganz offensichtlich gelohnt hat. Im vergangenen Jahr erschloss die CS auch den thailändischen Markt onshore, wie auch finews.ch berichtete.

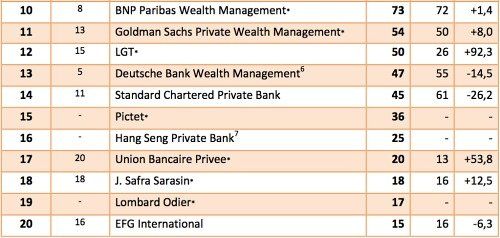

Viel Bewegung in den hinteren Rängen

(Quelle: Jahresberichte und Recherche finews.asia, per Ende 2016 in US-Dollar)

Unter zahlreichen klassischen Privatbanken war im vergangenen Jahr einiges los in Asien. Die Genfer Union Bancaire Privée (UBP) integrierte erfolgreich das asiatische Geschäft der britischen Coutts und zählt nun ebenfalls zu den mittelgrossen Wealth-Management-Instituten in der Region. Für einiges Aufsehen sorgte auch die liechtensteinische LGT-Gruppe, die sich das asiatische Geschäft der holländischen Bank ABN Amro unter den Nagel riss und damit ebenfalls einen grossen Sprung nach vorne machte.

Zweimal hart gebüsst

Die Schweizer Privatbanken-Gruppe EFG International sorgte mit der Übernahme der skandalgeschüttelten BSI Banca della Svizzera Italiana oder zumindest dessen, was noch übrigblieb. Aufgrund ihrer Verwicklung in den Korruptions- und Geldwäschereiskandal rund um den malaysischen Staatsfonds 1MDB musste die Tessiner Bank ihre Lizenz abgeben und wurde sowohl in Singapur als auch in der Schweiz hart gebüsst.

Ein ähnliches, wenn auch nicht so hartes Schicksal erlitt auch die Schweizer Falcon Private Bank. Allerdings musste sie nur in Singapur schliessen, während der Betrieb in der Schweiz neu aufgestartet wird, wie finews.ch ebenfalls berichtete.

Gezielte Personalaufstockung

Diverse Institute bauten im vergangenen Jahr ihre Position mit dem Engagement von zusätzlichen Kundenberatern aus, allen voran die Bank Julius Bär, die Asien schon seit einigen Jahren als «zweiten Heimmarkt» bezeichnet. Gezielt aufgestockt haben auch die beiden Genfer Privatbanken Pictet und Lombard Odier sowie die brasilianisch-schweizerische Gruppe J. Safra Sarasin.

«Last but not least» machte auch die britische Standard Chartered mit zahlreichen Anstellungen in der Branche von sich reden. Allerdings muss sich da noch zeigen, ob sich die hohen Kosten für diese Leute auch rechnen. Der Bank eilt nicht die gleiche Reputation wie beispielsweise einer Pictet oder einer LGT voraus.

Die wahren Kolosse

Im vergangenen Jahr verstetigte sich noch eine weitere Entwicklung. Die grossen chinesischen Banken häufen ebenfalls immer höhere Kundenvermögen im Private-Banking-Segment an. Allerdings ist es noch relativ schwierig, die genauen Zahlen zu eruieren, da sie teilweise (noch) nicht als solche ausgewiesen werden.

Die vier grössten Institute sind die Industrial and Commercial Bank of China (ICBC), die China Construction Bank (CBC), die Agricultural Bank of China (ABC) sowie die Bank of China (BOC); im Prinzip sind sie mit ihren enormen Kundenstämmen die vermutlich mächtigsten Vermögensverwalter der Welt.

Mit der weiteren, absehbaren Entwicklung von Chinas Wirtschaft ist es bloss noch eine Frage der Zeit, wann auch diese Banken in die Ranglisten Eingang finden.