Der Boom der passiven Investments scheint unaufhaltsam– und zwingt Asset Manager zu drastischen Massnahmen. Eine neue Studie warnt hingegen vor überstürztem Handeln.

«Aktive» Fondshäuser haben derzeit einen schweren Stand. Selbst renommierte Adressen mussten angesichts von Geldabflüssen und erodierenden Margen verkaufen oder fusionieren, wie auch finews.ch berichtete (etwa hier und hier). Anbieter von passiven Investments, die zu vergleichsweise günstigen Preisen den Markt abbilden, eilen derweil von Erfolg zu Erfolg – und halten die Branche in Atem.

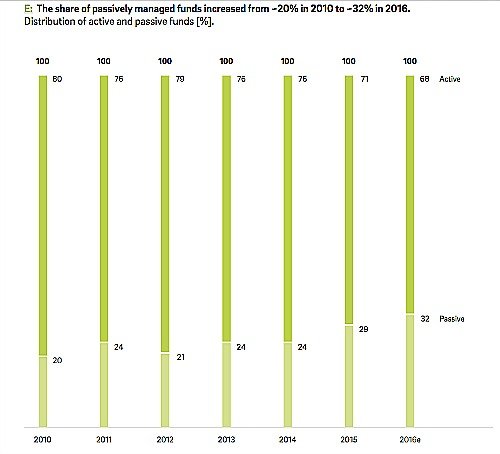

Nicht wenige Verwalter aktiver Investments bauen deshalb eine eigene Indexfonds-Sparte auf, um nicht ganz vom Trend weggefegt zu werden. Weltweit gewinnt das Passivlager weiteren Zulauf (siehe Grafik unten). Doch damit tun sie womöglich etwas Kreuzfalsches: Das besagt jedenfalls eine neue Studie der Beratungsfirma Roland Berger zu den Herausforderungen im Asset Management.

Die falsche Debatte

«Aktiv gemanagte Produkte werden immer einen Markt haben», geben die Berater zu bedenken. Zwar hätten Produkte, die den Markt zu schlagen trachten, eine rund 60 Basispunkte höhere Kostenquote. Doch passiv gemanagte Fonds, so Roland Berger, werden nie ihre Vergleichsindexe übertreffen und decken somit nicht die gesamte Bandbreite der Kundenwünsche ab.

Die Debatte im Asset Management sollte sich daher nicht auf aktiv im Vergleich zu passiven gemanagten Fonds beschränken, finden die Berater. Sondern darauf, ein Produktangebot zu schaffen, das den Bedürfnissen der Kunden wirklich Rechnung trägt.

Insbesondere warnt Roland Berger davon, jetzt mit dem Zyklus des Passiv-Booms mitzugehen. Eine zu starke Produktediversifizierung treibe nämlich weder das Umsatzwachstum noch schütze es die Rentabilität. Viel wichiger sei es, die Zyklizität des Geschäfts zu brechen, indem die Kosten auf ein in allen Phasen wettbewerbsfähiges Niveau gebracht werden. «Bis Vermögensverwalter sich besser auf die Zyklizität des Marktes einstellen, wird jeder Abschwung der Produktperformance direkten Effekt auf die eigene Gewinnsituation haben», so die Studie.

Ameise oder Grille?

Roland Berger hat noch weitere Empfehlungen an die Branche:

- Asset Manager sollten ihre spezifischen Stärken und Wettbewerbsvorteile erkennen und ihr Angebot schärfen.

- Die Digitalisierung müsse als Chance zu Verbesserungen im eigenen Geschäftsmodell und zur Ermöglichung neuer Kundenlösungen wahrgenommen und umgesetzt werden.

- Schliesslich seien Marketing- und Kommunikationsmassnahmen gezielt und unter Einsatz neuer Technologien zu verstärken.

Untätigkeit hingegen, mahnen die Berater, werde bestraft. Angesichts der Herausforderungen müssten die Fondshäuser entscheiden, ob sie die Grille oder die Ameise der Fabel sein möchten.

-

Nein, Gold ist und bleibt volatil.25.96%

-

Nein, Gold wird zunehmend von Kryptowährungen verdrängt.5.64%

-

In Gold muss man einfach investieren und damit nicht spekulieren.31.61%

-

Ja, der Goldpreis steht am Anfang einer mehrjährigen Hausse.22.05%

-

Ja, ist die einzige physische Alternative zu den Fiat-Währungen.14.74%