UBS-Chef Sergio Ermotti hat sich zuletzt mit Spitzen gegen die Staatsbanken bemerkbar gemacht. Das kommt wohl nicht von ungefähr. Wie eine neue Auswertung zeigt, sind die Kantonalbanken die wichtigsten Profiteure des Marktverlusts der Grossbanken.

Sergio Ermotti zeigte zuletzt mit dem Zeigefinger Richtung Kantonalbanken. Nicht etwa die kombinierte UBS sei «Too big to fail» für die Schweiz, sondern eher die 24 Staatsinstitute, gab der Chef der Marktführerin an einer Konferenz im vergangenen Oktober zu bedenken. «Die Statistik zeigt klar, dass die Kantonalbanken aggregiert grösser sind als die UBS.»

Die Aussage war deutlich genug, um eine Replik zu provozieren, wie auch finews.ch berichtete. Man könne zwar durchaus Bankengruppen miteinander vergleichen, konterte der Verband Schweizerischer Kantonalbanken (VSKB) Ermottis Vorwurf. «Daraus lässt sich aber absolut keine wettbewerbsrechtliche Marktmacht oder Systemrelevanz eines einzelnen Instituts ableiten.» Die Zahlen zeigten in erster Linie, dass die Art des Bankings der Kantonalbanken erfolgreich sei.

Bevorzugte Adresse

Doch die Zahlen legen noch etwas anderes nahe: Dass die Gruppe der Kantonalbanken über Jahren hinweg von Kundeneinlagen profitiert haben, die bei den Grossbanken abgeflossen sind.

So gelangten die Finanzwissenschafter Andreas Dietrich und Reto Rey – beide von der Hochschule Luzern (HSLU) – in einem Beitrag für den «IFZ Retail Banking Blog» zum Schluss, dass die Staatsbanken in den letzten Jahren die bevorzugte Adresse für wechselwillige Kunden der UBS und der Credit Suisse (CS) gewesen sind. Für diesen Befund stützten sich die beiden Experten auf Daten der Schweizerischen Nationalbank (SNB).

Raiffeisen unter ferner liefen

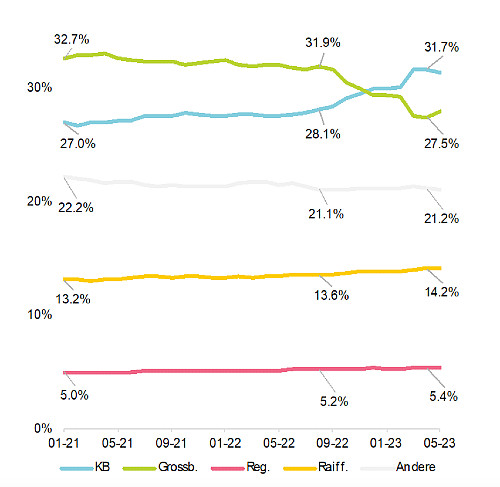

Eine Beschleunigung der Verschiebungen beobachteten die Wissenschafter vom Jahr 2021 an bis in den vergangenen Mai. «Eine genaue Analyse zeigt, dass die Hauptprofiteure dieser Kapitalbewegungen ganz eindeutig die Kantonalbanken waren, die in diesem Zeitraum einen bemerkenswerten Anstieg von 3,6 Prozentpunkten an Marktanteilen verzeichnen konnten», schreiben Dietrich und Rey. Von den Gesamtabflüssen der CS seien etwa 82 Prozent zu den Kantonalbanken gelenkt worden (siehe Grafik unten).

Hingegen hätte die Raiffeisenbanken – nach der Zwangsübernahme der CS durch die UBS nun offiziell die zweitgrösste Bankengruppe im Land – viel weniger von der Absetzbewegung der Sparerinnen und Sparer bei den Grossbanken profitiert. Ihr Marktanteil stieg seit Anfang 2021 lediglich um 0,6 Prozentpunkte.

Thomas Gottstein platzte der Kragen

Der Groll der Grossbanker gegenüber den Kantonalbanken hat, das zeigen die Zahlen, handfeste Gründe. Die Kantonalbanken, die oftmals über Staatsgarantien verfügen und damit als besonderes solide gelten, sind schlicht die ärgsten Konkurrenten der Grossbanken im Wettbewerb um Spareinlagen.

Das ist an sich nichts Neues. Schon dem für sein aufbrausendes Naturell bekannten früheren CS-Chef Thomas Gottstein platze darüber im Jahr 2020 der Kragen. Die Garantien und die Steuerprivilegen der 24 Schwesterbanken würde den Markt verzerren, wetterte der Ex-Manager damals.

Weniger als ein Drittel der Einlagen bei den Grossbanken

Gottstein, der zeitweilig auch für den Heimmarkt der CS zuständig gewesen war, hatte damals den Abflüssen weg von der Grossbank schon jahrelang zugesehen. Laut den Beobachtungen der HSLU-Forscher haben UBS und CS seit der Zeit vor der Finanzkrise im Jahr 2006 insgesamt 18 Prozentpunkte an Marktanteil eingebüsst. Kurz vor dem ersten «Bank Run» auf die CS im Herbst 2022 beschleunigte sich die Entwicklung nochmals. Von Ende August 2022 bis April 2023 verloren die Grossbanken insgesamt über 4 Prozent ihrer Marktanteile. Per Ende vergangenen Mai lagen noch 28 Prozent der gesamten Kundeneinlagen in der Schweiz bei der UBS und CS.

«Der Kauf der Credit Suisse durch die UBS hat bereits nachhaltige Auswirkungen auf den Schweizer Retail Banking-Markt», folgern die Finanzwissenschafter in ihrem Beitrag. Und sie zeigen sich nicht besonders optimistisch, dass die kombinierte UBS das verlorene Terrain bei den Sparern wieder zurückgewinnt.

Nachhaltige Verschiebungen

«Wenn wir die Entwicklungen nach der Finanzkrise betrachten, wird deutlich, dass viele Gelder, insbesondere von Privatkundinnen und Privatkunden, nicht wieder zu den Grossbanken zurückgeflossen sind», so ihr Befund. «Daher gehen wir eher davon aus, dass die Verschiebungen der Marktanteile nachhaltig sein könnten.»

Nur: in Zukunft wird sich eine allfällige Rückeroberung gar nicht mehr festhalten lassen. Die SNB hat nämlich bereits entschieden, keine detaillierten Volumendaten pro Bankengruppe mehr zu veröffentlichen.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.72%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.59%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.13%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.06%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.5%