Die Geschäftszahlen zum abgelaufenen Jahr 2023 bringen Gewissheit: Schweizer Vermögensverwaltungs-Banken haben ein Wachstumsproblem, wie der finews.ch-Vergleich zeigt. Damit rücken die Private Banker an der Kundenfront ins Zentrum des Interesses.

Der Befund entbehrt nicht der Ironie. 2023, jenes Jahr, dass den Zwangszusammenschluss der führenden Schweizer Vermögensverwaltungs-Banken UBS und Credit Suisse (CS) zu einem einzigen «Wealth Management Powerhouse» gesehen hat, hat sich für zahlreiche Akteure der Branche als nachgerade schwach erwiesen.

Schweizer und Liechtensteiner Instituten beklagten einen Mix aus starkem Franken, schwierigen Börsen und zurückhaltenden Kunden. Die steigenden Zinsen erwiesen sich ebenfalls als Belastung, zogen doch wohlhabende Privatleute Gelder aus riskanten und damit margenträchtigeren Finanzprodukten ab. Dies, um es in Cash-nahen Investments anzulegen.

Ebenfalls verabschiedete sich die Klientel wegen der höheren Zinsbelastung von Lombard-Krediten, ein für die Banken ebenfalls lukratives Geschäft.

Stagnierende Volumen

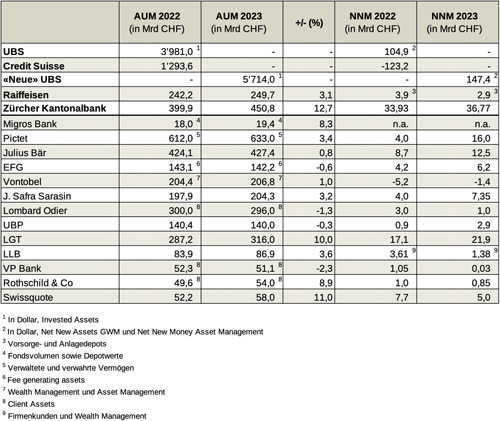

Der Trend lastetendabei gleichermassen auf dem Wealth wie dem Asset Management – jenen zwei Pfeilern also, auf denen die Vermögensverwaltung der meisten spezialisierten Schweizer Häuser traditionell ruht. Der Vergleich zum Vorjahr zeigt, dass die Volumen nur selten zweistellig gewachsen sind. In nicht wenigen Fällen waren sie sogar rückläufig.

So betreuten selbst renommierte Institute wie EFG International, Lombard Odier oder UBP Ende 2023 weniger «Assets» als noch im Jahr zuvor, wie die Aufstellung von finews.ch zeigt (siehe Grafik unten). Für den Vergleich – es handelt sich nicht um ein Ranking – wurden die Abschlüsse von elf führenden Privatbanken herangezogen. Von manchen Genfer Häusern fehlten noch entsprechende Zahlen.

Ergänzt wird das Bild um die Ausweise der Grossbanken sowie von Inlandbanken mit Millionenpublikum, wobei gerade bei der «neuen» UBS-CS die Vergleichbarkeit mit 2022 fehlt.

Noch eine neue Definition

Der Fokus liegt dabei auf Kundengeldern im weitesten Sinn. Dies in der Absicht, den stark variierenden Definitionen von «verwalteten Vermögen» bei den verschiedenen Häusern eine Klammer zu bieten. Mitunter kommen hier noch neue Begrifflichkeiten hinzu: Seit dem dritten Quartal 2023 berichtet die UBS das traditionelle «Netto-Neugeld» nun als «Net new assets» nach amerikanischen Vorbild.

Unter letzterer Kennzahl sind auch die Zinsen und Dividenden subsummiert, die auf investierten Kundengeldern erzielt werden. In der Tendenz ergibt sich so ein höherer Wert, was so aber bei Wallstreet-Banken geläufig ist.

Kein stabiler Pfeiler

Gerade beim Jahresabschluss der «neuen» UBS blieb jedoch der Neugeld-Fluss hinter den Erwartungen mancher Beobachter zurück, was prompt in Kritik am Kerngeschäft mit der Globalen Vermögensverwaltung (GWM) unter dem umtriebigen Spartenchef Iqbal Khan mündete. Nicht von ungefähr. Mit der Vermögensverwaltung steht und fällt das Versprechen des weltweit führenden Wealth Managers, der bis 2028 die 5-Billionen-Dollar-Marke überschreiten und ab 2026 jährlich 200 Milliarden Dollar an neuen «Assets» an Bord holen will.

Allerdings erwies sich im vergangenen Jahr das Neugeld auch bei der Konkurrenz nicht als stabiler Pfeiler. Stattdessen prägten wilde Schwankungen das Bild. Starke Zunahmen wie bei der Genfer Pictet Gruppe oder EFG in Zürich stehen neben dem fast versiegten Wachstum bei der Liechtensteiner VP Bank oder gar dem (allerdings dem Asset Management geschuldeten) Abflüssen beim Investmenthaus Vontobel. Solide Zuflüsse wie etwa bei der Fürstenbank LGT oder der Zürcher Kantonalbank (ZKB) erwiesen sich als die Ausnahme.

Anspruch und Wirklichkeit

Daraus lässt sich Zweierlei ablesen. Erstens: das hartnäckige Neugeld-Problem, das die Industrie seit Jahren plagt, hat sich auch nach der Zäsur der Corona-Krise nicht verflüchtigt. Weiter hat sich der Untergang der CS (noch) nicht in massiv höheren Zuflüssen bei der Konkurrenz niedergeschlagen. Dies, obwohl Akteure wie Lombard Odier, EFG oder Julius Bär CS-Banker in Scharen abgeworben haben und sich die Rekrutierungen wohl auch einiges Kosten liessen.

Entsprechend stehen diese Häuser unter Druck, zumal sie mit ehrgeizigen Wachstumsambitionen aufgefallen sind: Julius Bär möchte bis im Jahr 2030 rund 1’000 Milliarden Franken an Vermögen verwalten, EFG jährlich gegen 10 Milliarden Franken Neugeld anziehen. 2023 war man davon noch weit entfernt.

Traumhafte Bedingungen

Das sich aufgrund des Zinsanstiegs und der zumeist soliden Gewinnlage der Banken Übernahmen nicht aufdrängen, erscheint das organische Wachstum als der einzige Ausweg für die Branche – und damit die Hoffnung, über die Rekrutierung von neuen Kundenberaterinnen und -beratern auch neue Vermögen anzuziehen.

Das schafft traumhafte Bedingungen für Private Banker, einerseits. Um sie wird angesichts des Neugeld-Trends kaum eine Bank herum kommen. Sie dürfen auf einen weiterhin gut geschmierten Stellenmarkt und erkleckliche Ablöse-Pakete hoffen. Auch wer auf seinem Posten bleibt, muss wohl nicht darben. Fleissigen «Produzenten» winken hohe Boni, wie zuletzt etwa Medienberichte über eine neue Praxis bei Julius Bär anklingen liessen.

Zwei Jahre Zeit, sich zu beweisen

Anderseits steigt auch für den Einzelnen der Erfolgsdruck, gerade, wenn es nach einer Neuanstellung einen «Businessplan» zu erfüllen gilt. Gebräuchlicherweise erhalten frisch eingestellte Kundenberater zwei bis drei Jahre Zeit, ihre Stammkunden zum neuen Arbeitgeber hinüber zu locken. Ansonsten spannt sich der Geduldsfaden ihrer Chefs.

Angesichts des schwierigen Umfelds für das Metier ist schon jetzt damit zu rechnen, dass manche der heutigen Neuankömmlinge im Jahr 2026 weitergezogen sind.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.69%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.58%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.14%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.05%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.54%