Für Axa-Investmentexperte Franz Wenzel gibt es derzeit wirklich kein Grund zum Börsenjubel. Dies umso mehr, als die aktuelle Hausse sich nach seinem Dafürhalten primär aus zwei Faktoren alimentiere.

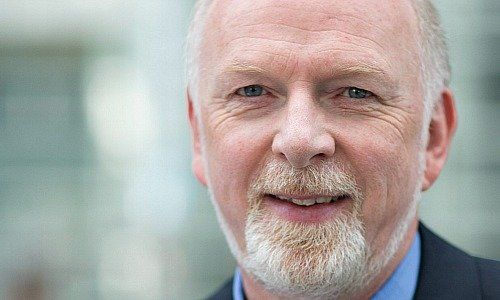

Franz Wenzel ist Anlagestratege für institutionelle Kunden bei Axa Investment Managers. Er schreibt abwechselnd mit Richard Mooser eine Kolumne für finews.ch.

Das erste Quartal 2019 war im Hinblick auf die Weltaktien-Börsen zweifellos bemerkenswert. Die wichtigsten Börsenindizes haben durchwegs mehr als 10 Prozent zugelegt und damit das Debakel vom vierten Quartal 2018 beinahe ausgebügelt.

Dies ist allerdings umso eindrücklicher, als die Wirtschaftsdaten im ersten Quartal 2019 alles andere als positiv waren. Rund um den Globus wurden die Wachstumsraten zum Teil deutlich nach unten korrigiert, und die Rezessionsseismographen registrierten deutliche Warnsignale.

Ein wichtiges Indiz

So hat sich beispielsweise die Zinsstruktur-Kurve für amerikanische Staatsanleihen (also die Rendite von zehnjährigen Staatsanleihen abzüglich der Zinsen für zweijährige Anleihen) auf marginale 15 Basispunkte abgeflacht. Dies ist zwar kein eindeutiger Beweis für eine kommende Rezession, aber gleichwohl ein nicht zu unterschätzendes Indiz. Ähnlich haben sich die Renditen diesseits des Atlantiks verhalten.

Vor etwa einem Jahr rentierten deutsche Bundesanleihen noch bei etwa 50 bis 60 Basispunkten. Heute sind wir wieder bei 0 Prozent. Analoges gilt für die Schweizer Eidgenossen, die in der Spitze mit 15 Basispunkten rentierten. Heute sind die Investoren wieder bereit, für den sicheren Hafen einen Strafzins von –40 Basispunkten zu bezahlen.

Kein Grund zum Börsenjubel

Ferner wurden die Prognosen für die Unternehmensgewinne drastisch reduziert. Vor zwölf Monaten wurden für 2019 noch Gewinnwachstumsraten um die 15 Prozent für die USA respektive 8 Prozent für die Eurozone prognostiziert. Davon sind heute nur noch um die 5 Prozent sowohl für die USA als auch für die Eurozone übrig; Tendenz fallend. Gleichzeitig hebelte natürlich die Kombination aus sinkenden Gewinnen und steigenden Börsenkursen die Bewertung nach oben.

Es gibt eigentlich nun wirklich kein Grund zum Börsenjubel. Dies gilt umso mehr, als die aktuelle Hausse sich nach unserem Dafürhalten primär aus zwei Faktoren alimentiert. Zuvorderst ist die 180-Grad-Kehre der US-Notenbank zu nennen. Bis Mitte Dezember 2018 galt es als ausgemachte Sache, dass sie die Geldmarktzinsen weiter anheben würde. Das ohne nähere Definition erklärte «neutrale Zinsniveau» war demzufolge noch nicht erreicht.

Reduzierter Aktionsradius

Ende Dezember 2018 schwenkte die US-Zentralbank auf einen anderen Kurs ein. Gemäss ihrem Chef Jerome Powell werde man die Datenlage mit «Geduld» ergründen. Im Klartext: keine vierteljährlichen quasiautomatischen Zinssteigerungen mehr. Seither hat sich die Notenbank weiter erklärt und auch die Rückführung der Zentralbankbilanz, oftmals gerne als «quantitative tightening» umschrieben, neu überdacht.

Ab Herbst soll die Bankbilanz nicht weiter reduziert werden. In der Konsequenz ähnlich sind auch die letzten Äusserungen der Europäischen Zentralbank (EZB) zu interpretieren. Die aktuelle konjunkturelle Schwäche, verbunden mit einer nach wie vor enttäuschenden Inflationsrate, reduziert den Aktionsradius der Geldpolitiker in Frankfurt. Hinzu kommt, dass der nach wie vor lahmende Finanzsektor auf weitere Liquiditätsspritzen angewiesen ist. In der Summe bedeutet dies einfach formuliert: eine Liquiditätshausse in der Hoffnung, dass es die Zentralbanken schon richten werden – «fingers crossed».

Enttäuschte Hoffnungen

Die positive Börsenstimmung alimentiert sich zum Zweiten aus der Hoffnung, dass die aktuellen Verhandlungen zwischen den USA und China zu einem positiven Ergebnis führen und damit das Wachstum in beiden Volkswirtschaften wieder an Dynamik gewinnt. Allerdings schwelt der Handelsstreit bereits seit mehreren Monaten. Hoffnungen wurden immer wieder enttäuscht.

Während die beiden Staatsoberhäupter aktuell eher positive Botschaften vermitteln, sind die Meldungen der Verhandlungsführer eher gemässigt zurückhaltend. Dass die aktuelle konjunkturelle Schwäche sowohl in den USA als auch in China die Partner unter Zugzwang setzt, lässt die Äusserungen der Regierungschefs aber eher als Zweckoptimismus erscheinen. Eine schnelle Lösung wäre sicherlich für alle Beteiligten, auch Europa, sicherlich von Vorteil. Hoffen wir, dass es diesmal klappt – «fingers crossed».

Defensive Ausrichtung

Nach mehr als zehn Jahren US-Wirtschaftsaufschwung kann kein Zweifel daran bestehen, dass sich der Konjunkturzyklus in der Spätphase befindet. Investoren sind gut beraten, ihre Positionen defensiv auszurichten.

Franz Wenzel gehört seit Oktober 2016 dem Team ‹Multi Asset Client Solutions› von Axa Investment Managers an. Seit Mai 2012 koordinierte er als Chefstratege die Abteilungen makroökonomische Forschung und Investment-Strategie. Zwischen 2005 und 2010 war er stellvertretender Direktor der Abteilung Research & Investment. Wenzel stiess Ende 1997 als Senior Investment Strategist zu Axa IM und war verantwortlich für die makroökonomische Analyse der Eurozone und daran angrenzender Länder. Ab 2000 beschäftigte er sich schwerpunktmässig mit dem weltweiten Aktienmarkt und Rohstoffen als Anlageklasse.

Franz Wenzel gehört seit Oktober 2016 dem Team ‹Multi Asset Client Solutions› von Axa Investment Managers an. Seit Mai 2012 koordinierte er als Chefstratege die Abteilungen makroökonomische Forschung und Investment-Strategie. Zwischen 2005 und 2010 war er stellvertretender Direktor der Abteilung Research & Investment. Wenzel stiess Ende 1997 als Senior Investment Strategist zu Axa IM und war verantwortlich für die makroökonomische Analyse der Eurozone und daran angrenzender Länder. Ab 2000 beschäftigte er sich schwerpunktmässig mit dem weltweiten Aktienmarkt und Rohstoffen als Anlageklasse.

Zuvor hatte er drei Jahre als Chief Investment Officer für das Bankhaus Metzler in Frankfurt/Main gearbeitet. Zu Beginn seiner Karriere war er als Marktstratege und Produktentwickler bei der Commerzbank in Frankfurt/Main tätig gewesen. Von 1985 bis 1988 hatte er einen Lehrauftrag im Fach Banking and Finance an der Universität Würzburg, Deutschland, wo er 1989 in Betriebswirtschaft promovierte.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.69%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.58%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.18%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.04%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.51%