Die Schweizer Börse könnte dieses Jahr mit einem Batteriehersteller das zehnte chinesische Unternehmen begrüssen. Im Hintergrund laufen - offenbar zusammen mit der UBS - die Vorbereitungen für eine Zweitkotierung.

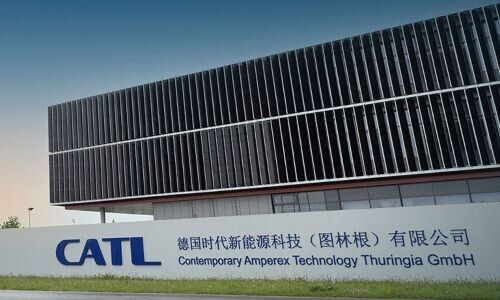

Das chinesische Unternehmen Contemporary Amperex Technology (CATL) hat Banken für den Verkauf von Global Depositary Receipts (GDR) in der Schweiz ausgewählt. Damit will sich der weltgrösste Hersteller von Batterien für Elektroautos mindestens 5 Milliarden Dollar beschaffen, wie die Nachrichtenagentur «Bloomberg» am Mittwoch mit Verweis auf mit der Angelegenheit vertraute Personen berichtet.

Die Zweitkotierung in der Schweiz könnte demnach noch in diesem Jahr erfolgen. Derzeit würden verschiedene Banken, darunter die UBS, den Aktienverkauf vorbereiten. Mit einem Volumen von 5 Milliarden Dollar würde es sich gemäss Bloomberg um die bisher grösste GDR-Emission eines chinesischen Unternehmens handeln.

Schweiz als Alternative zu USA

Mit einem Börsengang in der Schweiz würde sich der Batteriehersteller anderen chinesischen Unternehmen anschliessen, die vermehrt nach Europa drängen. Zum einen haben sich die geopolitischen Risiken erhöht. Zum andern verkomplizieren regulatorische Probleme namentlich in den USA den Zugang zu Offshore-Märkten.

An der Schweizer Börse SIX sind bisher neun Unternehmen aus China gelistet. Deren GDR werden im Handelssegment «China-Switzerland Stock Connect» gehandelt.

Erstkotierung in Shenzhen

Zürich wird als attraktiv für börsennotierte Unternehmen aus China angesehen, da die Schweiz als politisch neutral gilt. Die Börsenkotierungen wurden ausserdem durch die Ausweitung des Shanghai-London Stock Connect-Systems beschleunigt, wonach grenzüberschreitende Geschäfte für Unternehmen erleichtert werden, die bereits auf dem chinesischen Festland gehandelt werden.

Im Jahr 2017 nahm CATL bei einem Börsengang in Shenzhen rund 822 Millionen Dollar ein. Weitere 6,7 Milliarden Dollar nahm das Unternehmen gemäss Bloomberg im vergangenen Jahr bei einer privaten Aktienplatzierung auf.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.69%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.59%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.17%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.05%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.5%