Entgegen der landläufigen Meinung, Schweizer Unternehmen würden zusehends von ausländischen Firmen aufgekauft werden, zeigen neuste Daten von KPMG ein anderes Bild. Die Aktivitäten der Private-Equity-Firmen sind regelrecht eingeschlafen.

Mit 484 Fusionen und Übernahmen wurden im vergangenen Jahr 25 Prozent weniger Transaktionen als 2022 vollzogen. Damit hat sich die M&A-Szene nach zwei turbulenten Jahren wieder in Richtung Normalität bewegt, wie aus einem neuen Bericht der Beratungsgesellschaft KPMG Schweiz hervorgeht.

«Die geringere Anzahl an Deals im Vergleich zu den zwei vorherigen Rekordjahren hängt primär mit den höheren Zinssätzen und der gestiegenen wirtschaftlichen Unsicherheit zusammen», erklärt Timo Knak, Leiter Deal Advisory von KPMG Schweiz.

Schweizer Firmen auf Einkaufstour im Ausland

Entgegen der landläufigen Meinung, Schweizer Unternehmen würden zusehends von ausländischen Firmen aufgekauft werden, zeigen die jüngsten Daten ein anderes Bild: Schweizer Unternehmen haben in 216 Fällen ausländische Unternehmen respektive Unternehmensanteile erworben (45 Prozent aller Transaktionen), während ausländische Firmen in 118 Fällen Schweizer Firmen respektive Firmenanteile übernommen haben (24 Prozent der Transkationen).

Nationale Transaktionen (Schweiz/Schweiz) machten mit 86 Deals knapp ein Fünftel aller Transaktionen aus. Rund 13 Prozent aller Transaktionen sind auf ausländische Transaktionen mit Schweizer Verkäufer zurückzuführen (64 Deals).

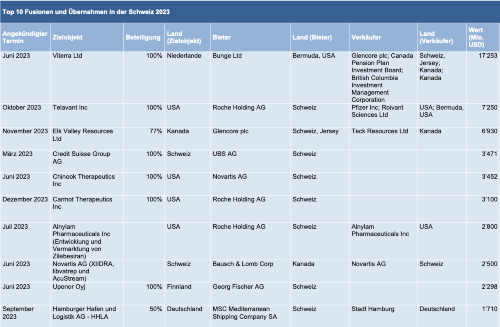

Grösste Fusionen und Übernahmen in der Schweiz 2023

Auffällig ist zudem der starke Rückgang des Deal-Volumens um fast die Hälfte, von 138,5 Milliarden Dollar im Jahr 2022 auf 72,2 Milliarden Dollar 2023. Für das laufende Jahr geht der KPMG-Bericht wieder von einer leicht steigenden Tendenz aus.

(Zum Vergrössern, Tabelle anklicken)

Rund 20 Prozent aller Transaktionen fielen 2023 auf den Sektor Industriegüter, der 98 Transaktionen und ein Deal-Volumen von rund 6 Milliarden Dollar verzeichnete. Damit verweist die Industrie erstmals seit Beginn der Coronakrise die Telekommunikations-, Medien- und Technologiebranche (TMT) auf den zweiten Platz der aktivsten Branchen auf dem M&A-Markt.

Deutlich weniger Private-Equity-Beteiligungen

Die TMT-Branche verzeichnete in 2023 mit 76 Transaktionen und einem Deal-Volumen von etwas mehr als 1,1 Milliarden Dollar deutlich weniger Aktivität als im Vorjahr mit 124 Transaktionen und einem Volumen von fast 15 Milliarden Dollar. An dritter Stelle folgt wie im Vorjahr die Pharma- und Life Sciences-Branche, mit 72 Deals und einem Volumen von fast 25 Milliarden Dollar.

Bemerkenswert ist der geringere Anteil an Fusionen und Übernahmen mit Private Equity-Beteiligung: Während Beteiligungsgesellschaften in den Vorjahren an rund einem Drittel der Transaktionen beteiligt waren, waren es 2023 weniger als ein Viertel.

Gegenläufige Preisvorstellungen

Zudem befindet sich das Transaktionsvolumen dieser Investorengruppe mit 4,8 Milliarden Dollar auf dem tiefsten Stand seit zehn Jahren (Vorjahr: 35 Milliarden Dollar). «Viele Private-Equity-Investoren haben sich im vergangenen Jahr aufgrund des schwierigen wirtschaftlichen Umfeldes auf die Optimierung ihres bestehenden Portfolios konzentriert. Zudem haben die Preiserwartungen von Verkäufern und Käufern oft nicht übereinander gepasst, was die Grundvoraussetzung eines aktiven M&A-Marktes ist», erklärt Knak.

Mit 51 Milliarden Dollar des gesamten Transaktionsvolumens entfielen in 2023 rund 70 Prozent auf die zehn bedeutendsten Fusionen und Übernahmen. Am meisten öffentliche Aufmerksamkeit erregte die Übernahme der Credit Suisse durch die UBS. Diese fällt jedoch bemessen an ihrer Grösse mit rund 3,5 Milliarden Dollar relativ bescheiden aus.

Mega-Fusion im Banking relativ klein

Die grösste Transaktion war der Verkauf des Agrarunternehmens Vittera durch Glencore an den Agrarkonzern Bunge für 17,3 Milliarden Dollar, gefolgt von der Übernahme des Biotechunternehmens Telavant durch Roche mit einem Volumen von knapp 7,3 Milliarden Dollar.

Den dritten Platz belegt Glencore, dieses Mal auf der Käuferseite für die Stahlkohledivision Elk Valley Resources von Teck Resources für 6,9 Milliarden Dollar. Diese Transaktion erfolgte nach einem gescheiterten Übernahmeversuch von Glencore für die gesamte Teck Resources zu Beginn des Jahres, als ein Angebot von knapp 31,9 Milliarden Dollar für das kanadische Bergbauunternehmen unterbreitet wurde.

Tab.: Die zehn grössten Transaktionen mit Schweizer Beteiligung im Jahr 2023 (hier klicken um zu öffnen)

IT vermehrt im Fokus bei Fusionen und Übernahmen

Für das laufende Jahr erwartet Knak, dass sowohl die M&A-Aktivität als auch das Transaktionsvolumen wieder leicht steigen werden. «Die IT-Bedürfnisse der Unternehmen werden nicht zuletzt aufgrund der aufstrebenden Künstlichen Intelligenz (KI) immer komplexer. Diese Entwicklung wirkt sich auch auf das Transaktionsgeschäft aus, wie Knak feststellt.

«Einerseits steigt die Bedeutung der IT-Due-Diligence vor einer Transaktion, um Risiken wie Systemschwachstellen und Datenschutzverletzungen frühzeitig zu erkennen. Andererseits müssen die Beteiligten sowohl bei Übernahmen als auch bei Abspaltungen sicherstellen, dass der Integrations- oder Abspaltungsprozess keinen Unterbruch der kritischen Geschäftsabläufe verursacht», erklärt der KPMG-Experte.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.69%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.55%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.18%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.06%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.51%