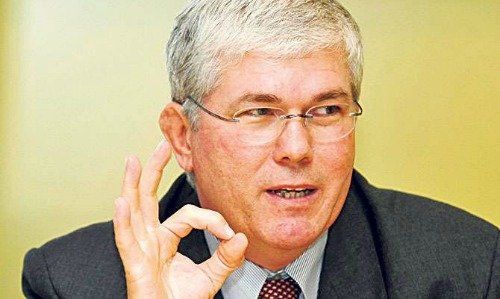

Der frühere Finma-Präsident Eugen Haltiner über die Schwachstellen in den Verwaltungsräten der Banken, eine konsistente Kreditpolitik und den Umgang mit Risiken als zentrale Herausforderung.

Die Fachschule für Bankwirtschaft (FSB), wo sich Eugen Haltiner (Bild) als Co-Leiter der Projektgruppe ‹Bank-VR-Wissen› engagiert, bietet ein Ausbildungsangebot an, das die Kompetenz von Bank-Verwaltungsräten in Sachen Risikomanagement erhöhen soll.

Im Interview mit finews.ch erläutert der frühere UBS-Generaldirektor und spätere Finma-Verwaltungsratspräsident, wie sich der Anforderungskatalog an Verwaltungsrätsmitglieder über die Zeit gewandelt hat.

Herr Haltiner, wie soll ein Verwaltungsrat einer Bank zusammengesetzt sein, damit er den heutigen Anforderungen genügt?

Die Mitglieder eines Verwaltungsrates dürfen, ja sollen sich aus unterschiedlichen beruflichen Erfahrungsbereichen rekrutieren. Das Rundschreiben «Überwachung und interne Kontrolle bei Banken» der Eidgenössischen Finanzmarktaufsicht (Finma) verlangt explizit, dass der Verwaltungsrat als Gremium die zur Wahrnehmung seiner Aufgaben notwendigen Fachkenntnisse aufweist.

«Geschäftszweck ist die Intermediation»

So muss nicht jedes Mitglied ein Spezialist etwa in Belangen des Rechnungswesens sein. Allerdings darf erwartet werden, dass in Schlüsselbereichen wie dem Risikomanagement alle über ein Mindestwissen als gemeinsame Grundlage verfügen.

Weshalb bezeichnen Sie das Risikomanagement als Schlüsselbereich?

Der Geschäftszweck einer Bank ist die Intermediation zwischen Kunden mit unterschiedlichen finanziellen Bedürfnissen – zwischen Einlegern und Kreditnehmern mit einer zeitlich unterschiedlichen Kapitalbindung, zwischen verschiedenen Währungsbedürfnissen oder zwischen Risikoneigung und Risikoscheue. Die Vergabe von Krediten enthält zudem ein Kreditrisiko in Abhängigkeit der Schuldnerqualität.

«Hinterfragen ist kein Misstrauensvotum»

Bei jedem Geschäft stellt sich für die Bank die Frage, welches und wieviel Risiko sie davon selber tragen will. Ihr Geschäft ist es, Risiken selbst zu übernehmen, sofern sie dafür entschädigt wird. Das Erkennen und Bewirtschaften von Risiken ist deshalb für eine Bank von absolut zentraler Bedeutung.

Und wo liegt nun das Problem für den Verwaltungsrat?

Das Einschätzen von Risiken ist keine exakte Wissenschaft. Aufbereitete Informationen sei es in Form absoluter Werte, sei es als Kennzahl oder bezüglich Einhaltung von Limiten mittels eines Ampelsystems sind deshalb bezüglich deren Aussagekraft immer mit Vorbehalt zu lesen.

Es braucht Kenntnisse zu den Methoden der Aufbereitung und zu den ihr unterliegenden Annahmen. Ein Hinterfragen ist deshalb zwingend und keineswegs ein Misstrauensvotum gegenüber den Erstellern.

Wie sieht es heute in der Praxis aus, und welche Schlüsse lassen sich aus Ihrer bisherigen Ausbildungstätigkeit ziehen?

In aller Regel ist das notwendige Fachwissen vorhanden, aber auf (zu) wenige Köpfe verteilt – eine breitere Abstützung führt zu mehr Diskussionen und damit zu mehr Erkenntnissen. Die Notwendigkeit einer regelmässigen Schulung auf Stufe Verwaltungsrat ist anerkannt und sie findet bei vielen Banken auch statt.

«Schwachstellen sind immer zu finden»

Nebst dem Besuch von Tagungen sind insbesondere bankspezifische Workshops eine geeignete Form, Erfahrungen und Wissen auszutauschen, da der vermittelte Inhalt sich nicht auf Beispiele sondern auf das eigene Institut bezieht.

Erkennen Sie einen Handlungsbedarf und wenn ja, welches sind die wunden Punkte?

Bei ehrlicher Analyse sind immer Schwachstellen zu finden. Die vertiefte Auseinandersetzung mit Risiken zeigt vielleicht einen Handlungsbedarf bezüglich Inhalt und Verständlichkeit der gültigen Kreditpolitik, der Konsistenz interner Reglemente und Weisungen, einer genügenden Definition von Fachbegriffen oder bezüglich Qualität der Risikoberichte.

«Nur verfügbare Liquidität hilft in der Krise»

Risikoberichte sind hochwertig, wenn sie klar strukturiert sind und nebst Zahlen, Tabellen und Grafiken auch Kommentare zur Interpretationen gewisser Informationen enthalten. Das Berichtswesen sollte zudem dynamisch sein und beobachtete besondere Entwicklungen in einer Berichtsperiode bezüglich der Risiken vertiefter darstellen sowie Aussagen über das künftig zu Erwartende enthalten.

Und was empfehlen Sie einem Verwaltungsrat konkret?

Eine intensivere Auseinandersetzung mit den Elementen Kapital und Liquidität – dem Kern, der dem Verwaltungsrat übertragenen Aufsichtspflicht. Allein das Eigenkapital ist risikotragend und nur verfügbare Liquidität hilft in der Krise.

«Stresstests müssen auch Regionales einbeziehen»

Der Verwaltungsrat kann seine Aufsichtspflichten nur wahrnehmen, wenn er einerseits versteht, wie Risiken identifiziert, gemessen, kontrolliert und bewirtschaftet werden, und er anderseits die Risikobereitschaft mit der Risikofähigkeit abstimmen kann.

Lassen sich damit Überraschungen als Folge unerwarteter Entwicklungen und eines Konjunktureinbruchs vermeiden?

Dies ist meine Überzeugung. Das Ergebnis dieser Auseinandersetzung ist eine Kapital- und Liquiditätsplanung, welche diesen Namen verdient. Strenge Stresstests, welche übergeordnete Entwicklungen aber auch regionale Aspekte einbeziehen, zeigen auf, wieviel Kapital wahrscheinlich vernichtet wird und wieviel Liquidität in extremen Verhältnissen abfliessen kann.

Der Verwaltungsrat erkennt daraus seinen Handlungsspielraum und die Notwendigkeit, allenfalls heute schon vorsorgliche Massnahmen treffen zu müssen.

Der 1948 geborene Schaffhauser Eugen Haltiner war von 2006 bis Ende 2010 Präsident der Eidgenössischen Finanzmarktaufsicht (früher Eidgenössische Bankenkommission, EBK). Heute nimmt er Dozentenaufträge wahr, unter anderem an der Fachschule für Bankwirtschaft (FSB).

Haltiner promovierte 1979 in Wirtschafts- und Sozialwissenschaften an der Universität Genf. Von 1973 bis 2006 war er für die Schweizerische Bankgesellschaft (SBG), später UBS, tätig. Seine ersten Führungsaufgaben übernahm er im Rechnungswesen. Erfahrungen sammelte er auch in New York, bevor er ins Schweizer Filialgeschäft wechselte. Als Generaldirektor übernahm er 1993 den Bereich Retailprodukte und Privatkunden.

Im Rahmen der UBS-Fusion 1998 leitete er die Zusammenführung der Geschäftseinheiten in der Schweiz. Ein Jahr darauf übernahm er als Konzernleitungsmitglied den Bereich Firmenkunden, der später mit dem Schweizer Privatkundengeschäft zur Einheit Business Banking erweitert wurde. Ab Februar 2005 war Haltiner bis zu seinem Ausscheiden aus der UBS Business Group Vice Chairman.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.56%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.53%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.25%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.11%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.55%