Die UBS hat sämtliche Affluent-Banker der CS in der Schweiz neu eingeteilt, wie Recherchen von finews.ch zeigen. Dabei kommt es zu einem Wechsel, der manche schmerzt.

Die Vorbereitungen für den Transfer von Kunden der Credit Suisse (CS) zur neuen, kombinierten UBS laufen auf Hochtouren. Nun werden davon auch die Beraterinnen und Berater erfasst, die im Heimmarkt der übernommenen Bank vermögende «Affluent»-Kunden betreuen.

Simone Westerfeld übernimmt

Wie Recherchen ergeben, sind diese CS-Angestellten in Vorbereitung der Integration des Affluent-Geschäfts in der vergangenen Woche der UBS zugeteilt worden. Das klingt nach reiner Logik, dürfte aber manchen Betroffenen sauer aufstossen: Bei der Grossbank untersteht dieser Bereich nicht dem Private Banking (Wealth Management), sondern dem Privatkunden-Geschäft (Personal Banking).

Organisatorisch bedeutet dies, dass so neu eingeteilte Bankerinnen und Banker künftig Simone Westerfeld unterstehen, die das Personal Banking bei der UBS führt. Dies, während CS-Kollegen mit den «dickeren» Büchern und den anspruchsvolleren Kunden beim Schweizer Wealth Management unter August Hatecke verbleiben.

Bisher alle im selben Boot

Bei der CS Schweiz hingegen sassen sie zuvor alle im selben Boot: Affluent-Berater, High-Net-Worth- und Ultra-High-Net-Worth-Banker waren allesamt Teil des Private Banking Switzerland unter Roger Suter, dem Nachfolger von Serge Fehr bei der Grossbank.

Die UBS Schweiz bestätigt die Neueinteilung auf Anfrage. Dies sei eine interne, strukturelle Alinierung. Für die Mitarbeitenden wie für die Kundinnen und Kunden werde sich dadurch aber nichts ändern. Keine Angaben machte die Grossbank, wie viele CS-Angestellte von der Massnahme betroffen sind. Da die Neueinteilung schweizweit Anwendung findet und Affluent-Berater einen relativ breites Segment abdecken, ist von Hunderten Mitarbeitenden auszugehen.

Vergleichbar – und doch nicht das Gleiche

Angebote bei der UBS wie bei der CS sind offenbar vergleichbar. Beide Banken haben zudem in der Vergangenheit das Affluent-Segment als Wachstumsgeschäft definiert, in dem die Institute auch in der Schweiz zulegen wollten.

Dennoch: dem Vernehmen nach hat die Einteilung weg vom illustren Wealth Management und hinüber zum Personal Banking, das auch ganz «gewöhnliche» Sparer bedient, bei manchen CS-Kräften für Frustration und neuerliche Verunsicherung gesorgt. Aus dieser Warte betrachtet hat die UBS bei der voranschreitenden Integration einmal mehr ihre eigenen Strukturen durchgesetzt; den Angestellten der übernommenen Bank bleibt nichts anderes übrig, als sich zu fügen.

Nächstes Jahr migrieren die Kunden

Tatsächlich sieht die Integration vor, dass die Marke Credit Suisse bis im Jahr 2025 ganz verschwindet. Bis Ende 2024 ist geplant, dass die wichtigsten Einheiten beider Banken unter eine gemeinsame Rechtsstruktur finden. Ebenfalls im nächsten Jahr sollen die ersten Kunden in den Kernsparten der kombinierten Grossbank auf die Plattform der UBS migrieren.

Der bevorstehende Stellenabbau – in der Schweiz sind allein 3’000 Entlassungen angekündigt – bleibt dabei die grosse Unbekannte.

-

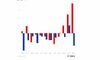

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.69%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.57%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.18%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.05%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.5%