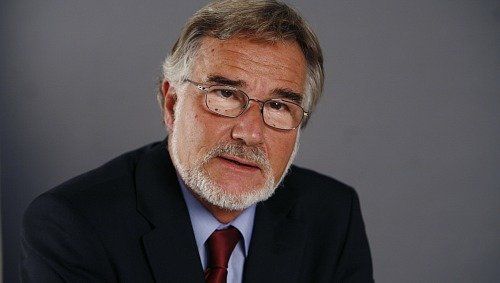

Daniel Zuberbühler, der frühere Finma-Vizepräsident und heutige KPMG-Berater, plädiert für mehr Verhältnismässigkeit bei der Regulierung der Finanzbranche.

Von Daniel Zuberbühler, Director, Senior Financial Consultant bei KPMG Schweiz

1. Was haben wir erreicht?

Basel III: Der dringendste Reformbedarf nach der Finanzkrise 2008 betrifft den Bankensektor. Mit Basel 2.5 und III schafft der Basler Ausschuss die Trendumkehr zu mehr und qualitativ besserem Eigenkapital sowie erstmals einen globalen Mindeststandard zur Liquiditätsvorsorge.

Dazu gehören: Dominanz harten Kernkapitals zur vollen Verlustabsorption im laufenden Geschäftsbetrieb; erweiterte Risikoerfassung; Leverage Ratio als Ergänzung zu risikogewichteten Eigenmittelanforderungen; ein fixer und ein variabler, antizyklischer Kapitalpuffer sowie ein kurz- und ein mittelfristiger Liquiditätsstandard.

Obschon Basel III den Banken sehr grosszügige Übergangsfristen einräumt, haben die Märkte rasch die strengeren Endziele zum Massstab genommen. Über die umstritten gebliebenen Regeln zur Liquidität und zur Leverage Ratio wird erst nach längeren Beobachtungsphasen entschieden.

Kontrolle der nationalen Umsetzung

Der Basler Ausschuss belässt es aber nicht beim Erlass neuer Standards, sondern kontrolliert auch deren nationale Umsetzung (zeitlich und inhaltlich). Überprüft wird insbesondere die Konsistenz der Berechnung der risikogewichteten Aktiven, wo enorme Unterschiede zwischen Ländern, Banken und Berechnungsansätzen auffallen.

Dieses Vorhaben ist von zentraler Bedeutung, weil nach den Erfahrungen mit internen Modellen der Verdacht besteht, dass zur Eigenkapitaloptimierung die Risiken auch unter Basel III herunter gerechnet, anstatt echt eliminiert werden. Untergrenzen für interne Modelle, gemessen an den in der Regel strengeren Standardansätzen, müssten dieser Schwindsucht Einhalt gebieten.

Too big to fail – Rahmenwerk für systemrelevante Banken

Das auf Basel III aufbauende internationale Regelwerk für global systemrelevante Banken (G-SIBs), das von der schweizerischen Too big to fail (TBTF)-Gesetzgebung befruchtet wurde, ist ein beachtlicher Fortschritt. Im Vordergrund stehen zusätzliche, nach Systemrelevanz progressiv ausgestaltete Kapitalpuffer sowie Sanierungs- und Abwicklungsmassnahmen.

Die zusätzlichen Kapitalpuffer werden jedoch kaum ausreichen, um G-SIBs krisenfest zu machen, denn sie hängen wiederum von den manipulationsanfälligen risikogewichteten Aktiven ab. Das Gegengewicht einer strengeren Leverage Ratio für G-SIBs fehlt auf der internationalen Ebene; in der Schweiz ist die Leverage Ratio zwar progressiv ausgestaltet, aber leider so kalibriert, dass sie die risikogewichteten Anforderungen gar nicht übersteuern kann.

Das Massnahmenbündel zur Verbesserung der Sanierung und Abwicklung von G-SIBs ist umfassend. Indes bleibt offen, ob und wann das Ziel erreicht wird, dass komplexe, grenzüberschreitende Grossbanken ohne Belastung der Steuerzahler liquidiert werden können.

2. Was brauchen wir noch?

Prioritäten setzen und differenzieren: Nach dem schwer verdaulichen durch die Finanzkrise ausgelösten Regulierungs-Tsunami (er geht weit über Basel III und TBTF hinaus) muss die Priorität auf der Umsetzung des Beschlossenen, der Fertigstellung der offenen Baustellen und den Nachbesserungen liegen. Zudem ist dem Grundsatz der Verhältnismässigkeit und der differenzierten Regulierung wieder vermehrt Nachachtung zu verschaffen.

Skepsis ist deshalb angebracht gegenüber einer grenzenlosen Ausdehnung des Aufsichtssystems und der Jagd auf Schatten(bank)systeme. Lohnender ist die von Andrew Haldane geforderte Begrenzung des selbstzerstörerischen finanziellen Wettrüstens um Erträge, Geschwindigkeit (Hochfrequenzhandel mit Finanzwerten) und Sicherheit (zunehmende Verpfändung von Bankaktiven, sog. asset encumbrance).

Brauchen wir eine supranationale Aufsicht?

Eine supranationale Aufsicht über G-SIBs wäre an sich sinnvoll, aber auf globaler Ebene chancenlos. Die EU-Bankenunion mit einer Zentralisierung der Aufsicht über Banken der Eurozone bei der Europäischen Zentralbank bringt wegen ihrer regionalen Beschränkung und ohne Finanzplatz London für G-SIBs wenig.

Sie ist andererseits unrealistisch, wenn sie sich nicht auf systemrelevante Banken beschränkt, sondern alle Banken der Eurozone (und auf freiwilliger Basis anderer EU-Länder) umfasst. Das komplexe Aufsichtssystem der USA dient als abschreckendes Beispiel für Aufsichtspyramiden mit überlappenden Kompetenzen.

Der «Turmbau zu Basel»

Schliesslich ist mit Andrew Haldane («The dog and the frisbee») zu fragen, ob die als Reaktion auf die zunehmende Komplexität des Finanzsystems über die letzten Jahrzehnte gewachsene Komplexität des Aufsichtssytems mit einer Mischung von mehr Risikomanagement, mehr Regulierung und mehr Aufsichtsressourcen – der Turmbau zu Basel – nicht in die falsche Richtung führt. Haldane plädiert für eine radikale Kehrtwendung zu weniger, einfacheren, robusten Regeln und weniger, aber erfahrenerem Aufsichtspersonal.

Schliesslich ist mit Andrew Haldane («The dog and the frisbee») zu fragen, ob die als Reaktion auf die zunehmende Komplexität des Finanzsystems über die letzten Jahrzehnte gewachsene Komplexität des Aufsichtssytems mit einer Mischung von mehr Risikomanagement, mehr Regulierung und mehr Aufsichtsressourcen – der Turmbau zu Basel – nicht in die falsche Richtung führt. Haldane plädiert für eine radikale Kehrtwendung zu weniger, einfacheren, robusten Regeln und weniger, aber erfahrenerem Aufsichtspersonal.

Ein Übungsabbruch und back to basics liegt nach der vorher postulierten Priorität auf Umsetzung des Beschlossenen zwar momentant nicht drin, aber in der Tendenz müsste es bei der Fortsetzung der Reformen in die von Haldane aufgezeigte Richtung gehen.

Eine ausführlichere Fassung dieses Textes finden Sie unter diesem Link.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.56%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.53%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.25%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.11%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.55%