UBS-Chef Sergio Ermotti hat «seiner» Bank ein neues Eigenkapital-Rendite-Ziel gesetzt. Für CS-Chef Tidjane Thiam ist diese Kennzahl nur etwas für «Narren». Dieser Vorwurf und sechs weitere Punkte prägen das Quartalsergebnis, findet finews.ch.

1. Das Steuer-Feuerwerk zündet nicht

«UBS überrascht die Finanzgemeinde», bewertete finews.ch am Dienstag das Quartalsergebnis der grössten Schweizer Bank. Tatsächlich hatte kaum ein Beobachter damit gerechnet, dass der Finanzriese den Gewinn gegenüber dem Vorquartal um 70 Prozent auf 2,1 Milliarden Franken steigern würde.

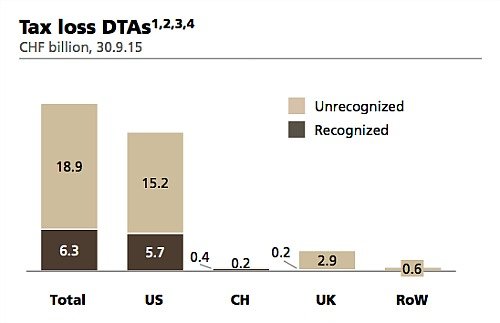

Geholfen hat der Bank dabei eine buchhalterische Regel: Auf Grund der während der Finanzkrise eingefahrenen Verluste hat die Grossbank Milliarden Franken an latenten Steuern (Verlustvorträgen) angehäuft. Mit Blick auf künftig höhere Gewinne hat sie diese nun im dritten Quartal 2015 zu Teilen aktiviert. Resultat: Eine Steuergutschrift von 1’295 Millionen Franken, welche die UBS ihrem Gewinn einmalig anrechnen darf.

Doch das Steuer-Feuerwerk zündete an der Börse nicht. Am Dienstagvormittag zeigte der Aktienkurs der UBS deutlich nach unten.

Derweil hat die Grossbank noch mehr «Munition», die sie nach Belieben abfeuern kann (siehe Grafik unten). Die UBS rechnet damit, im vierten Quartal 2015 weitere latente Steueransprüche von ungefähr 500 Millionen Franken zu aktivieren. Dazu kann sie auch auf latente Steuern in der Schweiz zurückgreifen.

2. Ist Sergio Ermotti ein Narr?

Tidjane Thiam, der neue Chef der Credit Suisse (CS), fand anlässlich der Strategieanpassung von Ende Oktober deutliche Worte. Eigenkapital-Rendite-Ziele (RoE) seien etwas für «Narren», ereiferte sich der CS-Lenker vor den Medien. Entsprechend misst sich die CS unter Thiam nicht mehr an der Kennzahl – und nimmt damit Abschied vom langjährigen «Fetisch» der Bankenchefs weltweit.

Ganz anders UBS-CEO Sergio Ermotti (Bild): Zu den Fokus-Themen seines Managements zählt er weiterhin, «Shareholder-Value» zu liefern. Entsprechend klar formulierte Ermotti wiederum seine Kapitalrendite-Ziele: Für 2016 erwartet UBS eine bereinigte Rendite auf Eigenkapital abzüglich Goodwill und anderer immaterieller Vermögenswerte (RoTE) von 2015. Im Jahr 2017 soll die Kennzahl bei «rund 15 Prozent» zu liegen kommen, mit dem Jahr 2018 darüber.

Damit huldigt Ermotti also weiter dem «Fetisch» – mit Abstrichen. In aller Stille hat die Grossbank nämlich das 15-Prozent-Plus-Ziel gegenüber dem letzten Halbjahr um zwei Jahre nach hinten verschoben.

3. Stabwechsel in den USA

Man kann es durchaus als Enttäuschung deklarieren: Der umtriebige und hoch respektierte USA-Chef der UBS, Robert «Bob» McCann, tritt ins zweite Glied zurück. Er wird Chairman im amerikanischen Markt, was gleichbedeutend ist mit einer Repräsentations-Funktion. Mit anderen Worten: Er geht der UBS im operativen Geschäft abhanden. Das ist bedauerlich, da es McCann stets gelang, dem Banking à la UBS in den USA enorm viel Gehalt zu verleihen – vor allem nach den Steuerhinterziehungs-Praktiken, die der Schweizer Grossbanken sehr viel Misskredit eintrugen.

Mit Tom Naratil übernimmt ein Banker in der Region «Americas» das Ruder, der sich bislang eher durch sein Talent in der Reorganisation von Strukturen sowie mit Kosteneinsparungs-Programmen einen Ruf geschaffen hat. Es wird sich nun weisen, ob er mit derselben Eleganz und Leichtigkeit wie McCann das nicht immer einfache USA-Geschäft anführen kann.

4. Weckruf in Asien

Seit der Jahrtausendwende galt der asiatische Markt als das Eldorado der UBS-Private-Banker. Mit gutem Grund, denn nirgendwo anders auf der Welt entstehen mehr Vermögen als zwischen Hongkong, Singapur und Schanghai. Spätestens seit dem jüngsten Crash an den Börsen Chinas ist jetzt Ernüchterung eingetreten. Das Neugeld fliesst spärlicher als in der Vergangenheit, wie den jüngsten Zahlen zu entnehmen ist – und auch der Branchemprimus UBS muss sich auf härtere Zeiten einstellen.

Das ist insofern von Belang, da das Wealth Management, also die Vermögensverwaltung für Privatpersonen, das Kerngeschäft der UBS ist – nicht umsonst bezeichnet sie sich als grösste «Wealth Managerin» der Welt.

5. Bröckelndes Geschäft mit den Superreichen

Im Geschäft mit der wohlhabenden Klientel – den so genannten Ultra-High-Net-Worth-Individuals (UHNWI) – scheint sich eine Trendwende abzuzeichnen. So flossen im dritten Quartal 2015 der UBS in dieser Sparte 4 Milliarden Franken zu, gegenüber 5,7 Milliarden im Vorjahresquartal. Auch im Vergleich zu den beiden ersten Quartalen des laufenden Jahres fiel das dritte bezüglich Neugeld enttäuschend aus.

Mit ein Grund ist neben den Turbulenzen an den asiatischen Börsen, insbesondere in China, vor allem der Run auf die reiche asiatische Kundschaft. Dass es in Fernost viel zu holen gibt, wissen auch die Credit Suisse und die Citi Private Bank. Beide Institute haben mehrmals betont, diese Geschäftssparte signifikant zu stärken.

Noch markiert die UBS in Asien mit knapp 260 Milliarden Franken an investierten Kundengeldern den Platzhirsch. Doch die Citi Private Bank ist der UBS dicht auf den Fersen. Hinzu kommt: Lokale Banken holen deutlich auf. Die DBS Bank mit Sitz in Singapur konnte ihre Kundenvermögen im vergangenen Jahr um 35 Prozent auf 73 Milliarden Dollar steigern, wie auch finews.ch berichtete.

6. Tabula rasa auf der Chefetage

Nachdem die UBS in den vergangenen Jahren auch dadurch brillierte, in der obersten Führungsetage eine gewisse Konstanz zu haben, wird ab Anfang 2016 vieles anders: Zahlreiche bewährte Mitglieder der Konzernleitung verlassen das Gremium oder übernehmen neue Aufgaben, wie am Dienstag bekannt wurde.

Ist das ein gutes Zeichen? Schwer zu sagen. Die Rochaden deuten indessen darauf hin, dass das Geschäft der UBS eine Wendung nimmt – in einem Umfeld anhaltend tiefer Zinsen, schwächerer Wachstumsmärkte in den Schwellenländern, weiter steigenden Regulierungskosten und zahlreicher makroökonomischer und geopolitischer Unwägbarkeiten.

7. Versteckte Gewinnwarnungen oder gedämpfte Erwartungen?

Mit den neu gesteckten Performancezielen ist der Ausblick der UBS auf die kommenden Quartale und Jahre etwas untergegangen. Dabei hat die Grossbank einige deutliche Hinweise darauf gegeben, dass ihre Ertragslage in absehbarer Zukunft geschwächt werden könnte.

Der Hinweis auf die gesamtwirtschaftlichen Herausforderungen und geopolitischen Probleme ist in den letzten Jahren schon Standard geworden. Kosten würden aber auch die Änderungen der «Too-big-to-fail»-Bestimmungen in der Schweiz nach sich ziehen, so die UBS.

Die Bank rechnet mit erheblichen Zinsaufwendungen. Negativ wirken sich auch die ausgebliebenen Zinserhöhungen in den USA aus. Hier ist noch völlig unsicher, ob die leitenden Notenbanken, allen voran die Federal Reserve, die Zinsen in nächster Zeit überhaupt erhöhen wird.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.61%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.53%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.3%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.14%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.42%