Fast zwei Jahrzehnte nach ihrem Eintritt ins Schweizer Private Banking muss HSBC teuer dafür bezahlen. Auf einer Übernahme von einst schreibt die anglo-chinesische Grossbank Milliarden ab.

Für eine der weltgrössten Banken endet das Jahr 2016 im Debakel. Wie die HSBC am Dienstag berichtete, fiel der Reingewinn gegenüber Vorjahr um 82 Prozent auf 2,48 Milliarden Dollar. Damit schockierte das anglo-chinesische Institut die Investoren, die ein deutlich besseres Resultat erwartet hatten.

Indes, der Gewinneinbruch geht in erster Linie auf eine Altlast zurück, mit der wohl niemand gross gerechnet hat: Insgesamt 3,2 Milliarden Dollar schrieb die HSBC nämlich auf ihrem Schweizer Geschäft ab – und die Ursache dafür liegt fast zwei Jahrzehnte zurück.

Ein ungeklärter Todesfall

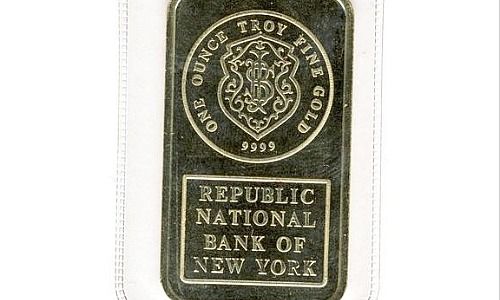

Laut der Mitteilung sind die Abschreiber nämlich vorab den Folgen des Kaufs der Safra Republic Holding im Jahr 1999 zu tun. Die Briten hatten damals dem brasilianisch-libanesischen Bankier Edmond Safra die Republic National Bank of New York und die Safra Republic Holdings für 10 Milliarden Dollar abgekauft.

Der Deal war damals offenbar in der Familie Safra, die ihr weltweites Firmenimperium von Genf aus aufgebaut hatte, umstritten. Edmonds jüngere Brüder Joseph und Moises sollen gerüchtweise gegen den Verkauf der Republic National gewesen sein. 1999 starb Edmond Safra unter unklaren Umständen bei einem Brand in Monaco.

Die heutige Banque J. Safra entstand erst im Jahr 2000, als Joseph Safra – Edmonds Bruder und einer der drei Nachkommen des Familienpatriarchen Jacob Safra – die Zürcher Uto-Bank übernahm und umtaufte. 2011 übernahm der Safra-Clan das Basler Traditionshaus Sarasin, und fusionierte die Institute zur heutigen Privatbank J. Safra Sarasin.

Ein Datendieb und seine Listen

Mit der Übernahme der Safra-Banken avancierte die HSBC ihrerseits zur grössten Auslandsbank in der Schweiz. Doch es kam bei der HSBC Private Bank in Genf zu zahlreichen Skandalen, so der Datendiebstahl des Informatikers Hervé Falciani, dessen «Falciani-Listen» seither das Swiss Banking in Atem halten. Bereits 2014 befand HSBC-Chef Stuart Gulliver, dass Teile des von den Safras übernommenen Geschäfts nicht mehr zur Bank passten.

Seither erfolgte ein Umbau des Schweizer Private Banking, der auch zahlreiche Stellen kostete. Nun zahlt die HSBC nochmals Milliarden von Dollar auf ihrem Schweizer Geschäft und hofft, damit den Schlussstrich gezogen zu haben.

«Alles hinter uns»

Die Privatbank sei restrukturiert, «all das liegt nun hinter uns», so Gulliver am Dienstag. Die Schweizer Tochter hat im Jahr 2016 einen Vorsteuerverlust von 491 Millionen Dollar erlitten, wie die Agentur «AWP» berichtete – mehr als doppelt so viel wie im Vorjahr.

Nachdem die in Genf und Zürich vertretene Schweizer Einheit ihre Aktivitäten neu positioniert hat, soll 2017 eine klare Verbesserung der Zahlen resultieren. Ein Verkauf der Schweizer Operationen, die bei der HSBC teil der Sparte Global Private Banking sind, sei nicht geplant, präzisierte der CEO.

Damit sollen die Schweizer Turbulenzen für die HSBC nun definitiv zu Ende sein – wenn es auch ein Ende mit Schrecken ist.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.55%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.53%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.27%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.11%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.54%