Teera Chanpongsang Fondsmanager von Fidelity Worldwide Investment über die Wachstumschancen der aufstrebenden Länder in Asien. Das sind die Trends.

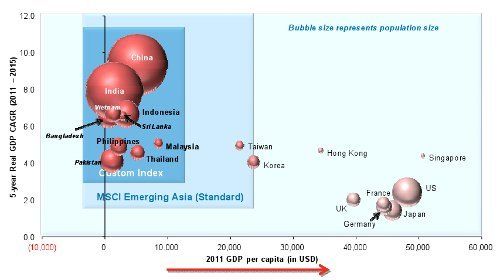

Bereits vor einem Jahr war Teera Chanpongsang in der Schweiz zu Besuch und stellte seinen «Emerging Asia Fonds» vor, wie finews.ch berichtete. Als «Emerging Asia» betrachtet der Fidelity-Fondsmanager die Länder China, Indien, Vietnam, Sri Lanka, Bangladesch, Pakistan, Malaysia, die Philippinen, Thailand und Indonesien (vgl. Grafik).

Im Vergleichsindex MSCI Emerging Asia wären noch Taiwan und Korea eingeschlossen. Diese gehören laut Chanpongsang aber nicht mehr zum «wahren» Emerging Asia, da die beiden Länder schon zu weit entwickelt seien und über ein zu hohes Bruttoinlandprodukt (BIP) pro Kopf verfügten.

Während sich an seinem Anlagestil wenig geändert hat, haben sich seine Einschätzungen zur Region gewandelt. Vor Jahresfrist war Indonesien noch Chanpongsangs Favorit. Und jetzt?

Herr Chanpongsang, was sind die wichtigsten Anlagetrends in Ihrer Region?

Herr Chanpongsang, was sind die wichtigsten Anlagetrends in Ihrer Region?

Unter dem Begriff «Emerging Asia» gibt es gleich zwei Trends: Der Konsum in China wird wieder anziehen, nachdem er vor allem im privaten Sektor in den beiden vergangenen Quartalen etwas rückläufig gewesen war. Die Regierung setzt derzeit viel daran, diesen Bereich zu fördern, um damit das Wirtschaftswachstum anzukurbeln.

Was ist der andere grosse Trend?

Im vergangenen Jahr hatten verschiedene Länder im Raum «Emerging Asia» ihre Zinsen erhöht. Inzwischen befinden wir uns in einer Phase wieder sinkender Zinsen. Bereits sahen wir Lockerungen in China und Indien. Die Absicht dahinter ist klar: Die Regierungen wollen, dass die Wirtschaft mit ausreichend Liquidität versorgt wird, so dass sie weiter floriert.

Letztes Jahr galt Indonesien als ihre bevorzugte Anlage-Destination. Wie sieht es dieses Jahr aus?

Indonesien wird sich weiterhin gut entwickeln. Doch es drohen neue Steuern, die über kurz oder lang einen inflationären Einfluss haben dürften. Das wiederum wird zu einer Zinserhöhung in Indonesien führen. Daher bevorzuge ich nun China.

Was spricht für das Reich der Mitte?

Im Gegensatz zum restlichen «Emerging Asia», wo der private Konsum teilweise bereits rund 70 Prozent des BIP ausmacht, liegt dieser Anteil in China erst bei 40 Prozent. Vor diesem Hintergrund bieten sich enorme Wachstumschancen im Konsumgüterbereich.

Auch liegt das P/E-Ratio in China im Vergleich zu den anderen Ländern in der Region «Emerging Asia» auf einem tiefen Niveau zwischen acht und neun. Die Aktien sind also vergleichsweise «billig» zu haben, was Investitionen China attraktiv macht.

Könnte die Konsumfreude der Chinesen nicht durch den immer höheren Ölpreis beeinträchtigt werden?

Das denke ich nicht. Der Ölpreis ist in den letzten zehn Jahren bereits konstant gestiegen, was sich kaum auf den Konsum ausgewirkt hat. Ausserdem ist der Ölpreis nicht spezifisch für China ein Thema. Das betrifft die ganze Welt.

Ein allzu hoher Ölpreis dürfte die Leute zu vermehrten Einsparungen zwingen, so dass sich die Entwicklung über kurz oder lang wieder entspannt. Ich sehe diesbezüglich aber keine Risiken für Anlagen in der Region «Emerging Asia».

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.63%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.55%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.21%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.08%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.53%