McKinsey: Grossbanken im Leerlauf

Das Bankfach ist ureigenstes McKinsey-Territorium. Kaum ein grosses Institut, das nicht auf die Dienste der renommierten Beratungsfirma zurückgreift und Ex-McKinseyaner in leitenden Positionen beschäftigt.

Das Swiss Banking macht da keine Ausnahme: Tidjane Thiam, der Chef der Credit Suisse (CS), diente ebenso für McKinsey wie Martin Blessing, der Co-Chef der neuen Vermögensverwaltungs-Superdivision bei der UBS, oder UBS-COO Sabine Keller-Busse.

Doch die Alumni am Ruder der weltweiten Grossbanken agieren nach den Massstäben von McKinsey glücklos. In der neuesten Ausgabe der weltumspannenden Studie «Global Banking Annual Review» kommen die «Mackies» zum Schluss, dass die Erträge der 1'000 grössten international tätigen Institute während der Finanzkrise kollabiert sind und nach einer kurzen Erholung seit 2013 stagnieren.

Blutleere Erträge

Als «blutleer» bezeichnet der Report, der finews.ch vorliegt, den Trend bei den Einkünften. In den letzten fünf Jahren seien die Erträge der Branche im Schnitt mit jährlich 2 Prozent gewachsen – das ist weniger als die Hälfte der von McKinsey errechneten historischen Rate fürs Banking von 5 Prozent.

Dies, obwohl die Grossbanken in all den Jahren schmerzhafte Anstrengungen unternommen haben, um ihr Geschäftsmodell an die Anforderungen der Nachkrisen-Zeit anzupassen. Insbesondere umfasste dies den Rückbau des kapitalintensiven Investmentbankings zugunsten der Vermögensverwaltung. Die Schweizer UBS war ab 2012 Pionierin solcher Massnahmen; 2015 schlug CS-CEO Thiam in seiner Strategieanpassung dieselbe Richtung ein.

Aktienkurse unter Druck

Der Geschäftsgang der beiden grossen Häuser zeigt exemplarisch, dass es damit noch nicht getan ist. Die Profitabilität hat zugenommen und die Gewinne sind sowohl bei der UBS wie auch bei der CS berechenbarer geworden. Ebenso hat sich die Kapitalisierung entschieden verbessert. Doch das Wachstum, das für die Sicherung nachhaltiger Erträge unabdingbar ist, stellt sich nur punktuell ein. Vor allem aber stehen die Aktienkurse beider Geldhäuser unter starkem Druck.

Sicherer seien die Banken zwar geworden. Der Geschäftsgang der Institute befinde sich aber im «Leerlauf», konstatieren die Experten.

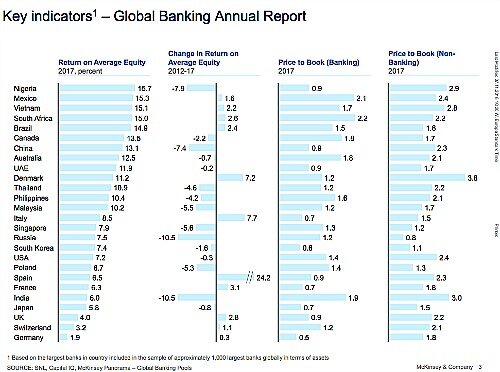

Das hat vor allem aus Investorensicht einschneidende Folgen. Mit einer Eigenkapital-Rendite zwischen 8 und 9 Prozent in den letzten fünf Jahren hätten sich die Grossbanken im Mittelfeld der diversen Branchen entwickelt. Das Kurs-Buchwert-Verhältnis (KBV) der Bankaktien sei aber das schlechteste aller Sektoren, und noch tiefer als jenes etwa von Versorgern.

Schweizer Institute unter Zugzwang

Wie die Daten von McKinsey zeigen, sind die Schweizer Grossbanken hier besonders gefordert. Bezüglich Eigenkapital-Rendite machen sie beinahe das Schlusslicht im weltweiten Vergleich, und auch hierzulande hinkt das KBV der Banken jenem anderer Branchen hinterher (siehe Grafik unten).

Laut den Beratern spiegelt die tiefe Bewertung das fehlende Vertrauen der Investoren in die Zukunft des Banking wider. Die Anleger, so McKinsey, fragten sich, ob es den Instituten gelingt, aus dem blutleeren Trend auszubrechen und das traditionelle Geschäft neu zu erfinden. Ebenso spielt die Furcht vor der Disruption hinein, welche die Experten teilen.

Ende 2017 kamen sie in einer anderen Studie zum Schluss: Wenn sich die Kunden in grosser Menge weg von den Banken und hin zu digitalen Anbietern wie Amazon bewegen, erodiert die Eigenkapitalrendite der Geldhäuser bis 2025 von durchschnittlich 9 auf rund 5 Prozent. Und dann falle der Vorhang über dem Sektor.