Swiss Private Banking – überraschende Zäsur in Asien

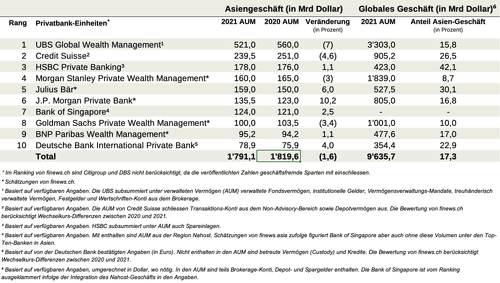

Es sind nur einige Dutzend Basispunkte, und dennoch markieren sie für das Geschäft mit schwerreichen Asiaten eine Zäsur. Wie aus einem exklusivem Ranking des in Singapur und Hongkong angesiedelten Finanzportals finews.asia hervorgeht, sind die verwalteten Vermögen (AUM) der führenden Banken in der Region im Jahr 2021 um 1,6 Prozent auf 1,82 Billionen Dollar zurückgegangen (siehe Tabelle unten).

Dies auf einem Markt, der seit Jahren als die Wachstumshoffnung schlechthin im Private Banking gilt.

Resilienz reduziert

Für den historischen Rücksetzer gibt es diverse Gründe. Das globale «De-Risking» an den Börsen hat auch in Asien Buchwert vernichtet. Corona-bedingte Störungen beeinträchtigten den Erwerb von Vermögenswerten und verlangsamten die Entscheidungsfindung der Kunden. Die politische Unsicherheit, zumal in Hongkong, führte zu nachhaltigen Veränderungen im Verhalten bestimmter Kundensegmente.

Doch die schlechte Marktentwicklung – vor allem im chinesischen Technologie- und Immobiliensektor – reicht nicht aus, um den untypischen Rückgang der Kundengelder zu erklären. Denn in der Vergangenheit erweis sich die Region diesbezüglich als sehr resilient: Ein oder zwei schlechte Börsenjahre vermochten das Wachstum der verwalteten Vermögen nicht zu beeinträchtigen.

So litten China-Aktien im Jahr 2015 unter noch heftigeren Turbulenzen als in den vergangenen Monaten, nachdem sich der Shanghai Composite Index von seinem Höchststand aus fast halbiert hatte. Anfang 2016 verlor der Index dann wegen einer Elektrizitätspanne einen Viertel seines Werts. In diesen beiden Jahren verzeichneten die aktuellen Top-Ten Privatbanken Asiens aber ein Wachstum bei den verwalteten Vermögen von 8,7 respektive 6,3 Prozent.

Banken als Bremser

Anders als in den Jahren zuvor sind es nun die schlechte Stimmung und die noch schlechteren Aussichten, welche die traditionell Trading-affinen Reichen Asiens belasten. Dabei zieht sich diese Klientel nicht nur von sich von den Börsen zurück; die Banken halten sie auch aktiv davon ab, mehr Risiken in ihre Portefeuilles zu packen.

Das hat Spuren in den Geschäftsausweisen hinterlassen. Die Credit Suisse (CS) etwa erklärte in ihren Ergebnissen für das erste Quartal 2022, dass sie dem April 2021 ein De-Risking in ihrem Vermögensverwaltungs-Geschäft durchführt. Dabei wies die Grossbank auf ein erhebliches Konzentrationsrisiko in Asien hin, wo sie einen Rückgang der verwalteten Vermögen um 1,1 Prozent auf 218,8 Milliarden Franken und einen Nettoabfluss von 1,1 Milliarden Franken im Jahr 2021 meldete.

Standort-Rivalität unter neuen Vorzeichen

Und obwohl die Schweizer Konkurrentin UBS im vergangenen Jahr bei den Netto-Neugeldern über sich hinauswuchs (26,4 Milliarden Dollar gegenüber 25 Milliarden Dollar im Jahr 2020), reichte dies nicht aus, um den Rückgang der verwalteten Vermögen um 39 Milliarden auf 521 Milliarden Dollar in der Region auszugleichen.

Wobei sich zeigte, dass die Banking-Hubs Singapur und Hongkong, wo die beiden Schweizer Institute stark verankert sind, ebenfalls ein Teil der Rechnung sind. So wurde Hongkong durch die anhaltende politische Unsicherheit und die Verschärfung der Corona-Massnahmen doppelt hart getroffen. Singapur hingegen behielt den Status Quo weitgehend bei und öffnete sich nach und nach wieder für den Reise- und Geschäftsverkehr.

Besonders gut schnitten in der Folge Privatbanken ab, die im Stadtstaat bereits stark vertreten waren und nicht zu stark auf Hongkong gesetzt hatten.

China-Banker emmigrieren nach Singapur

So verzeichnete die Private-Banking-Sparte der Deutschen Bank – deren Asien-CEO Alexander von zur Mühlen in Singapur und nicht in Hongkong sitzt, wo noch sein Vorgänger residierte – einen währungsbereinigten Anstieg der verwalteten Vermögen in Asien um 13 Prozent auf 69,7 Milliarden Euro. Das macht die Sparte zum Spitzenreiter beim Wachstum. Damit würden die Deutschbanker wohl hinter der Liechtensteiner Fürstenbank LGT liegen, die vergangenen August rund 76 Millionen Franken an Vermögen in Asien und Nahost auswies; gesonderte Zahlen zum Asien-Geschäft des Instituts liegen finews.ch allerdings nicht vor.

Ein bemerkenswerter Wachstumstreiber war auch die Ankunft von China-Bankern in Singapur, die im Zuge der Proteste in Hongkong im Jahr 2019 immer gefragter wurden. Die J.P. Morgan Private Bank beispielsweise lancierte im selben Jahr eine China-Abdeckung von Singapur aus und kündigte an, die Grösse des Teams Ende 2020 zu verdoppeln. Dies, um die Vermögen einzufangen, welche mit der Übersiedlung chinesischer Unternehmen in den Stadtstaat fliessen. Die asiatischen Vermögen bei der amerikanischen Privatbank stiegen 2021 um 10,2 Prozent auf 135,5 Milliarden Dollar.

Am besten vor Ort

Für Privatbanken, die über die traditionellen Finanzzentren Asiens hinausgehen, um Kunden in den Onshore-Märkten direkt zu erreichen, spürten im vergangenen Jahr sogar noch mehr Diversifizierungs-Vorteile.

Das Zürcher Traditionshaus Julius Bär verkörperte dies am besten mit einer mehrgleisigen Onshore-Strategie für verschiedene Märkte in der Region, die einen wesentlichen Beitrag zum Anstieg der verwalteten Vermögen um 6 Prozent auf 159 Milliarden Dollar im Jahr 2021 leistete.

Die Schweizer Privatbank unterhält in China zudem eine Kooperation mit dem Beijing International Wealth Management Institute, eine strategische Partnerschaft mit Nomura in Japan und eine Onshore-Einheit in Indien, um das globale Geschäft mit Auslands-Indern zu ergänzen.

Das Ende des lockeren Geldes

Ende 2020 enthüllte das Institut zudem die Ambitionen, dank des Joint-Venture mit der Siam Commercial Bank in Thailand rund 30 Milliarden Dollar an Vermögen zu erobern.

Von den vielen einzigartigen Merkmalen der Private-Banking-Kunden in der Region ist eines der bekanntesten die Tendenz zur Heimatverbundenheit, die durch eine hohe Konzentration von Investitionen in vertraute lokale Namen gekennzeichnet ist. Während die vergangenen Jahre mit lockeren monetären Bedingungen und starken Wachstumsaussichten viele in die Lage versetzten, beeindruckende Renditen zu erzielen, zeigt sich nun der Wert einer internationalen Diversifikation.

Festland-China noch schwieriger als zuvor

Jene Privatbanken, die immer noch stark vom Kundensegment im Grosssraum China abhängig sind, werden die in den nächsten Monaten wohl zu spüren bekommen. Angesichts der Null-Covid-Strategie des Regimes in Peking und der geopolitischen Risiken dürfte sich dieser Markt als noch schwieriger erweisen als zuvor.

Dagegen wird die Diversifizierung Richtung Singapur und in die asiatischen Onshore-Märkte nicht zwingend zu einem rekordverdächtigen Erwerb von Vermögenswerten führen, aber als Puffer dienen, um die Unsicherheiten mit der zweitgrössten Volkswirtschaft der Welt auszugleichen.

Mitarbeit: Roger Sandmeier (Grafik)