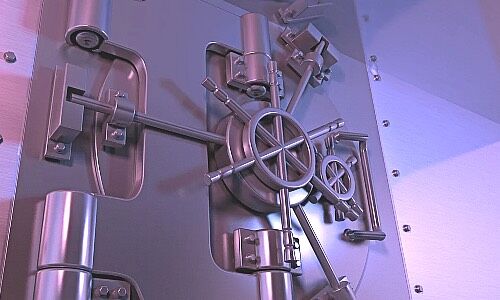

Corona: Banken horten Liquidität

Banker nehmen dazu ungern öffentlich Stellung. Aber in Zeiten von Corona ist es das Thema schlechthin: Liquidität. Via die Schweizer Banken hat der Bund 40 Milliarden Franken an Notkrediten für Firmen auf den Weg gebracht – ein Paket, das täglich dahinschmilzt.

Während die Bundesmilliarden im Rampenlicht stehen, zeichnet sich am Geldmarkt ein Szenario ab, das seit der Finanzkrise von 2008 gefürchtet ist: Die Geldinstitute horten selber Liquidität. Der unbesicherte Geldmarkt, wo Banken gewöhnlich Geld an die Konkurrenz ausleihen, hat sich laut mehreren Quellen massiv verengt und verteuert. Dort wechseln Summen zu Zinsaufschlägen von bis zu 50 Basispunkten den Besitzer.

Wer sitzt auf faulen Eiern?

Alles drängt stattdessen in den besicherten Repomarkt. Dort vergeben die Institute Geld gegen ein Wertschriftenpfand; dieser Handel funktioniert leidlich, trägt aber wenig zur Liquiditätssituation des einzelnen Instituts bei. «Ausgeliehene Gelder werden nicht verlängert, die Institute behalten die Mittel bei sich», schildert ein Kenner die Lage.

Dabei agieren die Banker durchaus rational. Nach dem Börsencrash vom vergangenen März, bei dem die Aktienmärkte teils im zweistelligen Prozentbereich korrigierten, müssen sie annehmen, dass gewisse Institute auf «faulen Eiern» in der Bilanz sitzen. An solche Partner vergibt man nur ungern Geld – zumal die Liquidität so kostbar geworden ist.

Bangen um die Sparquote

Denn einerseits besteht ein enormer Bedarf an frischen Mitteln seitens der Unternehmen; alle befragten Banker rechnen damit, dass die Notkredite des Bundes nicht lange vorhalten. Das führt anderseits dazu, dass die Liquiditätszufuhr der Banken selber gestört ist. Im Normalfall erhalten sie Geld als Cashflow von den Firmen zurück. Unklar ist auch, wie sich in der Krise die Sparquote von Unternehmen und Privaten entwickeln wird: Der Löwenanteil der Mittel für die Refinanzierung stammt bei Retailbanken aus Spargeldern.

Eine Quelle bringt es auf den Punkt: «Der Liquiditätsbedarf für die Banken steigt, aber es gibt nicht mehr Zufuhr.» Anders als im Jahr 2008 ist die Liquiditätsklemme derzeit symmetrisch, trifft also nicht einzelne Institute, die dann in Schieflage zu geraten drohen. Noch gibt es keine «Krisengewinnler» im Swiss Banking; vor zwölf Jahren zogen etwa die Postfinance und die Kantonalbanken massiv Liquidität an.

Ärger über «Swiss Finish»

Vom Regulator und den Währungshütern dürfen die Institute in dieser besonderen Situation nicht zu viel erwarten. Die Schweizerische Nationalbank (SNB) darf Banken nur gegen Deckung finanzieren. Derweil hält die Eidgenössische Finanzmarktaufsicht generell an der Liquiditätsquote (Liquidity Coverage Ratio LCR) fest. Die im Zuge des Regulierungswerks Basel III installierte Kennzahl zur Bewertung des kurzfristigen Liquiditätsrisikos von Banken setzt die liquiden Mittel einer Bank in Beziehung zu den erwarteten Abflüssen innert Monatsfrist.

Während Eigenkapital-Puffer und Kennzahlen wie die Leverage Ratio aufgeweicht wurden, müssen die Schweizer Banken achtgeben, dass sie die LCR-Vorgaben nicht ritzen. Das animiert die Institute zusätzlich, Liquidität zu horten. Das Festhalten an der LCR ist ein Schweizer Phänomen – die Europäische Zentralbank etwa hat ihre Vorgaben diesbezüglich wegen der Coronakrise bereits aufgeweicht. Kein Wunder, beklagen hiesige Banker erneut den «Swiss Finish».

Die Krux mit der Freigrenze

Anderseits erwiesen sich verordnete Massnahmen teils als kontraproduktiv. Indem die Schweizerische Nationalbank (SNB) die Freigrenze für Strafzinsen auf Sichteinlagen für Banken anhob, entlastete sie zwar das operative Geschäft der Branche. Doch die Geldhäuser reagierten anders als erwartet: Weil sie nun mehr Geld straflos bei der Notenbank parkieren dürfen, tun sie genau das – was dem Markt laut Quellen mehrere Milliarden an Liquidität entzogen hat.

Kenner erwarten, dass der Transmissions-Mechanismus für die Liquidität gestört bleibt, so lange der Lockdown anhält. Auch am Schweizer Geldmarkt werden also die behördlichen Lockerungen ungeduldig erwartet.