Hypotheken: Jetzt geht es den Banken an die Substanz

Zehnjährige Festhypothek ab 0,98 Prozent! Hypothek ablösen, jetzt ab 0,7 Prozent! Eine kurze Internet-Recherche belegt es: Am Schweizer Hypothekarmarkt sind die Anbieter mit den Zinsen ganz unten angelangt.

Dafür haben sie nicht lange gebraucht. Noch vor zehn Jahren stieg der Hypothekarzins munter an – zehnjährige Festhypotheken gingen 2007 zu über 4 Prozent über den Ladentisch. Für Schweizer Retailbanker sind das heute Werte wie von einem anderen Stern. Dazwischen liegt die Finanzkrise, und ab 2014 kamen dann noch die Negativzinsen der Schweizerischen Nationalbank (SNB) hinzu.

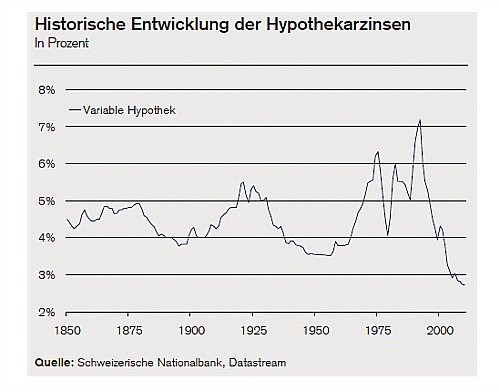

So tief wie seit 160 Jahren nicht mehr

Seither haben die Hypothekarzinsen historisch tiefe Werte erreicht. Wie Daten der SNB zeigen, sind die sie hierzulande so niedrig wie in den letzten 160 Jahren nicht mehr (siehe Grafik unten). Ganze Bankergenerationen waren nie mit einem solchen Umfeld konfrontiert. Umso schwieriger ist es für den Berufsstand heute, Halt zu finden. Dabei hat, wie sich zeigt, der grosse Aderlass für die Branche wohl erst begonnen.

(Quelle: SNB/Finanzmonitor)

Denn mit dem tristen «Jubiläum» der Finanzkrise beginnt im Schweizer Retailbanking eine weitere Spätfolge, ihre Wirkung zu entfalten. So laufen inzwischen die letzten «guten Jahrgänge» langer Festhypotheken aus. Bis 2009 hatten sich zehnjährige Festhypotheken tendenziell noch verteuert. Doch danach kam der jähe Absturz (siehe Grafik unten).

(Quelle: Comparis)

Ablösung zu einem Bruchteil

Im Tagesgeschäft bedeutet dies: Jede hochverzinste Vorkrisen-Hypothek wird mit einem Nachfolgeprodukt abgelöst, das nur einen Bruchteil des bisherigen Hypozinses einspielt. Konkret heisst das: Jetzt geht es an die Substanz für die Banken.

Das zeigt das Beispiel der Berner Regionalbank Valiant. Verlangte das Institut Ende März 2007 noch 4 Prozent Zinsen auf einer zehnjährigen Festhypothek, so waren es im letzten März noch 1,66 Prozent. Bei fünfjährigen Festhypotheken sank der Zins in derselben Frist von 3,85 auf 1,20 Prozent.

Valiant koppelt seine Preisgestaltung wie die meisten anderen Institute an den Interest-Rate-Swap-Zinssatz. Dieser fiel 2016 auch bei den zehnjährigen Laufzeiten in den negativen Bereich (siehe Grafik unten).

(Quelle: Valiant)

Alte Rezepte taugen immer weniger

«Diese Zahlen zeigen den Druck auf die Zinsmarge, da neue Hypotheken deutlich tiefer verzinst werden als solche, die vor fünf oder zehn Jahren abgeschlossen wurden», erklärt ein Sprecher des Instituts gegenüber finews.ch.

Demgegenüber relativiert die Genossenschaftsbanken-Gruppe Raiffeisen Schweiz auf Anfrage. Einer früher gewährten Festhypothek mit höheren Zinsen stehe auch eine damals getätigte Refinanzierung oder ein Absicherungsgeschäft mit höheren Zinsen gegenüber. Das neue Geschäft, also die neue Hypothek und die neue Refinanzierung, erfolt auf einem tieferen Zinsniveau, ohne dass darunter die Marge der Bank leiden muss, so Raiffeisen.

Der Margenschwund ist für die meisten im Zinsengeschäft tätigen Häuser jedoch Realität. Doppelt problematisch ist dabei, dass sie ihre bisherigen Gegenmassnahmen weitgehend ausgeschöpft haben.

- Spargelder: Auf der Passivseite der Bankbilanz haben die Institute die Zinsen praktisch auf Null gesenkt. So liess sich der Margenschwund auf der Aktivseite einigermassen kompensieren. Negativzinsen an die Kleinsparer zu verrechnen – das ist nicht zuletzt aus politischen Gründen kaum zu empfehlen. Weil auf der Aktivseite jedoch kein nennenswerter Zinsanstieg in Sicht ist, wird der Druck auf die Zinsmarge weiter zunehmen.

- Preise: Nach dem Frankenschock Anfang 2015 konnte die Bankbranche überraschend die Hypozinsen erhöhen. Doch nun kann sie sich das angesichts der Konkurrenz von aussen kaum mehr leisten. «Wir stellen fest, dass Versicherer und Pensionskassen bei der Refinanzierung langlaufender Hypotheken viel kompetitivere Preise stellen können», stellt der Hypothekenvermittler Moneypark auf Anfrage fest.

- Regulation: Die SNB zwingt die Banken, Hypotheken mit zusätzlichem Eigenkapital zu hinterlegen. Hinzu kommen Verhaltensregeln seitens der Eidgenössischen Finanzmarktaufsicht (Finma). Das Korsett sitzt fest: Raiffeisen – die Nummer eins im Schweizer Hypogeschäft – wurde jüngst zurückgepfiffen, als sie versuchte, Vergabekonventionen zu lockern.

- Spar- und Absicherungsmassnahmen: Die Inlandbanken haben seit der Finanzkrise kontinuierlich Kosten eingespart. Auch dort ist das Potenzial nicht mehr gross. Vor Filialschliessungen und Entlassungen im grossen Stil schreckt die Branche aber noch zurück. Derweilen agierten einzelne Institute in den letzten Jahren äusserst geschickt im Zins-Hedging. Doch das kostet Geld und kann je nach Wette daneben gehen.

Kurz – die alten Rezepte wirken immer weniger, wie auch Thomas Ulrich, Präsident des Zürcher Bankenverbands, feststellt. «Im aktuellen Negativzinsumfeld ist es sicherlich so, dass die Gewinnspanne im klassischen Zinsdifferenzgeschäft viel kleiner oder fast gleich Null geworden ist», mahnt er. Dies fordere die Banken, neue Wege zu finden, um die Profitabilität wieder steigern zu können, sagt der Branchenvertreter.