Banken vernachlässigen ihre besten Kunden

Vordergründig sieht die Welt in der Vermögensverwaltung noch ganz in Ordnung aus. Im vergangenen Jahr überstiegen die weltweiten Privatvermögen erstmals die Marke von 200 Billionen Dollar – konkret beliefen sie sich auf 202 Billionen Dollar, wie dem neusten Global Wealth Report 2018 zu entnehmen ist, den das Beratungsunternehmen Boston Consulting Group (BCG) am Donnerstagabend publizierte.

Das Plus von 7 Prozent (in den jeweiligen Lokalwährungen) respektive von gar 12 Prozent (in Dollar) bei den weltweiten verwalteten Kundengeldern ist allerdings zu einem grossen Stück der positiven Börsenentwicklung im vergangenen Jahr zu verdanken – und weniger dem Netto-Neugeldwachstum in der Finanzbranche.

Tiefere Erträge

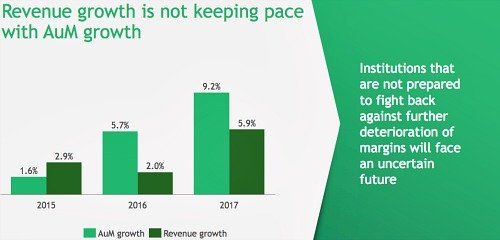

Dies zeigt sich besonders gut am Verhältnis zwischen dem Wachstum der Kundengelder und der damit erzielten Erträge, wie BCG-Partnerin Anna Zakrzewski vor den Medien in Zürich erklärte. Während die Vermögen im Durchschnitt der vergangenen zwei Jahre um 9,2 Prozent zulegten, erhöhten sich die damit erzielten Erträge lediglich um 5,9 Prozent (vgl. Grafik unten).

Mit anderen Worten: Trotz mehr Geld auf den Konten gelang es den Banken nicht, im selben Ausmass ihre Erträge zu steigern. Zurückzuführen ist dies zum einen auf den anhaltenden Preisdruck in der Branche, ausgelöst durch den verschärften Wettbewerb und die Digitalisierung. Zum anderen auf die steigenden Kosten, namentlich wegen der Regulierung.

Das zeigte sich im vergangenen Jahr besonders gut auch in der Schweiz, wo sich die verwalteten Vermögen im Private Banking auf mittlerweile 3,8 Billionen Franken belaufen, was gegenüber 2012 einem Zuwachs von 3,5 Prozent entspricht. In diesem Zeitraum von fünf Jahren verschlechterte sich allerdings das Verhältnis zwischen den erzielten Erträgen und den verwalteten Vermögen (Return over Assets under Management) um ganze 15 Prozent (vgl. Grafik unten).

Weniger verdient haben viele Banken vor allem im traditionellen Offshore-Geschäft – namentlich mit europäischen Kunden –, wo nach dem Wegfall des Bankgeheimnisses und der Einführung des Automatischen Informationsaustauschs (AIA) viele Gelder in die jeweiligen Domizilländer der Kunden zurückflossen. Ob sich diese verlorenen Mittel durch neue Vermögen kompensieren lassen, muss sich erst noch weisen.

Schlecht bediente Kunden

- Seite 1 von 2

- Weiter >>