UBS: Iqbal Khan startet mit Rückenwind

Die Vermögensverwaltung der UBS konnte im dritten Quartal 2019 liefern: Dank höheren Erträgen und höherem Vorsteuergewinn in der wichtigsten Division übertraf der Reingewinn der Bank die Erwartungen der Finanzanalysten.

Neben CEO Sergio Ermotti dürfte dieses Resultat auch den frisch gebackenen Co-Chef der Vermögensverwaltung, Iqbal Khan, freuen. Die Erwartungen an den Nachfolger des glücklosen Martin Blessing sind hoch, nachdem er bis Ende Juni 2019 bei der UBS-Konkurrentin Credit Suisse in der internationalen Vermögensverwaltung für dicke Margen verantwortlich gewesen war.

Animation in den Sommerferien

Den Kundenberatern der UBS ist es im dritten Quartal 2019 gelungen, ihre Kunden auch in den Sommerferien zum Trading zu animieren. Auch der Zinsertrag und die Einnahmen aus Gebühren für regelmässige Dienstleistungen übertrafen die Erwartungen. In dieser zentralen Ertragskategorie konnte die UBS das Vorjahresquartal allerdings nicht egalisieren, obwohl die investierten Vermögen seitdem auf ein neues Rekordniveau gestiegen sind.

Den übertroffenen Erwartungen zum Trotz hinkt die grösste Vermögensverwalterin der Welt ihrer wichtigsten Rivalin CS in einigen Bereichen hinterher. So generiert die Bank gemessen an den Kundengeldern weniger Gewinn als die kleinere Konkurrentin.

Tiefe Zinsen drohen

Das liegt unter anderem daran, dass Khans frühere Arbeitgeberin sehr viel stärker auf Darlehen an die reichen Kunden setzt als die UBS. Ob der hochgelobte Manager, der unter turbulenten Umständen die Bank gewechselt hat, diese Ertragsquellen auch bei der UBS anzapfen kann, ist fraglich.

Die Bank warnte am Dienstag, die anhaltend tiefen Zinsen würden den Netto-Zinsertrag künftig weiter drücken. Der neue Chef der Vermögensverwaltung ausserhalb Amerika müsste seine Leistung also in einem schwierigeren Umfeld wiederholen.

Volatiler Handel

Aus dem Handel kommt im Wealth Management der volatilste Teil der Erträge. Auf Rückenwind in Form anhaltend positiver Resultate in diesem Bereich kann Khan also nicht zählen, während er den Rest der Division umbaut.

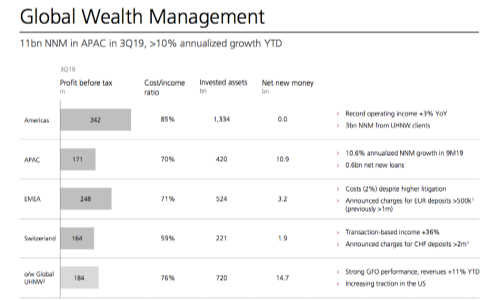

Um nachhaltig die Margen zu heben und das angestrebte Kosten-Ertrags-Verhältnis von 70 Prozent (aktuell steht die Kennzahl bei 77,7 Prozent) zu erreichen, müsste er also Kosten sparen. Das Kostenproblem stammt allerdings hauptsächlich aus den USA, wo unter Naratils Führung zwei Drittel der Kundenberater 53 Prozent der verwalteten Vermögen betreuen (siehe Bild oben, zum Vergrössern klicken).

Scharf beobachteter Khan

Um das dortige Geschäftsmodell näher an den Rest der Welt zu bringen, setzt die UBS vermehrt auf schwerreiche Kunden, wie auch finews.ch schon berichtete. Ausserdem steht Naratil schon länger beim Einstellen von neuen Beratern auf der Bremse. Das wirkt sich zwar positiv auf die immer noch hohen Kosten aus, führt aber auch zu Abflüssen von Vermögen.

Trotzdem ist es Khan, der unter scharfer Beobachtung steht, auch weil er als Kronprinz von CEO Ermotti gilt. Ob er sich weiterhin für diesen Job empfiehlt, indem er bis in zwei Jahren die strategischen Vorgaben erreicht, wird sich zeigen müssen.