Finma zieht die Schraube beim Enforcement an

Die Eidgenössische Finanzmarktaufsicht (Finma) hat am Dienstag den Geschäftsbericht für 2022 vorgelegt. Die traditionelle Konferenz dazu verschiebt die Behörde auf einen unbestimmten Termin, wie auch finews.ch bereits berichtete.

Im Berichtsjahr, das von ausserordentlichen geopolitischen Spannungen – so den Sanktionen gegen russische Bankkunden – und von ökonomischen Unsicherheiten geprägt war, musste die Aufsicht so manches Risiko im Auge behalten. Und sie musste öfter durchgreifen.

Viel mehr Personen abgeklärt

So nahm die Finma in der Rechtsdurchsetzung (Enforcement) im Berichtsjahr über 850 Abklärungen vor und schloss 39 Verfahren gegen Gesellschaften und natürliche Personen ab. Dies verglichen mit 763 Abklärungen und 34 Verfahren im Jahr 2021. Die Behörde konstatierte eine Zunahmen der abgeschlossenen Fälle um mehr als 10 Prozent. Zurückgegangen ist hingegen die Amtshilfe gegenüber ausländischen Behörden, die von 333 auf 276 abgeschlossene Gesuch sank.

Ein Augenmerk richtete die Aufsicht auch auf Einzelpersonen: Die Anzahl der abgeschlossenen Abklärungen schnellte im bewilligten Bereich zum Vorjahr auf 50 von 7 hoch. Die Anzahl der abgeschlossenen Enforcement-Verfahren im bewilligten Bereich sank jedoch auf zehn von elf Fällen.

Spygate-Verdächtige springen lassen

Dabei konnten zwei ungenannte Personen in der Spygate-Affäre um bespitzelte Mitarbeitende bei der Credit Suisse ihren Kopf aus der Schlinge ziehen – die gegen sie im Herbst 2021 eingeleiteten Enforcement-Verfahren wurden eingestellt, nachdem die Betroffenen auf eine weitere Tätigkeit im Finanzsektor verzichtet hatten. Die Aufsicht will nun auch die Berichterstattung zu Enforcement-Verfahren ausbauen, etwa mir der Publikation von Erwägungen zu ausgewählten Verfügungen.

In den vergangenen Tagen hat die Finma-Führung öffentlich nach noch mehr Durchsetzungskraft im Enforcement-Bereich gerufen. So forderte Finma-Präsidentin Marlene Amstad für ihre Behörde die Möglichkeit, Bussen zu verteilen und Zwangsmassnahmen gegen fehlbare Manager zu verhängen. Und Direktor Urban Angehrn beklagte, die Behörde sei in der Kommunikation der Fälle eingeschränkt. Derzeit seien die Hürden bei der Bestrafung von Einzelpersonen sehr hoch.

Nicht zum Nulltarif

Allerdings gibt es den Wachhund schon heute nicht zum Nulltarif. Neue gesetzliche Aufgaben sowie die zunehmende Komplexität erhöhten die Anforderungen an die Aufsichtstätigkeit und führten zu steigenden Aufwänden, wie die Behörde am Dienstag festhielt.

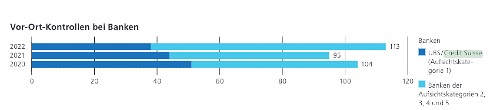

Zu reden geben werden diesbezüglich wohl noch die Vorort-Kontrollen bei Banken. Diese sind zum Vorjahr insgesamt auf 113 von 95 angestiegen. Die Visiten bei den Grossbanken UBS und Credit Suisse waren aber im Jahresvergleich rückläufig (siehe Grafik unten). In Zusammenhang mit der CS-Rettung hatte die Finma-Führung erklärt, dass die Behörde mit dem Institut über die vergangenen Monate in sehr engem Austausch gestanden sei.

Mehr Personal

Nachdem die Betriebskosten der Finma lange Zeit stabil gewesen waren, stiegen sie aufgrund der mit dem Inkrafttreten der Finanz-Richtlinien Fidleg und Finig verbundenen Aufwendungen bereits in den beiden Vorjahren an. Dieser Trend setzte sich auch im Jahr 2022 fort – der Betriebsaufwand erhöhte sich um 7 Millionen auf 133 Millionen Franken.

Aufgrund der zusätzlichen Aufgaben und erhöhten Anforderungen an die Aufsichtstätigkeit musste auch mehr Personal eingestellt werden. Die Zahl der Vollzeitstellen der Behörde betrug 2022 durchschnittlich 539, gegenüber 519 im Vorjahr.