China Construction Bank: Der starke Mann in der Schweiz

Der Finanzplatz erhält gewichtige Verstärkung: Die China Construction Bank (CCB) hat dieser Tage die Lizenz zur Errichtung einer Zweigniederlassung in der Schweiz erhalten. Die Eidgenössische Finanzmarktaufsicht (Finma) bestätigte am Montag entsprechende Recherchen von finews.ch.

Die chinesische Grossbank hatte letzten März ein entsprechendes Gesuch bei der Aufsichtsbehörde eingereicht. Bis die CCB in der Schweiz ihren Betrieb aufnehmen und ins Handelsregister eingetragen werden kann, seien aber noch einige Vorarbeiten seitens des Instituts zu leisten, präzisierte die Finma am Montag.

Podium-Auftritt in Genf

Bereits entschieden ist jedoch, wer der Tochter des chinesischen Riesen in der Schweiz vorstehen wird. Wie weitere Recherchen von finews.ch ergaben, handelt es sich beim neuen General Manager der CCB-Zweigniederlassung in Zürich um David Gong. Das berichten mit der Ansiedlung der China-Bank vertraute Personen.

Der am Finanzplatz bis dato unbekannte chinesische Manager wird sich schon Ende Oktober einem grösseren Publikum präsentieren. Anlässlich einer vom Graduate Institute und dem Schweizer Auslandsbanken-Verband (AFBS) ausgerichteten Konferenz zu den Handels-Synergien zwischen China und der Schweiz tritt Gong in der Rolle als Leiter des «Zurich preparatory team» der CCB auf.

Intensive Standortförderung

Eine Antwort des Instituts auf die Fragen von finews.ch zur Schweizer Niederlassung steht noch aus. Das Revisions- und Beratungsunternehmen KPMG Schweiz, das laut Insidern bei den Vorarbeiten zur Zürcher Filiale eine zentrale Rolle spielte, wollte eine entsprechende Anfrage ebenfalls nicht kommentieren.

«Wir freuen uns über die Erteilung der Schweizer Banklizenz an die China Construction Bank (CCB)», hiess es hingegen bei der Volkswirtschaftsdirektion des Kantons Zürich, deren Standortförderung sich ebenfalls intensiv um die chinesische Grossbank bemühte. Der Lizenz-Erteilung gingen rund vier Jahre der Kontakte und Gespräche voraus, wie die Behörde erklärte. Unter der Ägide des damaligen Volkswirtschafts- und heutigen Finanzdirektors Ernst Stocker reisten Zürcher Standortförderer zudem mehrmals nach China.

Grüsse der Finanzministerin

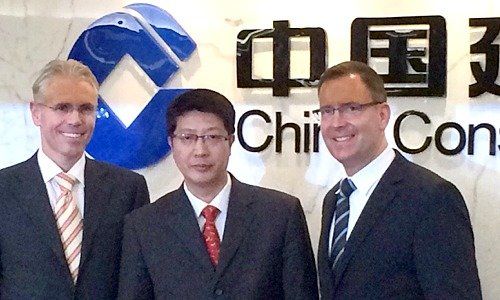

Noch vergangenen Frühling begab sich dann der Chef des Amtes für Wirtschaft und Arbeit des Kantons Zürich, Bruno Sauter, ins Reich der Mitte, begleitet vom Zürcher LGT-Banker und FDP-Nationalrat Hans-Peter Portmann.

Ihren chinesischen Gastgebern überbrachten sie die Grüsse der Schweizer Finanzministerin Eveline Widmer-Schlumpf.

(Bild unten: Von links Bruno Sauter, CCB-Manager Gong Weiyun, Hans-Peter Portmann)

Letzten August schliesslich weilte gar eine Finanzdelegation aus Vertretern der Schweizer Bundesbehörden sowie des Swiss Banking in Peking und tauschten sich dabei mit den Grössen des chinesischen Banking aus, wie auch finews.ch berichtete.

Flop vergessen machen

Der Balztanz der Schweiz um Chinas Finanzdienstleister scheint sich einstweilen gelohnt zu haben. Mit der Lizenz für die CCB erreicht das Swiss Banking nämlich gleich in doppelter Hinsicht einen Meilenstein. Die Niederlassung einer chinesische Bank hierzulande ist gleichzeitig die Grundbedingung für den Handel mit der China-Währung Renminbi, um den sich die Schweiz schon seit Jahren bemüht.

Und nicht zuletzt dürfte den Schweizer Bankenplatz-Vertretern daran gelegen sein, den Flop von 2008 vergessen zu machen. Damals war die Bank of China (Suisse) in Genf mit viel Brimborium gestartet. Doch das Geschäft kam nicht auf Touren. Im Juli 2012 zogen die Chinesen dann die Reissleine und verkauften die Reste des Schweiz-Geschäfts an Julius Bär.