Falcon: «Fragile Private Banking» zum Verkauf

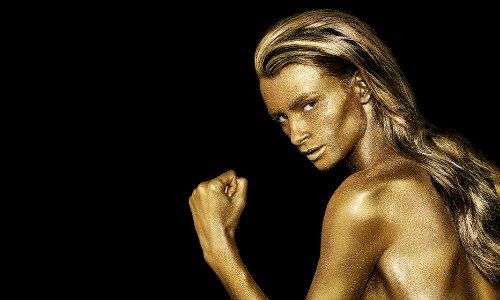

Seit rund zwei Jahren leuchtet die Webseite der Falcon Private Bank golden und ist mit dem Slogan versehen: «Ready For Agile Banking?»

«Fragile Banking» würde die gegenwärtige Situation des Zürcher Instituts besser umschreiben. Nach einer Abgangswelle von wichtigen Mitarbeitern hat CEO Martin Keller das Management neu gebildet und will mit neuen Kundenberatern die verwalteten Vermögen steigern. So soll die Bank wieder in die Gewinnzone gelangen.

Im Jahr 2018 schrieb Falcon einen Verlust von annähernd 32 Millionen Franken, nach 28 Millionen Franken im Jahr zuvor.

Bekenntnis mit Vorsicht geniessen

Wer sich auf dem Zürcher Finanzplatz umhört, gibt Kellers Vorhaben nicht viele Chancen. Die desaströsen Aktivitäten im Korruptionsskandal rund um den malaysischen Staatsfonds 1MDB haben die Bank in ihrem Lebensnerv getroffen.

Doch Keller, ein erfahrener Bankmanager, hat den mächtigen Aktionär Mubadala im Rücken, den Staatsfonds von Abu Dhabi, der im vergangenen Herbst die Aufbaustrategie nach einer längeren Denkpause doch noch verabschiedet hat. Allerdings ist das Bekenntnis zu ihrem vergleichsweise wenig substanziellen Investment hier in Zürich weiterhin mit Vorsicht zu geniessen.

Kundengelder oder Einheiten

Denn zum wiederholten Mal ranken sich um die Falcon Private Bank Verkaufsgerüchte. Genauer: Ein im vergangenen Frühling gestarteter und Ende Mai abgebrochener Verkaufsprozess soll nun im dritten Quartal wieder aufgenommen werden, wie mit den Vorgängen vertraute Personen gegenüber finews.ch sagen.

Der Prozess heisst Projekt «Phoenix». Mit der Suche nach Käufern war bislang die Beratungsgesellschaft Deloitte beauftragt gewesen. Angebote sollen sowohl nur für Kundengelder als auch für Einheiten der Bank eingegangen sein. Aufgrund von divergierenden Interessen wurde der Verkaufsprozess Ende Mai zunächst gestoppt. Ein Grund sollen auch die weiterhin nicht abgeschlossenen Untersuchungen in Sachen 1MDB hinzu.

Im Juni wurden in Abu Dhabi dann die früheren Falcon-Verwaltungsräte Khadem Al Qubaisi und Mohammed Badawy Al Husseiny zu Gefängnisstrafen von 15 und zehn Jahren verurteilt.

Bundesanwaltschaft ermittelt noch

In der Schweiz führt die Bundesanwaltschaft hingegen unverändert eine Strafuntersuchung gegen die Bank wegen Verdachts auf Mängel in der internen Organisation.

Dennoch ist das Projekt «Phoenix» nicht abgebrochen, sondern soll nun wieder aufgenommen werden, wie gut informierte Personen gegenüber finews.ch bestätigen. Ein Falcon-Sprecher wollte dies nicht kommentieren, sagte aber, das Management arbeite an der Umsetzung der im vergangenen Herbst gemeinsam mit dem Verwaltungsrat und dem Aktionär definierten Strategie.

Mubadala-Vertrauter treibt Projekt voran

Allerdings: Der Treiber hinter dem Projekt «Phoenix» soll ausgerechnet der von Mubadala in den Falcon-Verwaltungsrat entsandte Matthew Hurn sein. Hurn ist seit Juli 2018 im Gremium, jedoch schon seit 2008 für Mubadala tätig. Derzeit ist er dort Finanzchef für Alternative Investments und Infrastrukturanlagen.

Wie es kommt, dass der Verwaltungsrat einerseits die Wiederaufbau-Strategie unterstützt, andererseits aber einen Verkauf oder zumindest einen Teilverkauf der Falcon vorantreibt, ist auf den ersten Blick nicht nachvollziehbar. Hurn reagierte auf eine entsprechende Anfrage von finews.ch nicht.

Doch gehört es natürlich zu den Aufgaben des Verwaltungsrates, stets sämtliche Optionen offen zu halten und auch zu prüfen, um die Interessen des Aktionärs zu wahren.

Fast unmöglich

Dieser, so heisst es immer wieder, wolle einen Schlussstrich unter den 1MDB-Skandal ziehen, in welchen das Emirat hineingezogen wurde. Gleichzeitig besteht das Bekenntnis zum Falcon-Investment.

Die Konsequenz ist, dass diese Umstände es Falcon-CEO Keller und seinem Team erheblich schwer machen, wenn nicht gar verunmöglichen, die Bank wieder wirtschaftlich fit zu machen.