Credit Suisse Schweiz – wie weiter?

Es war ein kühner Plan und bei seiner Ausführung hätte der grösste Börsengang (Initial Public Offering, IPO) des Jahres stattgefunden: Die Abspaltung der Credit Suisse (CS) Schweiz – oder Swiss Universal Bank (SUB) – und deren Kotierung an der Schweizer Börse SIX Swiss Exchange.

Monatelang beherrschten diese IPO-Pläne die Schlagzeilen. Die CS hätte die regulatorischen «Too-big-to-fail»-Anforderungen erfüllt, eine «reine» Schweizer Grossbank und ein interessantes Investment geschaffen sowie dank des geplanten Erlöses von bis zu 4 Milliarden Franken ihre Kapitalsorgen gelöst.

Erhebliche Unruhe

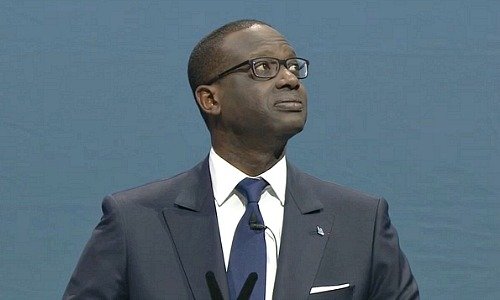

Auf dem Papier. In Realität brachte das Vorhaben erhebliche Unruhe in die Schweizer Einheit, die aus regulatorischen Gründen ohnehin im Prozess einer rechtlichen Abspaltung steckte. Die IPO-Pläne erhöhten den Zeitdruck enorm, da CEO Tidjane Thiam die Umsetzung im zweiten Halbjahr 2017 haben wollte.

Mit der Entscheidung, die 4 Milliarden Franken durch eine weitere Kapitalerhöhung zu beschaffen, hat Thiam die IPO-Pläne vergangene Woche begraben. Dies hat die rund 4'000 direkt betroffenen Mitarbeiter in der SUB schliesslich nicht allzu sehr überrascht.

Perfekt ausgearbeitet

Denn was Thiam zunächst im Oktober 2015 als perfekt ausgearbeitete und durchführbare Lösung präsentiert hatte, entpuppte sich je länger je mehr als höchst komplexes und von zahlreichen Investoren wohl nicht als besonders attraktiv beurteiltes Projekt.

Im vergangenen Dezember, als die CS mit einer tiefer als erwarteten Busse den US-Hypothekenstreit beilegen konnte, änderte sich das Bild plötzlich. Der Kapitalbedarf der CS schien nun nicht mehr so hoch, als dass die Abspaltung und der Börsengang des Geldesels der CS-Gruppe die grösste Notwendigkeit gewesen wäre.

Erste Zweifel im Februar

Thiam begann im Februar erstmals Zweifel zu streuen, der Börsengang sei die einzige Option, um Kapital zu beschaffen. Dennoch arbeitete ein Team von rund zwei Dutzend Leuten weiterhin auf Hochtouren an den IPO-Vorbereitungen. Sie kamen immerhin soweit, einen Entwurf für den Börsengang-Prospekt verfasst zu haben, als das CS-Management den Plan endgültig begrub.

So erfolgte der Startschuss für neue Herausforderungen innerhalb der Schweizer Einheit. Das sind sie:

1. Nerven beruhigen und Regeln einhalten

Für SUB-Chef Thomas Gottstein bleibt es eine undankbare Aufgabe. Thiams Kehrtwende hinterlässt die Schweizer Einheit verletzlicher. Dem Vernehmen nach musste Gottstein als erstes «viele Nerven» in der SUB beruhigen, wie intern zu vernehmen ist. Es gab Befürchtungen, die anhaltenden Sparpläne würden das Schweizer Personal nun über Gebühr treffen.

Das IPO-Team ist bereits aufgelöst, die Mitarbeiter sind wieder in ihre alten Jobs zurückgekehrt. Gottstein muss dennoch die regulatorischen Auflagen erfüllen und sein Team dafür erwärmen, diese auch ohne Börsenfieber umzusetzen.

2. Eine neue Rolle in der Gruppe finden

Immerhin hat Thiam der Mannschaft in einem sogenannten «Town Hall» vergangene Woche versichert, dass die SUB innerhalb der Gruppe eine wichtige Rolle behalten werde. «Wir werden weiterhin in den Heimmarkt Schweiz investieren und die Umsetzung der langfristigen Strategie vorantreiben», sagte auch ein Sprecher zu finews.ch.

Die Bekräftigungen des CEOs sind wichtig: Denn das Hin und Her um den Börsengang hat bei vielen Angestellten wie Kunden eine enorme Verunsicherung ausgelöst. Mit der Beerdigung der Börsenpläne bleibt die Schweizer Einheit bloss ein Teil der grossen CS, in der das Wealth Management und das Investmentbanking die Ertragspfeiler sind.

3. Neue Motivation finden

Die IPO-Pläne führten innerhalb der CS Schweiz auch zu einigen spezifischen Veränderungen im Management. Mit Gottstein übernahm – der unmittelbaren Aufgabe entsprechend – ein Investmentbanker das Zepter. Als Finanzchef kam Antoine Boublil von der Cembra Money Bank – ebenfalls ein Finanzinstitut, das ein IPO durchführte. Dagmar Kamber-Borens, die die letzten Jahre für die UBS in Singapur tätig gewesen war, kehrte nach Zürich zurück und wurde Chief Operating Officer.

Die Aussicht, einen der grössten Börsengänge in Europa durchzuführen, erhöhte die Attraktivität dieser Jobs bei der CS Schweiz sicherlich. Damit wird nun aber nichts. Gottstein ist davon am meisten betroffen – doch nun liegt es an ihm, seine Truppe auf Kurs zu halten und aufs Neue zu motivieren. Ein Sprecher sagte, die guten Quartalsresultate würden dies unterstützen.

4. Wie weiter mit Thomas Gottstein?

Gottstein war tatsächlich die ideale Wahl als CEO einer Geschäftseinheit, die an die Börse kommen soll. Denn in annähernd 20 Jahren als Investmentbanker hat der 53-Jährige zahlreiche IPOs durchgeführt. Jener der CS Schweiz wäre die Krönung seiner Karriere gewesen. Zu dieser kommt es so nun aber nicht. Auf Gottstein wartet der tägliche Managementstress innerhalb einer Grossbank.

Ist er dafür aber auch der Richtige? Und vermag er das nötige Engagement dafür aufbringen? Innerhalb der CS kursieren Spekulationen, dass Thiam möglicherweise mittelfristig nach einem Ersatz für Gottstein suchen könnte.

Ein CS-Sprecher sagte gegenüber finews.ch, Gottstein stehe 100 Prozent hinter der gefällten Entscheidung und bleibe darauf fokussiert, mit seinen Mitarbeitern die eingeschlagene Strategie umzusetzen.