T. Rowe Price: Die Geschichte des Asset Management in fünf Teilen

Im Zentrum der Dokumente steht die Geschichte von T. Rowe Price, einer 1937 gegründeten Asset-Management-Gesellschaft, die der gleichnamige Unternehmer 1937 gründete. Während der erste Teil der Serie mit der Weltwirtschaftskrise beginnt, beleuchtet die weitere Reise die Zeit von 1950 bis in die 1990er-Jahre hinein. Ein letzter Blick nimmt sich der aktuellen Situation in dieser Branche an.

Es war das Jahr 1929. Am 29. Oktober dieses Jahres - bekannt als «Black Tuesday» – brach der Aktienmarkt in den USA zusammen. Dieses Ereignis verursachte weltweit einen Dominoeffekt, bei dem das Bruttoinlandprodukt (BIP) zwischen 1929 und 1932 um rund 15 Prozent zurückging. Die Volkswirtschaften einiger Länder benötigten bis zum Beginn des Zweiten Weltkriegs, um sich wieder zu erholen.

Es traf arme und reiche Länder, wie die USA, gleichermassen: Persönliche Einkommen, Preise, Steuern und Gewinne sanken, während die Arbeitslosigkeit in den USA auf fast 25 Prozent stieg. Infolgedessen waren die Menschen misstrauisch gegenüber allem, was mit Finanzen zu tun hatte. Wenn sie Geld hatten, zögerten sie, es loszulassen. Die Idee, eine Investition, insbesondere in Aktien, zu tätigen, war für die meisten wenig vorstellbar.

(Grosse Depression: Arbeitslose vor einer Suppenküche. Bild: Shutterstock)

Nach einer kurzen Rezession der US-Wirtschaft zwischen 1937 und 1938, waren die folgenden Jahre durch neues Wachstum geprägt. Dies war der Tatsache geschuldet, dass die Vereinigten Staaten zum führenden Motor in der Rüstungsindustrie avanciert waren.

Thomas Rowe Price liess sich von den schwierigen Zeiten nicht abschrecken. Er gründete 1937 eine Firma, die sich nur auf das Portfolio-Management, auf Basis einer Gebühr, konzentrieren sollte – ein Novum zu dieser Zeit. Diese Firma benannte der Unternehmer nach sich selbst: T. Rowe Price. Mitarbeiter anderer Unternehmen und Vermögensverwalter beobachteten Rowes Firmengründung zunächst amüsiert und nahmen ihn nicht ernst.

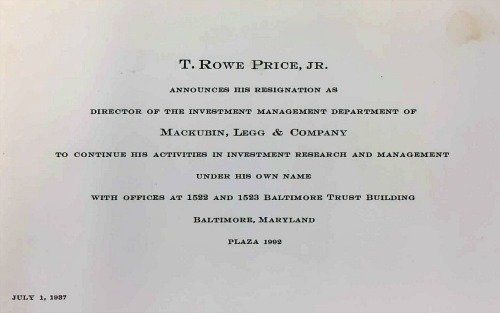

(Nachdem er bei Mackubin, Legg als Investment Manager gearbeitet hatte, gründete Thomas Price Jr. 1937 seine eigene Firma. Bild: T. Rowe Price)

Heterogene Industrie mit wenig Regulierung

Price hatte als Leiter der Investment-Management-Abteilung beim Brokerhaus Mackubin, Legg in Baltimore gearbeitet, bevor er sich entschied, sich selbstständig zu machen. Neben Mackubin, Legg kümmerten sich damals auch Unternehmen wie Alex Brown oder Büros von Merrill Lynch um das Asset Management solventer Kunden.

Exklusives Asset Management, wie es heute existiert, gab es jedoch noch nicht. Es war im Allgemeinen eine wild durchmischte Industrie mit Banken, Brokern und einzelnen Beratern, die versuchten, die Güter ihrer Kunden auf die bestmögliche Weise durch Investments zu vermehren.

Rechtliche Grauzone

Bis zur Verabschiedung der SEC-Vorschriften im Jahr 1940 konnten Finanzunternehmen in einer rechtlichen Grauzone operieren, ohne Konflikte oder schlechte Praktiken offenlegen zu müssen. Doch nach 1940 erlebte die Branche einen grossen Wandel hin zu einem stärker kontrollierten Verfahren in Bezug auf das Asset Managements. Diese Änderungen kam dann vor allem den Kunden zu Gute.

Schon einige Jahre zuvor wusste der Pionier Thomas Price, dass er seine neue Philosophie ohne Kompromisse verfolgen wollte. Bald beschäftigte Price Marie Walper, die ebenfalls zuvor bei Mckubin, Legg gearbeitet hatte. Walper wurde später Schatzmeisterin des Unternehmens.

(Marie Walper war die erste Mitarbeiterin. Bild: T. Rowe Price)

Price war der Meinung, dass es «dass es sehr wahrscheinlich einen Interessenkonflikt geben könnte, wenn dieselbe Firma Klienten in Bezug auf ihre Finanzen berät und sich gleichzeitig um ihre Finanzvermittlung kümmert», heisst es in einem Memo. «Im Allgemeinen gefiel Mr. Price nicht, wie Kunden in der Branche behandelt wurden», sagt Emily Davidson, Archivarin und Markenspezialistin bei T. Rowe Price.

«Growth Stock» entwickelt

Aus diesem Grund entwickelte Price ein eigenes Konzept, das ethische Prinzipien, Transparenz und eine gute Beziehung zum Kunden miteinander verband. Zudem stellte es den langfristen Profit, anstatt eines «schnellen Gewinns» in den Vordergrund. Die von Price entworfenen Prinzipien seien «neu und ungetestet» gewesen, heisst es in einem Memo.

Während andere Unternehmen klassische Formen der Anlageberatung beibehielten, entwickelte T. Rowe Price seine Theorie des «Growth Stock». Laut Emily Davidson gilt Thomas Price als der Pionier dieser Theorie.

In Distanz zur Wall Street

Price gründete seine Firma in Baltimore. Damals war die Stadt zwischen New York City und Washington D.C. noch eine blühende Finanzmetropole. Eine der führenden Banken im Finanzdistrikt war die Bank of Baltimore, die später zur National Bank of Baltimore wurde.

Nach mehreren Jahren ging die Bevölkerung jedoch deutlich zurück, und die meisten Asset Manager zogen nach New York, um in der Nähe der Wall Street zu sein. Price beschloss jedoch, Abstand zu halten und in Baltimore zu bleiben.

«Mr. Price hatte ein tiefes Misstrauen gegenüber der Wall Street und ihren Maklern. Er dachte, wenn sie wirklich etwas haben, das es wert ist, gesagt oder verkauft zu werden, würden sie im Zug zu ihm nach Baltimore fahren», so ein ehemaliger Analyst.

- Wie entwickelte sich die Vermögensverwaltung in den folgenden zwei Jahrzehnten, den sogenannten Boomjahren der 1950er und 1960er Jahre. Dieser Frage geht in den nächsten Tagen der zweite Teil dieser Zeitreise nach.

This material is being furnished for general informational purposes only. The material does not constitute or undertake to give advice of any nature, including fiduciary investment advice, and prospective investors are recommended to seek independent legal, financial and tax advice before making any investment decision. T. Rowe Price group of companies including T. Rowe Price Associates, Inc. and/or its affiliates receive revenue from T. Rowe Price investment products and services. Past performance is not a reliable indicator of future performance. The value of an investment and any income from it can go down as well as up. Investors may get back less than the amount invested. The material does not constitute a distribution, an offer, an invitation, a personal or general recommendation or solicitation to sell or buy any securities in any jurisdiction or to conduct any particular investment activity. The material has not been reviewed by any regulatory authority in any jurisdiction. Information and opinions presented have been obtained or derived from sources believed to be reliable and current; however, we cannot guarantee the sources' accuracy or completeness. There is no guarantee that any forecasts made will come to pass. The views contained herein are as of the date noted on the material and are subject to change without notice; these views may differ from those of other T. Rowe Price group companies and/or associates. Under no circumstances should the material, in whole or in part, be copied or redistributed without consent from T. Rowe Price. The material is not intended for use by persons in jurisdictions which prohibit or restrict the distribution of the material and in certain countries the material is provided upon specific request. It is not intended for distribution to retail investors in any jurisdiction. EEA ex-UK – Unless indicated otherwise this material is issued and approved by T. Rowe Price (Luxembourg) Management S.à r.l. 35 Boulevard du Prince Henri L-1724 Luxembourg which is authorised and regulated by the Luxembourg Commission de Surveillance du Secteur Financier. For Professional Clients only. Switzerland -Issued in Switzerland by T. Rowe Price (Switzerland) GmbH, Talstrasse 65, 6th Floor, 8001 Zurich, Switzerland. For Qualified Investors only. UK - This material is issued and approved by T. Rowe Price International Ltd, 60 Queen Victoria Street, London, EC4N 4TZ which is authorised and regulated by the UK Financial Conduct Authority. For Professional Clients only. © 2019 T Rowe Price. All rights reserved. T. ROWE PRICE, INVEST WITH CONFIDENCE and the Bighorn Sheep design are, collectively and/or apart, trademarks or registered trademarks of T. Rowe Price Group, Inc.