Was Banker von der Wolke zu befürchten haben

Die Cloud hat das Zeug, zum Finanz-«Buzzword» des Jahres zu avancieren. In Referaten, an Panels und in Hinterzimmern wird in ehrfürchtigem Ton über das Potenzial der Datenwolke für die Branche referiert.

Und es bleibt nicht bei Worten. Die Banken-Software-Schmiede Avaloq und der amerikanische IT-Riese IBM bauen an der «Swiss Banking Cloud». Ende 2018 hat die Schweizer Marktführerin UBS angekündigt, erstmals auch Daten in eine Cloud auszulagern. Das dürfte für kleinere Banken das Signal sein, sich ebenfalls mit dem Thema auseinander zu setzen.

Inzwischen wirbt sogar die Schweizerische Bankiervereinigung (SBVg) für die Technologie. «Um den Schweizer Finanzplatz an der internationalen Spitze zu halten, müssen die Rahmenbedingungen für technologische Innovationen wie den Einsatz von Cloud-Lösungen global erstklassig sein», forderte der Branchen-Dachverband unlängst.

Lösung für das dringendste Problem

In diesem Begeisterungssturm drohen Bedenken unterzugehen. Dabei gibt es durchaus Kritikpunkte. Einerseits zur Sicherheit der Daten, dem wichtigsten Gut im Schweizer Bankgeschäft. Ebenfalls ist unklar, wie sich die durch die Wolke beschleunigte Automatisierung auf die Bankjobs auswirkt – und ob den Angestellten von dorther nicht eine rabenschwarze Zukunft wie im Katastrophenfilm «Die Wolke» aus dem Jahr 2006 droht.

Dabei ist die Begeisterung für die in anderen Industrien schon breit eingesetzten Datenwolken unter anderem deshalb so gross, weil der Technologie zugetraut wird, das dringendste Problem des Swiss Banking zu überwinden: Der Umstand, dass die hiesigen Institute kaum schnell genug sparen können, um die wegbrechenden Erträgen aus dem operativen Geschäft wettzumachen.

Mit «Banking as a Service», ausgelagert in eine von Spezialisten programmierte Datenwolke, würden die Prozesse und Dienstleistungen der Branche nicht nur viel günstiger, sondern auch viel anpassungsfähiger gegenüber Veränderungen, argumentieren die Befürworter der Cloud.

Entlastung für die CIR

Die aufs Finanzwesen spezialisierte Beratungsfirma Zeb hat dazu kürzlich Rechenbeispiele geliefert. Auch die Zeb-Berater verweisen auf den Umstand, dass die Einsparungen im hiesigen Bankwesen nicht mit den schwindenden Erträgen mithalten konnten. Damit habe sich die Kosten-Ertrags-Rate (CIR) in den letzten Jahren kaum verbessert.

Demgegenüber präsentieren die Berater die Vision, dass sich mit komplett in die Datenwolke ausgelagerten Bankprozessen die CIR um 10 bis 15 Prozentpunkte senken liesse – ein eigentlich unschlagbares Argument.

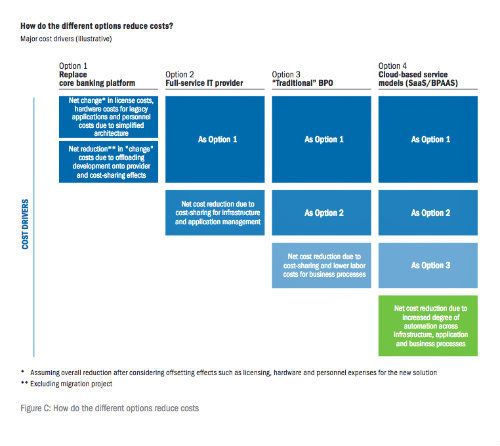

Dabei verweisen sie auf die bisher unternommenen Schritte in diese Richtung (siehe Grafik unten). Mit einer modernen Kernbankenlösung lasse sich effizienter arbeiten als mit dem gewachsenen «legacy»-System. Nochmals günstiger sei dann der Bezug einer ausgelagerten Bankensoftware – die Swisscom ist hier ein grosser Anbieter. Weitere Ersparnisse verheisst die Auslagerung der Backoffice-Prozesse an Dritte (BPO), wo etwa die Zürcher Anbieterin Avaloq ein grosses Rad dreht.

Die Rechner übernehmen

- Seite 1 von 2

- Weiter >>