Private Banking: Es droht die grosse Abgangswelle der Erben

Wie hoch die in der Schweiz jährlich vererbten Vermögen sind, ist nicht genau bekannt. Eine Studie aus dem Jahr 2017 des Büros für arbeits- und sozialpolitische Studien (Bass) errechnete für 2015 die Summe von 63 Milliarden Franken, welche in Schweizer Familien an die nächste Generation übergingen.

Bass hielt zudem fest, dass die Höhe der Erbschaften rasch wachse. In Deutschland gehen die jährlich vererbten Summen bereits in die Billionen von Euro, in den USA sowieso.

Eine heikle Aufgabe

Für die Hüter dieser Gelder, also oftmals Privatbanken und Vermögensverwalter, sind die Übergaben von Kundenvermögen an die nächst-jüngere Generation eine heikle Aufgabe, auf welche sich die Beratungsexpertise in den letzten Jahren vermehrt konzentriert hat.

Wie heikel zeigt das Ergebnis der Studie von des Researchunternehmens Globaldata (ganze Studie bezahlpflichtig): Genau 28,3 Prozent der Kinder von sogenannten HNWI- und UHNWI-Kunden, der hochvermögenden Kundschaft also, saldieren ihre Konten beim elterlichen Wealth Manager.

Sie machen keinen guten Job

Der Bericht von Globaldata, er basiert auf Umfragen bei weltweit 358 Wealth Managern (darunter auch Credit Suisse und UBS), legt demnach recht schonungslos offen, dass Kundenberater mit dem Generationenwechsel nicht sonderlich gut umgehen können. «Die Vermögensverwalter machen in dieser Frage bislang keinen guten Job», kommentiert Heike von den Hoevel, Senior Wealth-Analystin bei Globaldata.

Der Bericht zeigt zudem, dass 38 Prozent der weltweiten HNWI-Population von rund 4,3 Millionen Wealth-Management-Kunden älter als 60 Jahre ist. Für die Schweiz hat Globaldata diese Angaben nicht aufgeschlüsselt, doch ist bekannt, dass die von Schweizern verwalteten Vermögen «alt» sind.

Im Durchschnitt hält ein Schweizer seiner Bank 17 Jahre lang die Treue – er gilt als umso loyaler, je vermögender er ist.

Je früher, desto besser

Doch die Erben dieser Vermögenden sind deutlich weniger loyal. Darum brauchen Private Banker eine ausgegorene Strategie, um die folgende Kundengeneration zu erreichen, heisst es bei Globaldata. «Es ist entscheidend, sich frühzeitig an die nächste Generation zu wenden», sagt van den Hoevel.

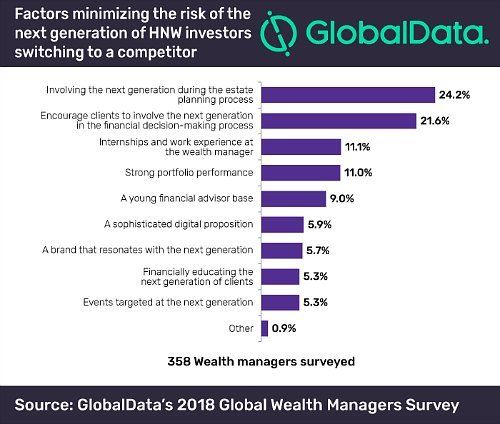

Globaldata hat bei den Wealth Managern nach den Erfolgsfaktoren gefragt, die Kundenbeziehung auch mit den Erben aufrechtzuerhalten. Die beiden wirkungsvollsten Methoden sind demnach, die nächste Generation möglichst früh in die Planung des Nachlasses einzubinden und die Kunden zu ermutigen ihre Erben frühzeitig in die finanziellen Fragen des Nachlasses einzubeziehen.

Mit gut 24 Prozent haben Wealth Manager mit dem erstgenannten Mittel die besten Erfahrungen gemacht, knapp 22 Prozent nannten auch die zweite Methode. Allerdings: Gemäss Globaldata bieten diese Art von Nachfolgeplanung nur 59 Prozent der befragten Wealth Manager an.

Van den Hoevel sagt dazu, dass Private Banker wie auch ihre Kunden das Thema Sterblichkeit lieber vermeiden. Sie warnt jedoch: «Wenn es den Anbietern nicht gelingt, die Beziehung zu den Erben aufrechtzuerhalten, werden sie erhebliche Teile ihres Geschäfts verlieren.»