Mifid II: Jetzt geht es um den nackten Preis

«99 Prozent der Analystenberichte landen ungelesen im Papierkorb.» Das sagt nicht irgendwer, sondern Christian Dreyer. Als Chef der CFA Society Switzerland, der wichtigsten Standesorganisation von Finanzexperten in der Schweiz, ist er sozusagen der höchste Analyst des Landes.

Hat Dreyer mit seiner Einschätzung recht, dann stehen der Researchbranche turbulente Zeiten bevor. Denn ab Anfang 2018 wird in Europa die Finanzrichtlinie Mifid II wirksam. Diese will nicht nur den Verbraucher schützen, sondern im Speziellen auch den Umgang mit Analystenberichten neu regeln.

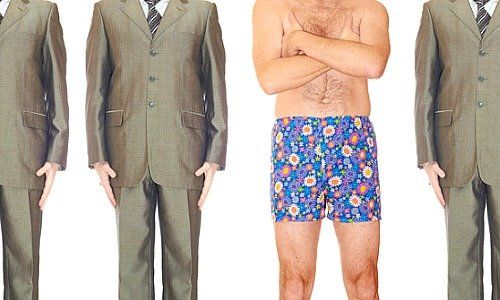

Die Kosten fürs Research, fordert die Richtlinie, müssten dem Kunden gesondert verrechnet werden.

Schluss mit Soft

Das kommt einem Paradigmenwechsel gleich. Denn die Entschädigung für Analyseberichte ist bisher als sogenannte Soft-Comission in den Brokergebühren enthalten. In der Praxis, berichten Insider, sieht das etwa so aus: Von 10 Basispunkten an Gebühren für einen Aktienkauf gehen bis zu 3 Basispunkte an den eigentlichen Trade. Mit dem Rest werden weitere Angebote alimentiert – nicht zuletzt die Produktion von Research.

«Der Endkunde zahlt etwas, von dem er oft gar nichts weiss. Mifid II deckt diese Kosten auf – und plötzlich bekommt das Research einen Preis», erklärt Ronald Wildmann, Research-Chef beim unabhängigen Schweizer Analysehaus Research Partners.

Das bleibt nicht ohne Folgen. Denn wo ein Preisschild dran ist, wird dieses diskutiert. «Wenn die Kosten gesondert abgerechnet werden, dürften viele Vermögensverwalter und Endkunden zum Schluss kommen, dass sie sich das Research nicht mehr leisten können oder wollen», sagt Wildmann.

«Shakeout für die Branche»

CFA-Society-Switzerland-Chef Dreyer kommt zum selben Schluss. «Wenn die Kosten fürs Research gesondert bezahlt werden müssen, dann wird die Frage nach dem Nutzen laut gestellt», sagt er. Und: «Die Regulierung wird zu einem Shakeout in der Branche führen.»

Dass die Schweiz davon verschont bleibt, daran glauben weder Wildmann noch Dreyer. Mifid II sei zwar eine europäische Regulierung, erklärt letzterer. Ein Abseitsstehen sei aber für hiesige Anbieter nicht sinnvoll.

Dabei gibt es im Grunde zwei Varianten, zu handeln: Die Gebühren fürs Research an den Kunden weitergeben. Oder sie aufs eigene Buch nehmen.

Unigestion zahlt für die Kunden

Erste Schweizer Vermögensverwalter haben bereits gehandelt. So teilte die Genfer Unigestion vergangene Woche mit, sämtliche Kosten für Research-Dienstleistungen im Auftrag der Kunden selber zu tragen. Unigestion folgt damit ausländischen Fondshäusern wie Standard Life Aberdeen, T. Rowe Price, Pimco und Vanguard.

Einen anderen Weg wählte offenbar die Schweizer UBS. Wie die Agentur «Bloomberg» berichtete, stellt die Grossbank ihren Kunden Rechnung für Aktienanalysen im Bereich Investmentbanking. Auf Anfrage wollte das Institut dies nicht kommentieren.

CS hofft auf mehr Geschäft

Bei der Erzrivalin Credit Suisse (CS) will man demnächst über das Vorgehen informieren. Die zweitgrösste Schweizer Bank erwartet, dass der Gebührenpool aufgrund von Mifid II kleiner wird. Das werde aber renommierten Research-Anbietern wie der CS eher noch mehr Zulauf von Kunden bringen.

Die Zürcher Kantonalbank (ZKB), eine der letzten hiesigen Institute mit eigenem Research zu Schweizer Werten, will sich ebenfalls noch nicht festlegen. Bezüglich der Fondstochter Swisscanto heisst es dort: «In Bezug auf das im Asset Management verwendete Broker-Research prüft Swisscanto Invest die Bedürfnisse aus Kundensicht und die rechtlichen Anforderungen in den relevanten Märkten. Sofern anwendbar, streben wir für unsere Kunden eine transparente Umsetzung der Unbundling-Anforderungen an.»

Konsolidierung im Brokerage

Banken stehen beim «Unbundling» noch relativ gut da, weil sie das Research quersubventionieren können. Die Einnahmen der Schweizer Broker dürften aber im schlechtesten Fall um bis zu 30 Prozent schmelzen, schätzen Marktkenner. «Es ist mit einem steigenden Konsolidierungsdruck zu rechnen», sagt Wildmann mit Blick auf dieses Business.

Unabhängige Analyseanbieter wie Research Partners dürften hingegen profitieren, ist er sich sicher. «Sie verkaufen Research direkt als Leistung und verfügen gegenüber Banken und Brokern über einen viel tieferen Kostenblock.»

Chance, sich abzuheben

CFA-Mann Dreyer ist derweil dabei, seine Mitglieder auf das Thema zu sensibilisieren. «Wir bereiten derzeit eine Umfrage zum Wert von Research vor», berichtet er. Dreyer ist kein Pessimist. «Mifid II ist eine Chance, sich über erstklassiges Research zu differenzieren.»