So viele Bussen zahlten Banken seit der Finanzkrise

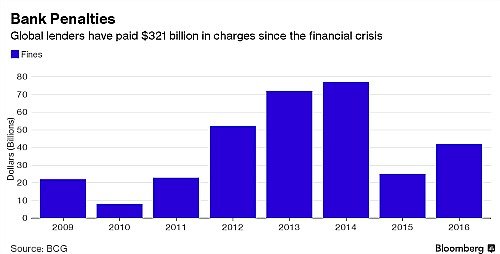

321'000'000'000 Dollar: So viel Geld haben die Banken seit der Finanzkrise vor knapp zehn Jahren für Bussen und Einigungszahlungen ausgegeben. Auf diese enorme Summe gelangte die weltweit tätige Boston Consulting Group (BCG) in einer neuen Studie, wie die Agentur «Bloomberg» berichtete.

Laut den Beratern wird es bald noch mehr werden. Während nämlich in der Vergangenheit amerikanische Banken den Hauptharst der Strafen berappten, ziehen mittlerweile auch europäische und asiatische Aufsichtsbehörden die Schrauben an. Das wird teuer für die dortigen Institute. Im Jahr 2016 musste die Bankbranche für ein weites Spektrum an Verfehlungen rund 42 Milliarden Dollar abdrücken – 68 Prozent mehr als im Jahr zuvor (siehe Grafik unten).

Der ganz normale Bussen-Alltag

In der Schweiz wies die Credit Suisse letzten Februar einen Jahresverlust aus, nachdem die Grossbank 5,3 Milliarden Dollar an eine Einigung mit Amerika im Hypothekenstreit zahlen musste. Der Erzrivalin UBS drohen in den nächsten Monaten ebenfalls Milliardenzahlungen in der Angelegenheit sowie ein womöglich teurer Ablasshandel mit Frankreichs Behörden.

Bussen werden für die Banken angesichts von strengeren Behördenstellen und Privatklagen Alltag bleiben, stellt BCG weiter fest. Entsprechend müssten die Institute lernen, mit der Kostenstelle umzugehen.

Profitable Asiaten

Das ist ihnen seit der Finanzkrise nach Berechnung der Berater nur bedingt gelungen. Zwischen 2009 und 2015 standen die grossen Geldhäuser gemessen an ihrem ökonomischen Gewinn (Kapitalkosten mit dem Betriebsgewinn verrechnet) mit 9,3 Milliarden Franken in den Miesen.

Insbesondere die Europäer traf es hart: Alle Institute zusammen genommen schrieb die Branche dort seit 2009 jedes Jahr einen ökonomischen Verlust. Laut BCG konnten sich die US-Konkurrenten wenigstens über die letzten drei Jahre in die schwarzen Zahlen retten. Jedes Jahr profitabel wirtschafteten hingegen die asiatischen Banken. Investoren werden sich diese Bilanz wohl zu Herzen nehmen.