Hebt die UBS-Aktie nun endlich ab?

Es war über die letzten Jahre der wunde Punkt des temperamentvollen Tessiners: Der Aktienkurs der UBS bewegte sich scheinbar allen seinen Bemühungen zum Trotz kaum vom Fleck. Auf die gesamte Amtszeit von Sergio Ermotti als CEO der grössten Schweizer Bank besehen, legte der Börsenwert nur 2 Prozent zu; aktuell handeln die Papiere mit einem Kurs-Buchwert-Verhältnis von 0,78 Prozent deutlich unter dem inneren Wert der Bank.

Vor zwei Jahren kaufte Ermotti gar für den Gegenwert eines Jahreslohns UBS-Aktien. Auch diese Aktion verpuffte an der Börse.

Seitenhieb Richtung USA

Geradezu ironisch mutet es da an, dass die UBS nach den Quartalsergebnissen vom (gestrigen) Dienstag das Kurstableau am Schweizer Leitindex SMI anführte. Ausgerechnet zum Abschluss von Ermottis letztem Quartal und kurz bevor beim Institut der Niederländer Ralph Hamers übernimmt, startet der Kurs durch. Tatsächlich könnte nun der Boden für die lang erwartete Erholung der UBS-Papiere gelegt sein.

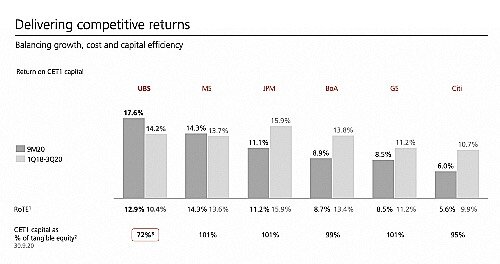

Ein Hinweis – oder war es eher ein Seitenhieb – in diese Richtung lieferte die UBS in ihrer gestrigen Ergebnispräsentation. Auf einem Blatt (siehe Grafik unten) zeigte die Grossbank auf, wie sie bei der für Investoren zentralen Eigenkapital-Rendite in den letzten neun Monaten zahlreiche grosse amerikanische Konkurrenten hinter sich gelassen hat. Eine Schweizer Bank, so liest sich das, vermag wider Erwarten der übermächtig gewordenen US-Konkurrenz zu trotzen.

Das blieb den angelsächsischen Medien nicht verborgen. «Die UBS überrundet die meisten Wall-Street-Banken dank dem vom Virus befeuertem Handels-Boom», kommentierte die Agentur «Bloomberg» (Artikel bezahlpflichtig) das Quartalsresultat.

Lob der Langeweile

Tatsächlich hat die Pandemie die Kluft zwischen der UBS und der US-Konkurrenz verringert – auch wenn es längst noch nicht ein «level playing field» ist, wie die Amerikaner sagen. Dank der konsequenten Hinwendung zur internationalen Vermögensverwaltung, und das ist Ermottis ureigener Verdienst, verzeichnen die Schweizer nun viel geringere Pandemie-Abschreiber als die Grossbanken aus Übersee.

Diese rechnen noch mit Milliarden-Rückstellungen im Retail- und Firmengeschäft. Die UBS hingegen erwartet hingegen, dass die Wertberichtigungen für Kreditrisiken im vierten Quartal deutlich unter denjenigen im ersten Halbjahr liegen werden.

«Endlich zeigt die Langweiligkeit ihre Vorteile», titelte finews.ch zur UBS schon im vergangenen Sommer. Der Herbst hat nun den Beweis dafür geliefert.

Zinstief für alle

Ebener ist das Spielfeld auch bei den Zinsen geworden. Die US-Banken sind nun ebenfalls mit einem hartnäckig anhaltenden Tiefzinsumfeld konfrontiert, das ihre Zinsmargen belastet. Die UBS war anlässlich des Frankenschocks von 2015 schon vor Jahren gezwungen worden, ihr Geschäftsmodell neu zu kalkulieren. Das steht den Amerikanern erst noch bevor.

Derweil kann die UBS dank dem bisher guten Leistungsausweis in der Coronakrise den Börsianern noch in einem weiteren, wichtigen Bereich gefallen: den Ausschüttungen. Die Grossbank macht nicht nur die zweite Hälfte der wegen der Krise gesplitteten Dividende von 2019 locker. Sie stellte neu auch in Aussicht, eine Reserve von 1,5 Milliarden Dollar für mögliche Aktienrückkäufe ab 2021 zu bilden.

Die damit verbundene Gewinnverdichtung sollte den UBS-Kurs stützen und dürfte der Hauptgrund für die Avancen vom Dienstag gewesen sein.

Altlasten sind noch da

Noch sind diese Schäfchen aber nicht im Trockenen, wie die Investoren ganz genau wissen. Bestand haben demgegenüber die Altlasten, die aus der Ära Ermotti an die Nachfolge übergehen. Zum einen sind dies juristische Risiken, insbesondere der Steuerstreit mit Frankreich, bei dem die UBS sich gegen eine Busse von total 4,5 Milliarden Euro wehrt, aber auch der hängige Fall um toxische RMBS-Papiere in den USA und mögliche weitere Steuerkonflikte.

Zum anderen unterliegt die UBS-Aktie – wie die meisten Papiere von traditionellen Banken – einem Disruptions-Abschlag. Im Schweizer Geschäft lässt sich bereits erahnen, wie Fintechs und Neobanken dem Marktführer künftig zusetzen. Mit der Coronakrise hat der Digitalisierung-Trend nochmals massiv an Fahrt aufgenommen. Die UBS hat ihr Tempo in dieser Disziplin, einmal abgesehen von Digitalplattformen wie Key4, aber nicht im gleichen Mass gesteigert.

Mit dem Messer

Diesbezüglich könnte nicht Ermottis langjähriges Wirken, sondern sein kurz bevorstehender Abgang, dem Börsenkurs guttun: Nachfolger Hamers gilt als einer der konsequentesten Digitalisierer im europäischen Banking. Von ihm wird nun erwartet, dass er den Supertanker UBS nicht nur digitaler, sondern auch wendiger macht – und dazu manch' heilige Kuh aus der Ära seines Vorgängers schlachtet.