UBS gegen CS: Glaubenskrieg unter den Grossbanken

Wenn es in der Finanzbranche einen Gradmesser für den Erfolg gibt, dann ist es der Lohn. Entsprechend gibt das jährliche Ranking der bestbezahlten Hedgefonds-Manager heuer zu denken, welches das Branchenportal «Institutional Investor» unlängst publizierte. Denn von den acht Top-Verdienern waren sechs gar keine «Hedgies» mehr – sondern Quants.

Quants – das Schlagwort steht für Anlagestrategien, die auf Algorithmen beruhen und mit massig viel Rechenleistung im Rücken die Märkte bewegen. Die Computer-gestützten Investoren tun das blitzschnell, relativ kostengünstig und ohne die im Börsenspiel oft hinderlichen Emotionen. Vor allem: Sie tun es erfolgreich.

Applaus für die Credit Suisse

Während Hedgefonds-Manager aus Fleisch und Blut, lange Zeit als Genies gefeiert und mit exorbitanten Gehältern gemästet, seit Monaten in der Bredouille stecken, verdienen Quants in der Regel gutes Geld für ihre Investoren. So auch im letzten Mai, was laut dem Branchen-Portal «Business Insider» nun selbst der krisengeschüttelten Credit Suisse (CS) Applaus abnötigt.

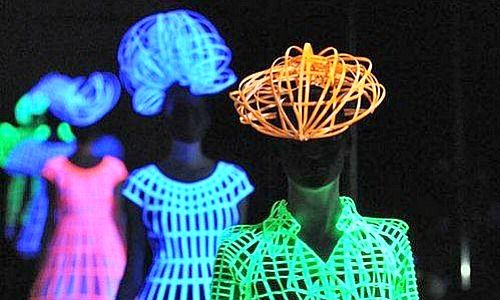

Mehr noch: Quants seien die neue «Haute Couture» in der Vermögensverwaltung, hielt die Schweizer Grossbank jüngst in einem Schreiben an ihre Kunden fest. Wie Couturiers würden die Quants nämlich aus einer grossen Anzahl Anlagestilen mit fein kalibrierten Instrumenten Portefeuilles nach Mass zusammenschneidern, schwärmt die CS.

Trendiges «House of Quants»

Schon jetzt sei das «House of Quants» deshalb unter allen Hedge-Strategien die trendigste, stellt die Grossbank fest. Kunden, die bisher traditionellen Hedgefonds-Managern folgten, verlangten nun in Scharen nach Quants.

Diese Erkenntnis wird zumindest an der Wall Street von weiten Kreisen geteilt. Mehr noch: In der New Yorker Finanzmetropole hat ein fieberhaftes Wettrüsten um die schlagkräftigsten Quants eingesetzt; Spezialisten für Computer-basierte Investment-Strategien wechseln derzeit in Massen aus der darbenden Hedgefonds-Industrie ins Banking. Dort werden sie mit offenen Armen empfangen.

Bloss nicht an den Algorithmen schrauben

Auch in der Schweiz sind die Quants auf dem Vormarsch: Leda Braga, die Chefin der in Genf beheimateten Quant-Spezialistin Systematica, glaubt fest daran, dass die Zukunft den Systemen gehören wird. In der Finanzkrise von 2008 lernte sie, «nicht an den Algorithmen» zu schrauben, wie finews.ch berichtete.

Ganz anders als Braga die CS denkt man indes bei der UBS. Die grösste Schweizer Bank hat sich dieses Jahr als vehemente Verfechterin der glücklosen Hedgefonds-Branche geoutet; noch letzte Woche warb Mark Haefele, globaler Anlagechef im UBS Wealth Management, kräftig für die Investmentvehikel.

Nicht gerade erhebend

Haefele räumte zwar ein, dass deren Performance seit Jahresbeginn «nicht gerade erhebend» gewesen sei. In Anbetracht des Negativzins-Umfelds würden Hedgefonds aber renditehungrige Investoren weiterhin befriedigen.

Ob jene Investoren trotz ihres Hungers die teuren Hedgefonds-Gebühren nicht satt haben, wird sich noch weisen. Schon heute steht jedoch fest, dass der Wettstreit zwischen Quants und Hedgefonds einen Glaubenskrieg unter den Grossbanken entfacht hat.