UBS: Khan-Effekt verpufft in der Bürokratie

Das Global Wealth Management (GWM) und die Verwaltung der Vermögen der reichsten Menschen der Welt sind das Kerngeschäft der UBS. Es erwies sich im zweiten Quartal 2021 als Motor im gesamten Konzern, indem die Division mit 1,29 Milliarden Dollar rund die Hälfte des operativen Gewinns beisteuerte.

Neugeldzuflüsse, hohe Kundenaktivität, mehr Gebühren generiende Vermögen und höhere Transaktionserträge – es sei rund gelaufen, so die Botschaft von CEO Ralph Hamers.

Kommentatoren waren schnell in ihren Schlussfolgerungen und schrieben die markante Ergebnissteigerung dem sogenannten «Khan-Effekt» zu: Seit Iqbal Khan im Herbst 2019 zur UBS als CO-Chef des Wealth Managements gestossen ist, werden reflexartig alle vermeintlichen Verbesserungen dem Erfolgsbanker Khan zugeschrieben, der bereits bei der Credit Suisse (CS) solche Wunder vollbracht haben soll.

Vergleich zeigt eine andere Wahrheit

Zum Khan-Effekt und den vermeintlichen Verbesserungen ist beizufügen: Das zweite Quartal 2020 im Global Wealth Management war mit einem Vorsteuergewinn von 880 Millionen Dollar ausgesprochen schwach gewesen, da die Corona-Pandemie die Kunden in Atem gehalten hatte. Die neuste Gewinnsteigerung von 47 Prozent muss in diesem Kontext gesehen werden.

Die Managementleistung von Khan soll hier keineswegs schlecht geredet werden. Der 45-Jährige hat sich im Haifischbecken der mächtigen Managing Directors und Kundenberater behauptet und insbesondere die Abläufe vom Kundenwunsch bis zu dessen Ausführung massgeblich verkürzt.

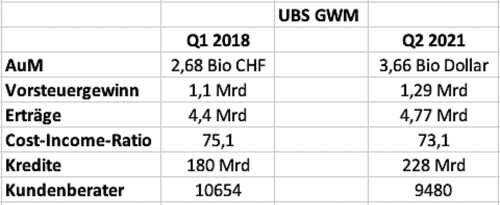

Allein: In den Resultaten ist davon nichts zu sehen. Im ersten Quartal 2018 (die Zahlen im Finanzbericht sind allerdings angepasst worden), damals hatte die UBS ihre beiden Wealth-Management-Einheiten frisch fusioniert und neben Tom Naratil war noch Martin Blessing Co-Chef, war die UBS genauso, wenn nicht effizienter unterwegs gewesen.

Die Vergleichszahlen sprechen eine deutliche Sprache: Einzig bei den verwalteten Vermögen steht die UBS wirklich besser da – sie stiegen innerhalb von gut drei Jahren um rund 27 Prozent.

Depots wuchsen schneller als Erträge

Mit diesem Wachstum hielt die Entwicklung weder bei den Erträgen noch beim Vorsteuergewinn Schritt. Im Vergleich zu 2018 wuchsen der operative Gewinn um 15 Prozent, die Erträge um 8 Prozent.

Zu relativieren ist auch die immer wieder kolportierte «Liebe» Khans zur Kreditvergabe an reiche Kunden: Das Kreditbuch an Kunden wies 2018 rund 180 Milliarden Franken aus, nun sind es 228 Milliarden Dollar. Auch daran ist – immer in Relation zu den verwalteten Vermögen – kein aussergewöhnliches Wachstum erkennbar.

Keine Skaleneffekte

Der Schluss, den man aus dem Vergleich ziehen kann ist: Der UBS gelingt es im GWM nicht zu skalieren. Sie kann die – vor allem durch die Marktperformance – deutlich gestiegenen Kundengelder nicht exponentiell und auch nicht proportional in einen höheren Gewinn ummünzen.

Was umgekehrt heisst: Die UBS kämpft weiterhin mit dem altbekannten Problem passiver Kunden, die ihre Vermögen bei der Schweizer Bank in erster Linie aus Sicherheitsüberlegungen deponieren. Und zweitens: Die Grossbank schafft kein Gewinn- und Ertragswachstum, ohne dass die Kosten steigen würden; von 2018 bis 2021 um gut 12 Prozent.

Effizientere Kundenberater

In diesem Zusammenhang fällt auf, dass die UBS das sehr gute Resultat vom ersten Quartal 2018 mit der Anzahl von 10'654 Kundenberatern erzielt hat. Im zweiten Quartal 2021 waren es mit 9'480 Kundenberatern deutlich weniger gewesen.

Die UBS-Kundenberater sind demnach effizienter geworden; das immerhin lässt sich dem Khan-Effekt zusprechen. Die Grossbank leidet mit ihrer Bürokratie und ihren Prozessen dafür noch stärker unter ihrer Trägheit.